今週の時事雑感 09/01~09/14

ドルの国の大統領選び(後半)

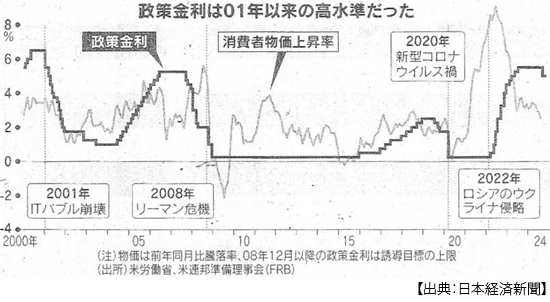

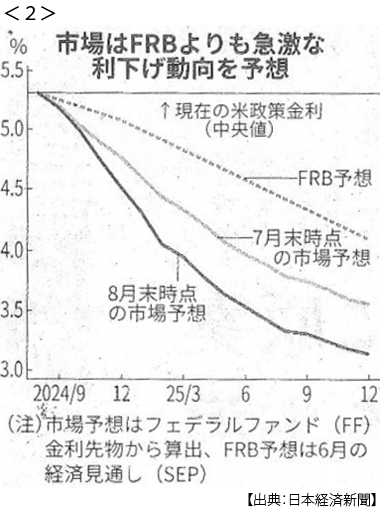

「0.5%」とは驚いた。FRBが9月18日の連邦公開市場委員会(FOMC)で4年半ぶりの利上げという政策転換に出ることを疑うものはいなかったが、ぼくは0.25%だと思っていた。物価は落ち着きを見せているとはいえ、まだ内需は堅調だ。雇用も大幅な利下げで支えなくてはならないほどではない。だからFRB高官たちも通常通り(0.25%)を示唆していた。それに、そもそも大統領選挙直前に金融政策を変更することは「政治的」と受け止められかねないため、その刺激は小さいほうがいいだろうと。だから、驚いた。

そこでぼくは、FRBがマーケットに阿ったのだと感じた。というのも決定会合の直前17日に、マーケット(金利先物市場)では、利下げ幅0.5%予想が急増し、それが7割弱にまで高まっていたのだ。こうなると、0.25%では期待外れとなってしまう。とはいえこれは、マーケットの期待が大きすぎるのだ。そんな期待に応えてばかりはいられない。それで資産効果でインフレが再燃しては元も子もない。

しかし、元も子もないといえば、だからといって利下げの手遅れで雇用が悪化しては、ソフトランディングのシナリオが大きく崩れてしまう。それがパウエル議長の「後手に回らないという決意の表れ」(利下げ決定後記者会見)だったのだ。

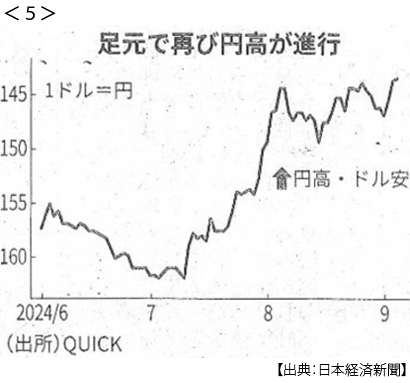

そのうえで、今後年内の利下げは緩やかになるという見通しを示した。マーケットに対して調子に乗るなよとクギを刺したかっこうだ。このクギは、効いたようだ。19日にはNY株価が初の4万2000ドル台を付けたのだが、ドルが大きく下落することはなかった。

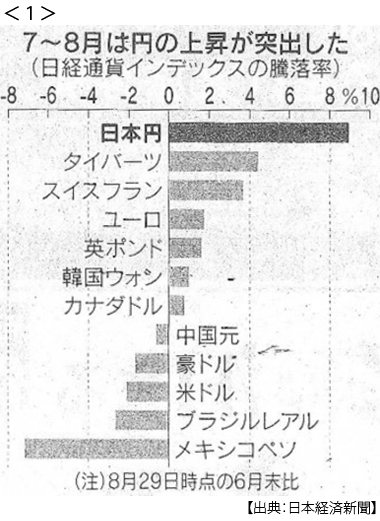

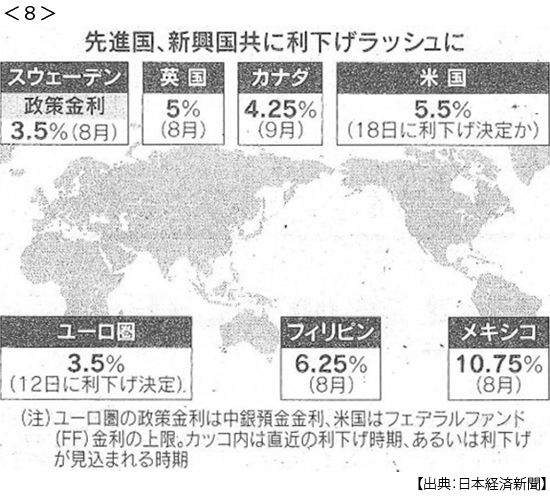

そしてこの0.5%が、日銀に「時間的な余裕を」与えた。日銀は20日の金融政策決定会合で金利据え置きを決めた。日米の金利差は縮小したが、そもそも米利下げはイギリス、カナダ、スイスそしてユーロ圏の利下げに続くものだから、ドル安材料とはなりにくい。円は下落し、日経平均は一時800円超上げた。

なんとなく、どうやらひとまずは、上手くいったようだ。このままソフトランディング、景気を悪化させずにインフレを抑制することに金融政策が成功するかどうかはまだわからないが、なんといっても最初のヤマ場は、このアメリカの利下げだったのだから。

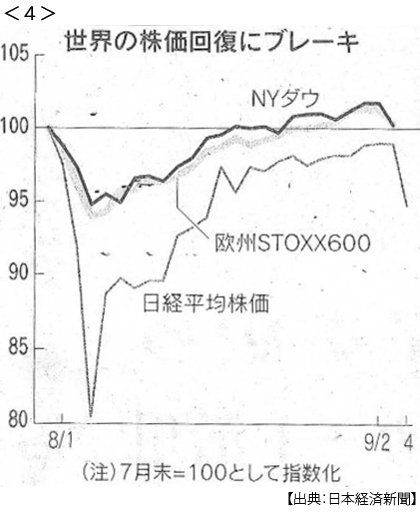

そして何が上手くいったのかと言えば、対話、中央銀行とマーケットの対話だ。8月初めには7月の米雇用統計で失業率が悪化したことを受けてNY株は急落し、その煽りで日経平均は過去最大の下げ幅(4451円)を記録したのだから、カネ余りを抱えながらビクビク怯えているマーケットとの対話に齟齬が起きなかったことは幸いだ。

ぼくなりにFRBにも日銀に言いたいことはある、しかしこれ幸いとするのはそれだけ今のマーケットが、国際金融市場が、極めてナーバスだからだ。このナーバスなマーケットと中央銀行の対話にノイズが入ってはいけない。ノイズとは、政治だ。

世間には、経済政策が良ければ景気が良くなると考えている人も多いようなのだが、そんなものではないと思っている人もいる。市場が自由である限り、一定の周期で景気というものは変動するものなのだ。だから好況のときにはそれが過熱しないように、不況の時には回復に向けて耐えることが、求められる経済政策なのだと。

亡くなった安倍元首相はよく「悪夢の民主党政権」と繰り返していた。民主党政権は2009年から3年間、つまりリーマンショック直後から東日本大震災を経た期間だった。でも多くに人は、たしかに民主党の時代の景気は最悪だったと記憶する。そしてアメリカのトランプ支持者たちは、トランプの時はこんなに物価は高くなかったし景気もよかったと言う。だからバイデンが悪いのだと。

トランプ政権が始まった頃は、世界経済は「適温経済」と呼ばれる低インフレ・低金利状態が持続していた。そこにトランプ政権は大型減税と大規模公共投資をぶち込んだのだ。たしかに景気は過熱した。そこにコロナ・パンデミックが発生する。トランプはマスクも行動制限も大嫌いだった。給付金と増額された失業手当をばらまいた。バイデンもバラマキを続けたが行動は制限され、ばらまかれた資金は強制的に貯蓄された。それがポスト・コロナの経済再開で一気に解放され、需要に供給が追いつかなくなる。さらにロシアがウクライナに侵攻し、経済制裁などからエネルギーと食糧の価格が急騰し、前例がないほどのインフレに襲われた。このインフレを抑え込むために、利上げが繰り返された。

FRBの金融引締めは少なくとも1会合遅かったと思うし、バイデン民主党の巨額財政支出も効率的だったとは言えない。しかし9%を超えていたインフレは落ち着き、急激な利上げの中でも経済成長率は維持できた。このまま物価も金利も2~3%に収斂できたら、それこそ拍手喝采ものだ。しかし、その成否が問われるタイミングに大統領選挙が重なる。

トランプ被告は、景気を刺激することしか頭にない。そのくせバイデン時代のインフレを徹底的に批判する。それが支持者たちの不満だからだ。そのくせトランプ公約は、どれもインフレを刺激するに違いないものばかりなのだ。

トランプ被告は7月18日の共和党候補受諾演説などで、自身の経済政策を明らかにしているが、その特徴の第一は彼が大好きな「関税引上げ」だ。これが自国産業を保護することができるかどうかはさておき、大幅な関税引き上げで輸入品が値上がりすることは誰にでも分かることだ。第二に、これも彼の代名詞である移民制限。アメリカのインフレの粘着性が強かった背景は、おもにサービス部門の人手不足だった。そして第三に、減税だ。トランプ政権時代のいわゆるトランプ減税は2025年末が期限だが、これを延長し恒久化するとさえ言い出した。さらに法人税率を、トランプ減税で21%にまで引き下げられたものをさらに15%にまで引き下げるという。それも国内生産が前提条件という保護主義とセットだ。

つまり相も変わらずトランプノミクスとは、関税・移民・減税の単純な組み合わせなのだ。このインフレ刺激策を、ソフトランディングができるかどうかのナーバスなタイミングにぶち込まれたらたまらない。FRBのシナリオは根底から覆される。言うまでもなくFRBのシナリオは、世界の主要中央銀行がそれぞれのシナリオの土台としているのだ。

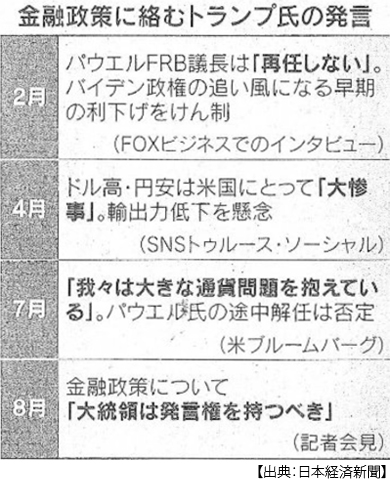

トランプ被告の恐ろしいところは、FRBの金融政策決定に大統領が発言権を持つべきだと言い出したことだ(8月8日)。つまり、自身のインフレ刺激策と金融緩和(利下げ)をミックスする魂胆なのだ。さらに副大統領候補のバンス氏は「国が戦争をするかどうか、政策金利をどうするのか、これらは米国の民主主義が答えを持つべきだ」と、トランプ発言をプッシュした(8月11日)。この正副大統領候補コンビの金融政策への政治的介入は確信犯的だ。ドル安は関税引き上げとセットの「近隣窮乏化政策」だからだ。FRBの独立性が大きく揺れれば、ドルの信認は大きく低下する。そのリスクの大きさを、彼らは理解していない。

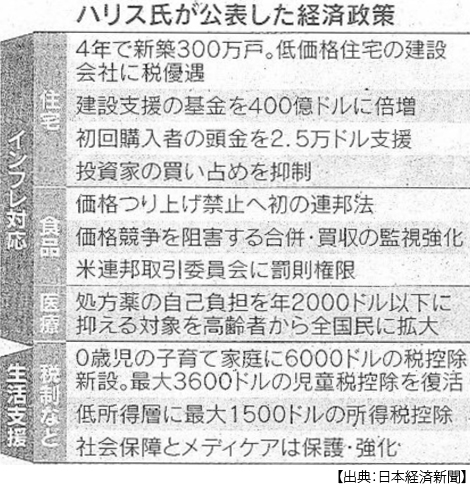

一方ハリス候補は、例えばFRBの独立性については「私が大統領になればFRBには絶対に干渉しない」と断言している(8月10日、これに対する反撃が11日のバンスの出しゃばりだった)。ハリス候補は8月16日に経済政策公約を発表しているが、その基本は物価高対策と中間層支援のセットメニューだった(8月18日付日本経済新聞)。

物価高の中でもとくに中間層生活の重荷になっているのは、住宅と食品だ。そこでハリスさんは、任期4年で300万戸の住宅新築を目指し、若い世帯が最初に購入する安価な住宅の建設会社を税優遇で支援する。食品については「価格つり上げを禁止する」と表明した。一方で法人税率は、現行21%から28%に引上げるとした。追加された経済対策では、富裕層のキャピタルゲイン課税を現行20%から28%に引上げると表明した。

ただこれらは民主党の全国大会(8月19日)で採択された党の政策綱領に明記することは見送られた(法人税率引き上げを除く)。なぜなら、例えば住宅新築支援は、関連消費財(家電や家具)の購入増大につながるから物価を刺激するだろうし、食品価格を事実上統制すれば生産インセンティブが低下して品不足となり、結局価格が上がるかも知れない。

こうしてみるとどうやらハリスさんは、経済は苦手なようだ。足らないもの(住宅など)は増やして、値段の高いもの(食品など)は値上げを禁止するといった単純な発想では、期待されたような結果にはならない。ただ、景気より物価に配慮している姿勢は理解できる。しかし気をつけなくてはならないのは、ポピュリズムと対抗する陣営は自らポピュリズム化せざるを得ないという傾向が、ハリス候補にも表れていることだ。

さて、不安の最たるものは、これほどまでにはっきりとトランプ共和党とハリス民主党の経済政策に違いがあると、こうしたことを決定する議会の混乱が避けられないということだ。予算およびつなぎ予算の合意が滞れば、アメリカ財政への不信から米国債の格付けに影響が出ることを、市場は何度も経験してきた。

前回から繰り返し、アメリカは民主主義のリーダーでもなく、世界の警察官でもなく、グローバル・イシューの牽引力でもなく普遍的価値観を守護する存在でもなくなったことを指摘してきた。

どうだろう。最終的決済手段を持たない国際通貨ドルが、それでも国際通貨として信認を得てきた背景に、そうした「世界におけるアメリカの存在意義」があったのではないだろうか。ぼくはこのアメリカ大統領選挙は、ドルの信任(信認)投票を兼ねていると、心配でならないのだ。ドルの信認低下は、アメリカ経済よりもドル依存経済圏(日本およびアジア経済)に対してはるかに深刻な悪影響を与えるということが世界経済の経験則なのだ。

あんなアメリカだがしかし、ドルの国の大統領選びは、アメリカ有権者の選択に世界が利害関係者となっているのだ。

日誌資料

-

09/01

- ・円の上げ幅2ヶ月で16円 企業、国内に資金還流 生保、為替ヘッジ意識 <1>

- ・中国、止まらぬデフレ輸出 鋼材など6割の品目価格下落 内需低迷で過剰在庫

-

09/02

- ・イスラエル大規模デモ 人質解放・停戦、首相に要求

- ・尹政権に国会運営の壁 与党、医療改革足並み合わず 野党、対日姿勢に批判

- ・ドイツ州議選 極右が第一党 東部チューリンゲン 反移民訴え 与党敗北

-

09/03

- ・米利下げ期待「強すぎ」懸念 年内1%市場織り込む 雇用統計で相場急変も<2>

- ・VW、独工場の閉鎖検討 1937年の設立以来初 中国勢EVに苦戦

- ・日鉄のUSスチール買収 ハリス氏、反対を示唆 「米で所有・運営を」

-

09/04

- ・BYD、メキシコ投資凍結 米大統領選終了まで トランプ氏警戒

- ・エヌビディア41兆円消失 時価総額1日で米史上最大 米株626ドル安 <3>

- 景気懸念拡大 日経平均一時1500円超安 リスク回避、半導体など売り

-

09/05

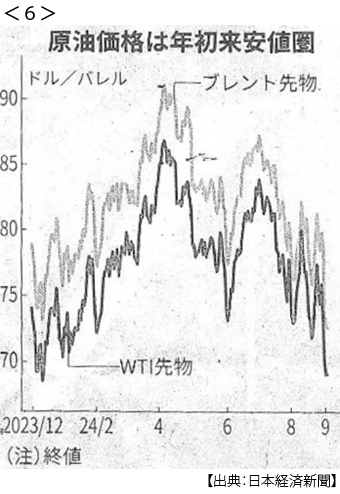

- ・世界株回復にブレーキ 景気不安が再燃 原油、欧米で年初来安値 <4>

- 半導体株、重なる悪材料 「AI懐疑の芽」「景気懸念」

- ・貿易の銀行決済即時に ブロックチェーン技術 3メガ銀、来年実用化

- ・実質賃金2ヶ月連続増 7月0.4%増、夏の賞与伸び

-

09/06

- ・ハリス氏「起業時控除10倍」税額減免、最大5万ドルに 追加経済政策

- キャピタルゲイン課税 富裕層、28%に上げ

- ・トランプ氏「法人税15%」 大統領選へ減税公約

- ・消費支出0.1%増 7月実質 3ヶ月ぶりプラス

- ・円、3日で4円急騰 一時142円台 米雇用統計前に荒い値動き <5>

-

09/07

- ・米雇用14.2万人増 8月 市場予想下回る 失業率は4.2%に低下

- ・原油、年初来安値70ドル割れ OPECプラス増産延期も 需要が鈍化 <6>

- ・NY株、週間1217ドル安 1年半ぶり下げ幅 テック売り再燃

- ・トランプ氏、製造業に減税 国内生産で法人税率15%に 増税のハリス氏に対抗

-

09/08

- ・米雇用、急減速は回避 失業率、予測通り低下 FRB理事、0.25%利下げ示唆

- 市場、景気不安なお 円一時141円台 日本株に下落圧力

-

09/09

- ・経常黒字3.1兆円 7月として最大 投資収益増や円安で

-

09/10

- ・グーグル、広告も独禁法訴訟 検索に続き分割迫られる

-

09/11

- ・アップル2兆円追徴判決 欧州司法裁 アイルランド訴訟巡り税優遇認めず

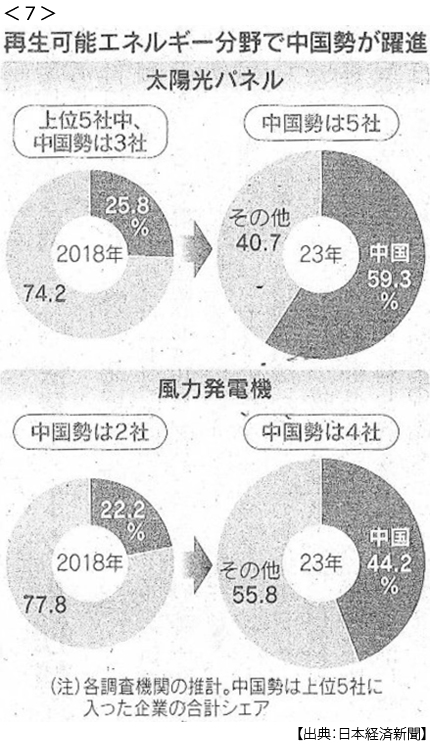

- ・中国勢、再生エネも上位独占 太陽光・風力 世界で支配力 23年シェア <7>

-

09/12

- ・米大統領選討論会 ハリス氏・トランプ氏 初の直接対決 経済・外交論戦100分

- 経済 ハリス氏「関税はトランプ消費税」 トランプ氏「史上最悪のインフレだ」

- 内政 「中絶反対は女性侮辱」、「不法移民は犯罪者」

- 外交 「ロシアに利用される」、「戦争すぐ終わらせる」

-

09/13

- ・EV関税 中国の提案拒否 EU「価格面の約束不十分」

- ・欧州中銀0.25%利下げ 世界で緩和相次ぐ インフレ鈍化 <8>

-

09/14

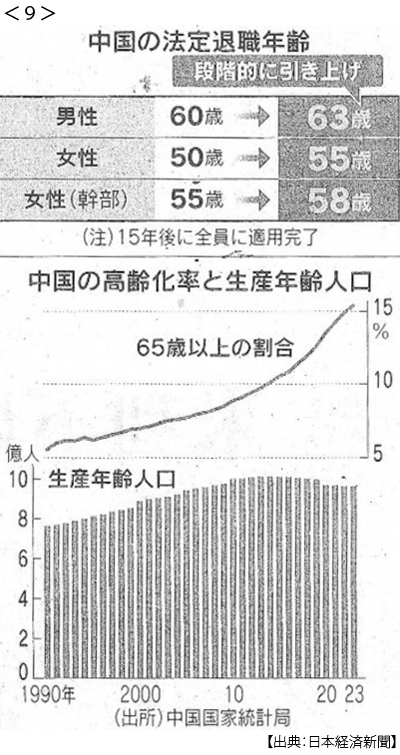

- ・中国、定年3~5歳上げ 細る労働力、膨らむ年金給付 70年ぶり見直し <9>

- 若者失業率悪化の懸念

- ・新興国通貨にマネー流入 対ドル、アジアで上昇目立つ 米利下げ意識

- ・対中制裁関税27日に上げ 米、EVは4倍の100%

- ・米共和党副大統領候補バンス氏 ウクライナは「中立国に」 NATO加盟認めず