今週のポイント解説 07/19~08/02

日銀政策修正

それはサプライズではなかった

イールドカーブ・コントロール(以下YCC)の修正について、前回6月16日の金融政策決定会合後の記者会見で植田日銀総裁はこう言った、「ある程度のサプライズはやむを得ない」と。これは「ところで君の誕生日だが、ある程度のサプライズはありえるよ」と伝えているようなものだから、おそらくその誕生日パーティは盛り上がりに欠けることだろう。7月28日に金融政策決定会合が予定されていたが、その日の朝刊にはすでに「日銀、金利操作を柔軟運用」、「上限0.5%超え容認案」という記事が一面に出ていた。記事の内容は、その後発表されたものと違いがない。日銀からリークされていたのだろう。

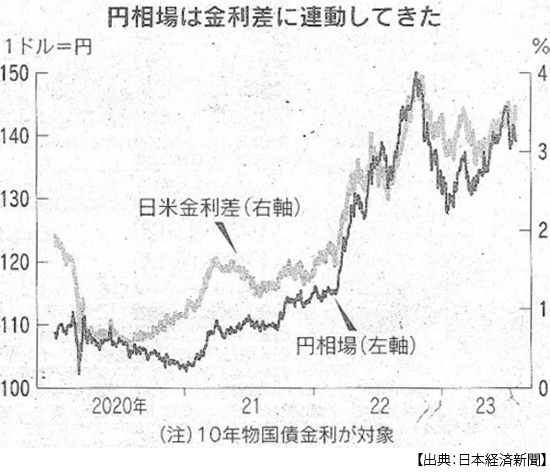

それだけ植田日銀は、しれっとこれを済ませたかったに違いない。昨年12月に、それまでゼロだった長期金利の変動許容上限を0.5%に引上げたとき、為替は1日で7円も円高に振れた。今回の発表直後に、長期金利の指標となる新発10年物国債利回りは、やはりそれまでの上限だった0.5%を超えて0.575%となったが、為替は一時乱高下を見せながらおよそ3円の円高に、日経平均は一時850円ほど下げた。

この範囲は、おそらく植田日銀にとって想定内だっただろう。その程度のことは起きるとしても、YCC政策を修正したかったに違いない。

なぜYCC政策は修正されるのか

140円台の円安が持続し、割安感から日経平均は高値圏にあった。日銀が株安(円高)材料を提供することは避けたい。それでも植田氏はできるだけ早くYCC政策の修正を済ませておきたかった。

日銀の使命は物価の安定であり、株価でも為替でもない。しかし今回、日銀が政策をただ維持するだけならば、それだけでさらなる円安材料となったことだろう。日本の物価高は依然として円安による輸入インフレの傾向が強い。賃上げをしても、物価高によって実質賃金はマイナスを脱しきれていない。このままでは賃上げの効果は相殺されるままだ。

そしておそらく植田氏は、そもそもYCCを金融緩和政策だとすら認めていなかったのだと思う。決定会合後の記者会見で、YCC修正は「金融緩和の持続性を高まるため」と、その狙いを説明している。というのは、植田氏はYCCが為替相場のボラティリティー(変動幅)を助長していたと見ていたようだ。

そしてなにより植田氏は、長期金利を中央銀行がコントロールするなどというキワモノ政策が嫌いでしかたがなかったのだと思う。植田氏の国会での所信聴取および就任記者会見からうかがえることは、金融政策に対する過度な依存をあらためるべきだ、中央銀行は自らができる範囲を見つめ直すべきだ、という見識だったように感じていた。

YCCはどのように始まったのか

日銀は10年経過した金融政策決定会合の議事録を公表しているが、折しも7月31日に「異例の金融緩和」が決定された2013年1~6月のそれが明らかになった。ぼくはつくづく、「クロダノミクス(黒田日銀総裁の経済学)」と呼べばよかったのにと思う。そもそも政府から独立した中央銀行の金融政策に、内閣総理大臣の名前を付けるべきではない。しかし安倍氏はこれを「アベノミクス」と名付けて憚らず、しかもヘビーに使い続けた。1強長期政権の下で、日銀は安倍氏の名前を冠した政策を修正することができないばかりか、「緩和のための緩和」を深掘りし続けた。

公表された議事録では、黒田氏は「これまでと次元の違う金融緩和を行う必要がある」、「できることは全部やる。戦力の逐次投入はしない」と断言したようだ。そして例の記者会見で「市場に流す資金を2倍にし、2年で物価上昇率2%を実現する」と宣言した。当時ぼくは、なぜ通貨供給量を2年で2倍にすれば物価上昇率が2%になるのかがわからなかった。当時の審議委員のなかにも「量の効果はないとする分析もある」、「ギャンブル性の強い政策となることは覚悟すべき」という声があったということだ。

いずれにせよ、たしかにおカネの量は2年で2倍になったが、物価は上がらなかった。それでもバズーカと呼ばれた量的緩和第2弾を放ち、主要中央銀行で唯一株式購入に手を伸ばし、マイナス金利導入に踏み込んだ。そうした追加的金融緩和は、安倍政権の「アベノミクス」の第2弾、第3弾と連動していた。今もなお、日銀の政策修正に政治的圧力が見えるのは、それがアベノミクスと呼ばれてきたことと無関係ではないだろう。

しかし、その副作用はすでに明らかになっていた。なかでもマイナス金利導入は長期金利までマイナス圏に陥らせるという混乱を招いた。そこで「量から質へ」という謎のかけ声のもと、なんと長期金利をゼロにすることで、短期金利(政策金利)のマイナス0.1%から長期金利ゼロ%というイールドカーブをコントロールすると言い出したのだ。これぞまさしく「戦力の逐次投入」のなれの果てではなかっただろうか。

YCCはどのように修正されたのか

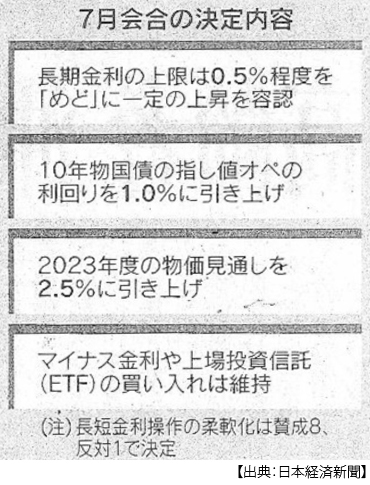

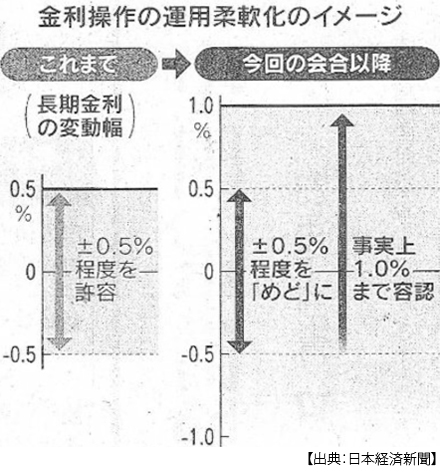

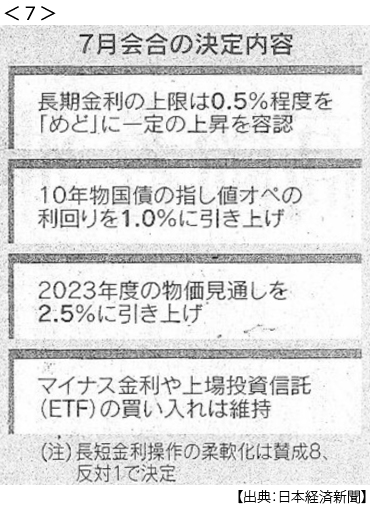

それまで長期金利の上限とされていた0.5%は「めど」とされ、それ以上一定の上昇を容認する。ただし10年物国債利回りが1%に近づけば、それ以下の利回りで指し値オペレーションを実施する。つまり1%が長期金利の上限となる。

つまりこれは金融緩和政策の修正ではない。政策金利はマイナスのままで、この解除については「まだだいぶ距離がある」と言う。また株式(上場投資信託:ETF)の買入れも今まで通りということだ(これをやめるとしたら一体どのようなやり方があるのか、ぼくには想像もつかない)。

こうした緩和政策を持続させるためにも、YCC修正が必要だという説明だ。たしかに長期金利上限が柔軟化されれば円を借りて売る空売りには、たいした利益が見込まれなくなる。よって、投機による過度な為替変動(急激な円安)は避けられるということだろう。

YCC修正に対する市場の反応

とはいえ、長期金利の上限が0.5%から1%になるわけだ。過度な円安は(その結果としての輸入インフレは)、日米金利差が最大の材料であったのだから、アメリカの利上げも打ち止めが見え始めているなか、為替の安定(ひいては物価の安定)に寄与するとの期待が込められている。

事実、7月31日には長期金利は一時0.6%を超えた。これは9年ぶりの高水準だ。しかし日銀が緩和政策継続を強くアナウンスしたことを受けて、円は1ドル=141円台の円安になり、これを好感して日経平均は3万3000円を回復した。

興味深いのは、YCC修正が発表された7月28日に海外の債券市場で10年物国債利回りが大きく上昇したことだ。なぜか。YCCで長期金利が長くゼロに抑え込まれた結果、国内投資家の海外投資は10年間で約7割増え、2022年末には531兆円に達していたという(7月31日付日本経済新聞)。これが国内回帰するという観測が浮上したのだ。

しかし事態は、こうした市場の思惑とは別の方向に動き始めた。

Ceteris paribus

複雑な市場を分析するために経済学は、ひとつひとつは比較的シンプルな理論を多数組み合わせて観察する。そのためにそれぞれのシンプルな理論には前提があって、それが「他の条件が一定ならば」だ。このケテリス・パリブスという用語は、多くの経済学入門書に出てくる希有なラテン語だ。

さて植田日銀は、目の上の「こぶ」だったYCCを修正できた。今回の会合でなにもしなければ円安は加速したかもしれない。心配していた株価も、小さな動揺ののち回復した。ひと山超えたと、投資家たちも胸をなで下ろしただろう。さすがは植田先生、高名な理論家だけのことはある。ただし、「他の条件が一定ならば」。

8月に入るや市場は混乱し、日米欧で同時株安が発現し、円安は加速し145円台にまで進んだ。なにか特別なことがあったわけでもない。たかだかアメリカ財務相が国債を7%ほど多く増発し、格付け会社がアメリカ国債のレーティングを1段階引き下げただけのことだ。

世界の投資家たちは、自らお化け屋敷に入っていながら、そこでお化けに出くわして腰を抜かしている。ことの顛末は、次回整理することにしよう。

日誌資料

-

07/19

- ・G20財務相会議 世界経済なお下方リスク 「大半の国、戦争非難」議長総括

- ・韓国尹政権、原発新設へ 前政権から転換 15年計画検討 脱炭素・電力不足で

- ・米消費、力強さ欠く 6月小売売上高、0.2%増どまり 物価高、家計に負担

-

07/20

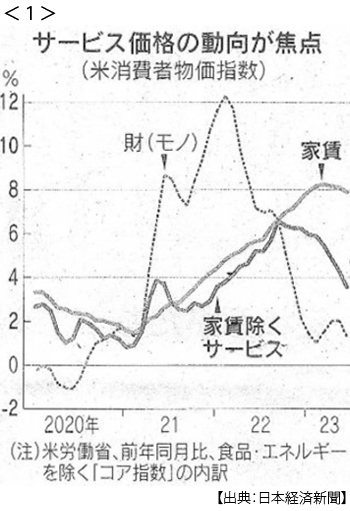

- ・米インフレ鈍化「軟着陸論」強く NY株1年3ヶ月ぶり高値圏 <1>

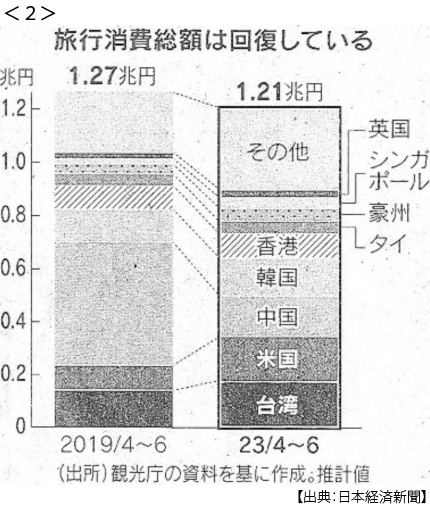

- ・訪日客コロナ前7割回復 6月207万人、韓国・台湾から多く 人手不足重荷<2>

- ・英消費者物価6.9%上昇 6月、主要国で突出 景気後退も 新たな「英国病」懸念

- ・6月貿易黒字23ヶ月ぶり 資源高一服で輸入減 1~6月は6.9兆円赤字

- 危うい持続力 対中輸出は停滞

-

07/21

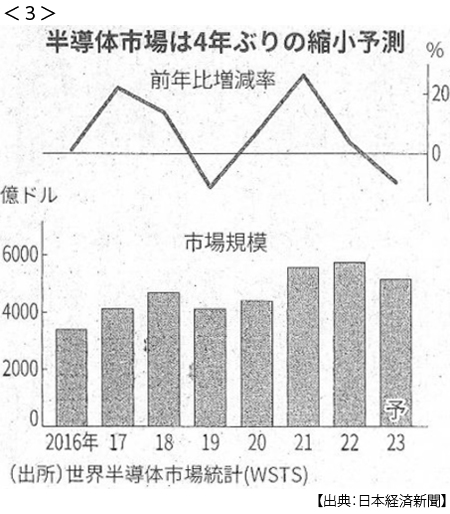

- ・半導体不況、越年へ TSMC23%減益 PC・スマホ向け、実需戻らず <3>

- ・6月消費者物価3.3%上昇 2ヶ月ぶり伸び率拡大

- ・習氏、米中関係改善に意欲 キッシンジャー氏と会談

- ・タイ、かりそめの民主主義 国会、ピター氏の首相候補拒否 1440万票の民意否定

-

07/22

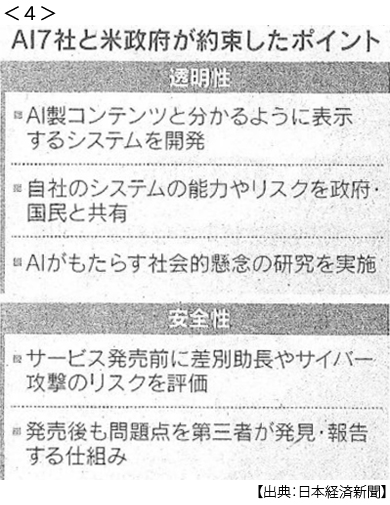

- ・米「AIで作成」明示合意 自主ルール、主要7社と 法制化、EUに先行 <4>

- ・女性就業25~39歳8割超す 就業構造調査 昨年最高 育児と両立課題

-

07/23

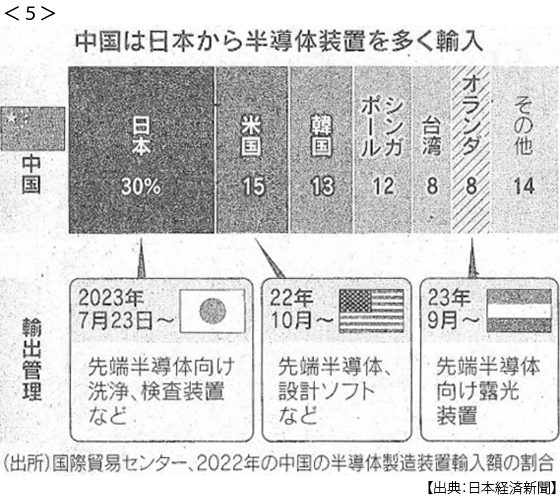

- ・半導体装置など23品目の輸出規制開始 中国反発必至 <5>

-

07/24

- ・「中国と交流、戦争回避」 台湾最大野党・侯氏 総裁選へ強調

- ・スペイン中道右派第1党 総選挙 首相選出は難航か

-

07/25

- ・イスラエル、司法「改革」法可決 抗議デモ下で強行 米政権の反発必至

- ・中国相手の貿易・資本取引決済 人民元、初のドル超え 4~6月 対ロ制裁も影響

-

07/26

- ・日本人、全都道府県で減少 人口動態調査 東京2年連続、沖縄は初

- 14年連続減 前年比80万人減は過去最大 外国人299万人、底支え

- ・中国、秦剛外相を解任 動静不明1ヶ月 王毅氏が兼務

- ・アルファベット15%増益 ネット広告復調 マイクロソフト8%増収 4~6月

-

07/27

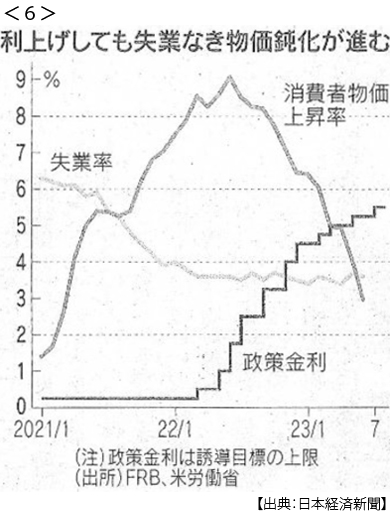

- ・米0.25%再利上げ 政策金利、22年ぶり高水準 <6>

- FRB議長「今後、指標見て判断」終結宣言先送り 「あと1回」排除せず

- NY株、36年半ぶり13連騰 米景気の軟着陸期待

- ・欧州中銀も0.25%利上げ 9月会合では見送りも

-

07/28

- ・専業主婦世帯、3割下回る 共働き増加も非正規多く 「昭和の社保制度」きしむ

- ・日銀、長期金利0.5%超え容認案 決定会合で議論 一時0.505%に上昇

- 円急伸、一時138円台

- ・NY株、14連騰ならず 高値警戒・金利上昇で

-

07/29

- ・長期金利上限、事実上1% 28日金融政策決定会議 金利操作柔軟に <7>

- 「緩和の持続性高める」日銀総裁、「後手なら副作用拡大」 円安・物価高、日銀動かす

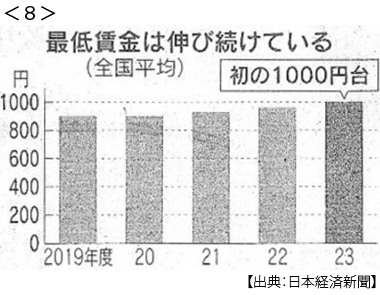

- ・最低賃金 平均1002円 物価高に対応 時給1000円以上、5割に <8>

- 賃上げ波及に「年収の壁」 パート、労働時間2割減 「働き控え」是正急務

- ・「ロシア・アフリカ首脳会議」穀物供与でアフリカ懐柔 ロシア、批判かわす狙い

- ・ドイツ、GDP横ばい 4~6月 マイナス成長、3四半期ぶり回避

-

07/30

- ・金利上昇 円安・株高に転機 日銀金利操作1%で株2000円安も

-

07/31

- ・日銀修正、世界揺さぶる 緩和マネー500兆円回帰の観測 海外金利に上昇圧力

- 長期金利上昇、一時0.605% 9年ぶり水準 日銀、臨時買いオペ

-

08/01

- ・日本株、金利高でも動じず 日経平均3万3000円回復 円下落、一時142円

- 日銀緩和継続の見方 企業決算、66%が市場予想超え

- ・ユーロ圏、年率1.1%成長 4~6月 前期比プラスは3期ぶり 物価は高止まり

-

08/02

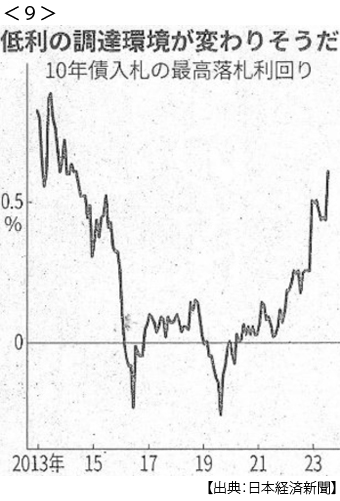

- ・日銀修正、財政負担に懸念 10年債、平均落札利回り9年ぶり高さ <9>

- ・米商業用不動産 迫る返済満期、5年で400兆円 不履行警戒、経済に影響も

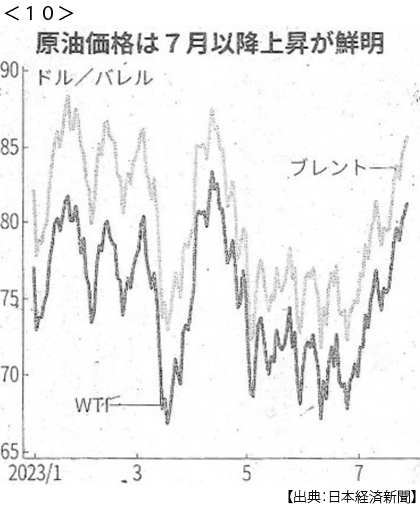

- ・原油、3ヶ月ぶり80ドル回復 サウジ・ロシア、減産で足並み <10>

- 米需要堅調、7~9月供給不足 中国景気なお懸念

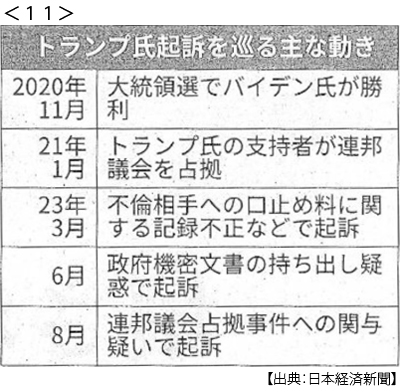

- ・トランプ氏3度目起訴 連邦大陪審「20年大統領選、結果覆す企て」 <11>

- 議会占拠など4罪状で