今週のポイント解説(18) 06/04~06/10

緩和出口、見えた米欧、見えない日銀

1.中銀ウィーク

6月13日にFRB(米連邦準備制度理事会)がFOMC(米連邦公開市場委員会)があって、翌14日にはECB(欧州中央銀行)理事会があり、その翌日15日には日本銀行の金融政策決定会合があった。

3日連続で米欧日中央銀行の政策決定会合が開かれたわけだが、珍しいことで今年はこの6月だけだ。どれも年8回(日銀は2016年から、ECBは原則木曜日)だから約6週間に一度、日程が連続しても不思議ではない(開催日は前年夏頃に発表されている)。

どの中央銀行もリーマン危機以降、大胆な金融緩和政策を断行してきた。中央銀行が国債を購入することも、政策金利をゼロ以下にすることも歴史的に異例だ。厳しく言えば「禁じ手」だし、もっともらしく言えば「非伝統的」政策だ。

だから、こうした金融政策を正常化することを「出口」と呼んでいる。具体的には国債購入(量的緩和)の終了と利上げが、それにあたる。

6月の「中銀ウィーク」では、その米欧日中銀の「出口」との距離感の差が鮮明に表れた。アメリカは利上げ加速を示唆し、ユーロ圏は量的緩和の年内終了を決定し、日本は「出口」の議論さえ、まだなにも始めていない。

2.FRBの利上げシナリオは年4回に

FRBは、2015年12月にリーマン危機後初めて利上げを実施し、2016年にも1回、2017年には3回追加利上げした(いずれも1回0.25%)。6月の利上げは今年2回目だ。マーケットの大半は、今年あと2回あると読んでいる。FOMCも参加者15人中8人が、今年の利上げシナリオを4回と見通している。

FRBが利上げを加速しようとしている理由はインフレ圧力だ。失業率は18年ぶりの低水準だし、景気も悪くない。そこにトランプ政権が大幅減税や公共投資などで需要を刺激したものだから、物価上昇率はFRB目標の2%を上回るようになってきた。

ただ、政策的金利水準も2.00%に到達した。あまり引き締めると景気の腰を折りかねない。とりあえず年内あと2回の利上げで打ち止めとなるだろうという観測もある。3%近い金利水準ならば、減税効果が薄れて景気が後退したときには利下げ余地を確保することができると考えられている。

3.ユーロ圏、年内に量的緩和終了

ECBは段階的に量的緩和(国債の購入)を縮小していたし、9月には終了するとアナウンスしていた。14日の理事会では10月からさらに縮小し、年内に打ち切ることを決めた。

最大の理由は、もう買うべき国債が残り少ないからだ。ECBはユーロ加盟国の経済規模に応じて各国の国債を購入してきたのだが、最大経済規模のドイツの財政が健全なためドイツ国債が市場で品薄になっている。

それでも量的緩和を継続しようとするならば、在庫の多いイタリアなど南欧国債を余分に買わなくてはならなくなる。そうなるとイタリアの反EU政権の財政支出拡大政策を、ECBが支えることになる。これはドイツもフランスも認めないだろう。

表向きは、物価上昇率目標(2%)に近づきつつあるからということだが、じつのところ景気は減速気味だ。1-3月のユーロ圏GDP成長率は前期比0.4%増と、昨年10-12月の0.7%を下回り、輸出も持ち込みを見せている。

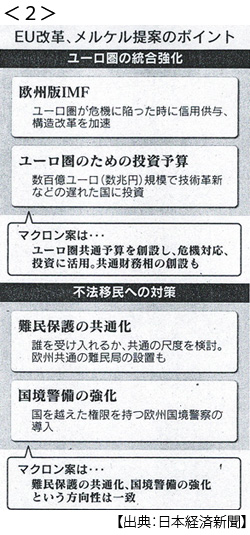

量的緩和を終了させても、利上げとなると先行き不透明だ。イタリアのポピュリズムを刺激する可能性も否定できない。メルケル独首相は6月になって独自のEU改革案を示した。南北格差解消に数兆円(数百億ユーロ)の予算を組み、欧州版IMFの創設で危機に対応し、移民問題では国境警備を強化するというものだ。

共通通貨ユーロは政治の産物だから、域内政局に影響されやすい。ECBの金融緩和政策も、ようやく出口にさしかかったというところだろうか。

4.日銀は緩和維持

15日の金融政策決定会合では、予想通りマイナス金利・長期金利ゼロ誘導の現状維持を決めた。黒田総裁は常々、「出口」論議は物価上昇率2%目標を達成できるようになってからだと、話に触れることも避けている。4月の物価上昇率は前年同期比0.7%だ。

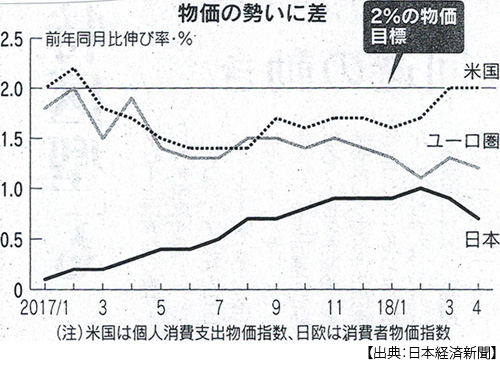

つまり、金融緩和の効果が出ていないから緩和を続けているということだ。下のグラフを見て欲しい。日本の物価上昇率は、アメリカやユーロ圏と比べて明らかに勢いがない。デフレ克服とはほど遠い水準だ。

さらに問題なのは、日銀の緩和政策はFRBやECBよりはるかに刺激的であるにもかかわらず、という点だ。年間80兆円もの国債を買い続け、さらには他に例のない株式の購入まで手を出している。結果、日銀の総資産は量的緩和以前の3倍、500兆円を超えた。これはGDP規模に匹敵する(アメリカはピーク時で20%台、ユーロ圏も40%未満)。

量的緩和はいわばカンフル剤だから、効果がなければ副作用が大きくなる。実際日本の場合、実質経済成長率は量的緩和以前よりも減速している。ついには今年1-3月期は年率でマイナス0.6%に落ち込んでいる。

それでも日銀は「出口」を語ることもできないのだ。日本株価は公的マネーが買い支えている。それを買わないとなれば暴落するだろう。日銀が国債購入を減らせば、誰が他に年間80兆円も買ってくれるだろうか。買ってくれなければ国債価格は暴落し、長期金利は跳ね上がる。だから「緩和継続」を唱え続けないといけない。

しかし、これがいつまでも続けられるものではないのだ。国債の市場流通量には限界がある。だから量的緩和実施中に財政を少しでも健全にしておかねればいけない。しかし安倍政権は消費税率引き上げを2度延期し、ゼロ金利の恩恵で財政支出を増やし、基礎的財政収支2020年度黒字化という公約も放棄した。

これもいつまでも続けられるものではない。延期された消費税率引き上げは実施なくてはならなくなる。東京オリンピックの景気押し上げ効果が終わると同時に反動がやってくる。その直後2025年には団塊の世代がすべて75歳以上になる。

5.ドル高・円安・日本株高の先にあるもの

こんなリスクが迫っているのに、国会での議論は聞こえてこない。安倍政権の内閣支持率も好転している。

国際金融市場ではアメリカの金融引き締めが突出している。主要中央銀行で唯一政策金利が2%水準に達し、さらに追加利上げが予想されている。これがドル買いを誘い、ドル高円安は日本株買い材料となるだろう。それが内閣支持率を引き上げ、9月の自民党総裁選での安倍さん追い風となるのだろう。

学生たちは大半が円安も株高も好意的に受け止めている。生まれていないから免責されるのかもしれないが、バブル株高は異常な円高を背景としていたし、急激な円安を背景に北海道拓殖銀行も山一証券も経営破綻した。

輸入産業もあれば輸出産業もあるが、日本の家計は輸入経済だ。エネルギーも食料も輸入している。行き過ぎた円安はこれら輸入価格を押し上げ、家計の光熱費と食費を圧迫する。株価は公的マネーが買い支え、外国人投資家が利益を出している。

地方銀行も保険会社も、保有国債を日銀に吸い上げられ、国内で資産が運用できずにアメリカ国債を買っている。アメリカの長期金利の上昇は、そのアメリカ国債の価格下落を意味する。新興国通貨急落は、ここに投資されていた日本の貯蓄を傷める。

予想されるシナリオは、高金利、増税、長時間労働、社会保障削減だ。それでも国会は、「働かせ方改革」法案を強行し、「カジノ」法案が成長戦略だとされ、国会議員の定数を増やし、「モリ・カケ」では責任を認めない。

その国の民主主義にふさわしい未来しか、望むべくもないのだろうか。

いや、あきらめるのはまだ早い。「みんながそう言っているから、ぼくもそうです」若者が一人減り、自分で考える若者が一人増えることによって、また別の未来が望めるのだ。

日誌資料

-

06/04

- ・G7財務相会議、貿易巡り亀裂鮮明 議長「米に懸念や失望」

- ・伊混迷、欧州中銀ジレンマ 量的緩和、年内終了に異論も

-

06/05

- ・メキシコがWTO提訴 米鉄鋼輸入制限 カナダ・EUと足並み

- ・消費支出1.3%減(4月実質) 減少は3カ月連続

- ・中国、米韓半導体を調査 3社、独禁法違反疑い 米中に新たな火種

-

06/06

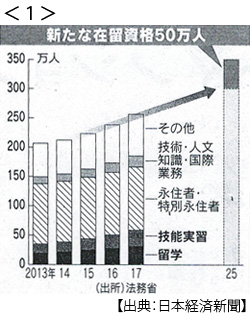

- ・外国人就労拡大を表明 建設や農業・介護 安倍首相「仕組み早急に」 <1>

- 「選ばれる国」へ課題 5業種対象新たな在留資格 25年までに50万人超の就業目指す

- ・米加、関税で対立先鋭化 NAFTA交渉空振り G7首脳会議紛糾の可能性

- ・「我々はポピュリズム政権」 コンテ伊首相が所信表明

- ・メルケル独首相がEU改革案 南北格差解消に数兆円など <2>

- 欧州版IMFで危機対応 国境警備の強化など 旗振り役の仏と調整

-

06/07

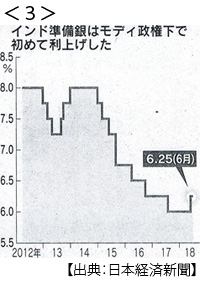

- ・インド0.25%利上げ 4年5か月ぶり インフレを抑制 <3>

- ・スペイン、親EU前面に サンチェス新政権 閣僚に欧州委幹部ら

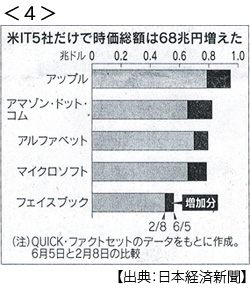

- ・米IT株マネー再び 時価総額2月安値から68兆円増 貿易摩擦避ける <4>

- ・米、対日赤字4.6%増 4月貿易統計 対中国は1割減

-

06/08

- ・日米首脳会談(7日ワシントン) 安倍首相、日朝会談に意欲 <5>

- トランプ氏、米朝会談で朝鮮戦争終結「合意も」

- ・米、中国ZTE制裁見直し 罰金最大1500億円 取引禁止を解除

- 「デジタル冷戦」幕開け 米、制裁で自信 中、技術の自前化急ぐ

- ・トルコ、1.25%利上げ 追加引き締め、リラ急騰

- ・伊政権、安定見通せず 反EUや放漫財政 連立2党、政策ずれも

- ・サウジ危うい財政拡大 原油高でも借金増 インフラ投資や補助金

- ・GDP年率0.6%減(1-3月改定値) 4月経常黒字6.8%減 サービス収支が悪化

- ・アルゼンチン支援合意 IMF5.4兆円、通貨下支え 財政再建と経済振興、試練

-

06/09

- ・「一帯一路」日本企業も動く 日通や富士通 中国・欧州間商機探る

-

06/10

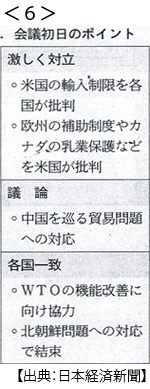

- ・G7首脳会議(サミット、8日カナダ・シャルルボワ)米・G6、貿易で溝 <6>

- 経済リスク対応に不安 南欧混乱など素通り 自国優先の米が翻弄

- トランプ氏、途中退席しシンガポール(米朝会談)入り

- ・中ロは結束 米主導に対抗 G7の裏で上海協力機構(9日青島)

- 中ロ、インド、パキスタン イランもオブザーバー参加 習氏「秩序を補完」

- ・米、日本にプルトニウム削減要求 核不拡散で懸念 政府、上限制で理解求める

コメント

立命館OGで以前講義を受けていた者です。

企業業績や賃上げ等から日本経済は悪くないという見方もありますが、目標とする物価上昇の到達が見通せず、金融引き締めに入る世界経済から置いていかれる現状を踏まえると、日本株への投資は長期的にみて得策ではなく、人口増加や消費力の強さ、日米金利差拡大等によるドル高円安基調などから米株投資が、資産形成に有利に働くと思うのですが、金教授はどうお考えでしょうか。加えて、ナスダックが最高値を更新していることや、米中貿易摩擦の影響を大きくは受けづらいセクターであること、IoTやAI、自動運転、バイオ医薬品などの成長分野への参入・投資に積極的であることから、月並みですが、FAANGと呼ばれる銘柄が安定的に伸びると思うのですが、その点についても金教授のご意見を伺いたいです。また、金教授の考える、今買うべき米株・日本株の銘柄があればぜひお伺いしてみたいです。お忙しいところ恐縮ですが、よろしくお願いいたします。

伊藤さんは日本株については長期の見通しで、米株については短期の見通しのように感じました。また投資金額の規模や、投資資金が円貨なのか外貨なのかによっても方針が違ってくると思います。

ぼくならば今、日本株も米株も買いません。持っていれば売ります。

日本株は短期、米株は長期と考えております。資金については定めていませんが、ハイテク関連への成長期待から外貨での投資が良いと考えています。

しかし、金融引き締め局面に入り、これまでのような上昇基調が腰折れになる可能性も否定できないため、短期売買ならともかく、長期となるとタイミング的に今は良くないとも思う次第です。

となると、株ではなく、米ドル債や豪ドル債という選択肢もあると思うのですが、どうでしょうか。新興国の高利回り債もありますが、新興国では資金流出が起きており、やはり高リスクということで運用には向かないでしょうか。

どれも、ぼくなら買いません。商品によってはヘッジが効いたものもあるかもしれません。伊藤さん、こうしたことは一般論ではかたれない性格のものだと思いますよ。