05/25

・日本貿易収支再び赤字 4月534億円 輸出伸び悩み

05/26

・世界の上場投資信託(ETF)4月末残高360兆円(約3兆ドル)3年余りで倍増

Exchange Traded Fund 日経平均、NYダウ、債券指数に連動する投資信託

・中国国防白書「南シナ海海上衝突の備え重要」と米軍念頭に

海上での軍事衝突に言及したのは初めて 尖閣諸島を含む東シナ海には言及せず

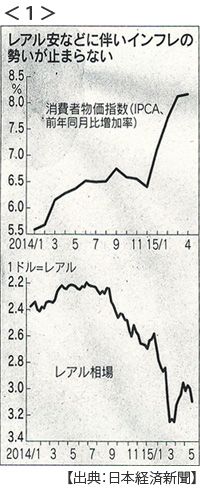

・ブラジル今年の国家予算のうち2.8兆円執行停止 財政健全化急ぐ <1>

6年ぶりマイナス成長の見通し レアル安で物価上昇 海外投資家の信認回復重視

05/27

・円123円台、7年10ヶ月ぶり安値 産業構造が変化「輸出で稼ぐ」薄まる

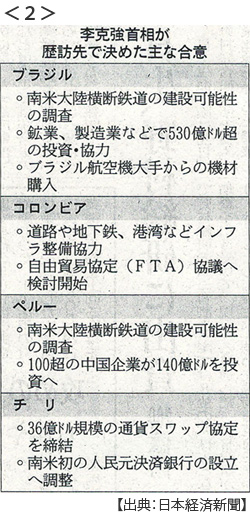

・中国、南米で影響力拡大 李首相歴訪終える 米の動きけん制 <2>

ブラジル、ペルーと大陸横断鉄道建設に合意 実現すればパナマ運河を回避して輸送可能に

・IMF年次報告で人民元相場「もはや過小評価の水準ではない」見解を変更

米財務省は「著しく過小評価」維持

・ギリシャ支援協議再開 年金支給額削減などでEUと対立

05/28

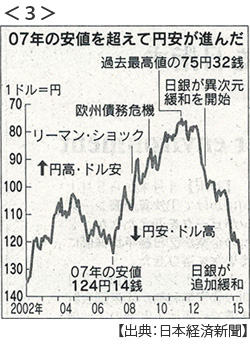

・円、12年半ぶり安値 一時124円台 3年半で50円近く円安に <3>

投機筋のまとまった円売り・ドル買いに勢い 日本株買い・円売りの組み合わせも急増

・米、対日強硬派に勢いも ドル高不満、貿易権限法案に波及「為替条項」焦点に

大統領貿易促進権限(TPA)法案審議で「為替操作」国に相殺関税措置を

05/29

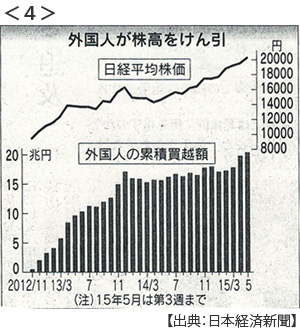

・海外勢、日本株を再評価 10日続伸27年ぶり <4>

海外勢、年初から累計2兆円超買い越し ユーロ債マイナス金利、米年内利上げに警戒感も

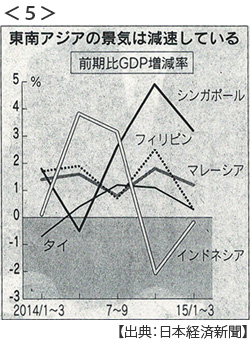

・東南アジア景気、減速感強まる 1-3月、主要国成長率鈍化 <5>

対中輸出など低迷 成長再加速へ米・インドの景気回復がカギに

・安倍首相、米軍後方支援の地域巡り 南シナ海否定せず(衆院特別委)

・産油国、シェア争いに自信 OPEC総会で実質増産黙認へ シェールは頭打ち

05/30

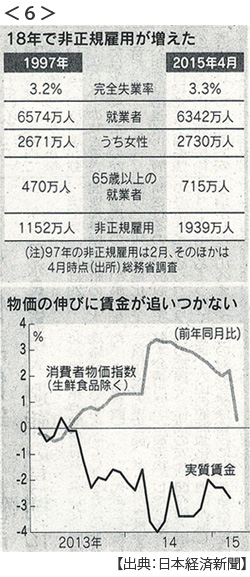

・4月失業率3.3%、18年ぶり低水準 非正規が主体、女性・シニア雇用けん引

正規6万人増で非正規30万人増加 賃金伸び悩み 家計支出は13ヶ月連続減 <6>

物価上昇、まだ鈍く前年同月比0.3%上昇 食品値上がりを原油安が相殺

・米GDP改定値1-3月0.7%減 4月以降は回復基調の見方

・インド1-3月7.5%成長 ブラジルは1.6%マイナス

05/31

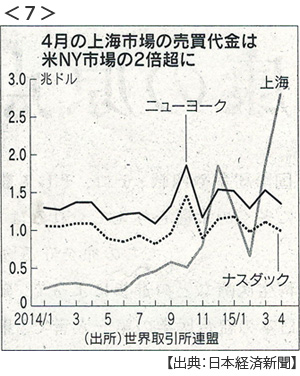

・上海株、売買が急増 1-4月NY抜き世界最大 市場過熱に警戒感も <7>

個人の短期取引主導 4月はNYの2倍以上 2015年通年でも売買代金で世界最大の可能性

ポイント解説 (9)

1ドル=124円、12年ぶりの円安

1.誰が円を売ってドルを買っているのでしょう

5月28日付の記事では「投機筋のまとまった円売り・ドル買いに勢い」とあります。「投機筋」というと何か怪しげな感じですが、ヘッジファンドや投資顧問会社だけではなく一般の銀行や証券会社、保険会社などによる短期的な為替取引の総称です。つまり実際の貿易取引などで外貨が必要なわけではなく為替レート変動による利幅をとるspeculatorたちのことをそう呼んでいます。投機筋全体に共通するドル買い円売り材料は、ズバリ米利上げが年内確実だという判断です。次に日銀が目標物価水準を達成するには追加緩和が必要になると考えています。すると日米の金利差は広がり、アメリカは高くなり日本は低くなるのでより高い金利に向かって資金が動いているということですね。

では実需筋はどうでしょう。貿易取引などで実体にともなって為替取引が行われるマーケットです。日本は貿易赤字ですから受け取るドルより支払いのためのドルがより多く必要になりますから円をドルに両替(円売りドル買い)しなくてはいけません。所得収支は黒字ですが、海外からの利子配当の送金を再び海外に投資していますから、その場合受け取ったドルを円に両替することは起こりません。海外勢による日本株の売買では株価が上がれば売って得た円をまた日本株買いに使えば円買いは起こりませんし、あるいは低金利の円を借りて日本株を買えばいいのですから円を買う必要はありません。とはいえ海外勢による日本株買い越しは累計で2兆円を超えていますから、それ相応の円は買われているはずです。

じつはそれをはるかに上回る円売りの主役が隠れています。国内の公的年金と生命保険です。これに国内の投資信託を含める円売りが22兆円以上になるという野村證券の推計があります。かれらが運用先を海外に移しているということです。これまでのおもな運用対象は日本国債でしたが、日銀は年80兆円ペースで日本国債を買い増していますから新規発行の約37兆円を買い尽くしてもなお足りません。年金や生保は日本国債を買おうにも市場にはほとんど残っていませんし、これだけ日銀が買い支えると国債利回りは限りなくゼロに近づいて運用収益が出ません。この日本発の円売りに海外勢が乗っかっていることもあって円安が加速しているといわれています。

2.円安でも伸びない輸出

直近の円高のピークは2011年10月の1ドル=75円ですから3年半で50円近く円は下げたことになります。日本製品は海外で1ドル当たり50円安くなるのですからどんどん売れそうですね。ところが円安に転換したその2011年から日本の貿易収支は赤字に転じて年々赤字額が増えていきました。そのきっかけは為替ではなく実体経済でした。ひとつは原発停止で化石燃料輸入が増えたこと、もうひとつは尖閣国有化から最大の貿易相手国である中国への輸出が激減したことでした。とはいえ円は安いしアメリカの景気は回復するし、日本の輸出は増えてもよさそうですが。指摘されているのが「産業構造の変化」です。つまり日本の製造業は円高の時期にどんどん海外に生産拠点を移転してしまっている、だから円安になってそれら生産拠点が国内回帰しなければ輸出は伸びないと。

さて、戻ってくるのでしょうか。考えてみればたいへんなことです。せっかく作った海外の工場を閉鎖して国内でまた作って、わざわざ運賃を支払ってまた海外に運ぶ、関税も課せられます。人件費も電気代も高くなるケースが多いでしょう。また円安ですから海外から仕入れる原材料価格もずいぶん高くなっています。そして何よりも今の円安がこれからも続くとは限らないのです。投機筋のように資金を短時間で動かすわけにはいきません。もちろん国内生産に回帰する企業がないわけではありません。ホンダのフィットやパイオニアのカーナビとか。一方で円安でも海外生産を拡大する企業もあります。トヨタは中国とメキシコでの生産を増大させる計画です。

「移動できる経済」には選択肢が増えたということです。でも国内回帰が大勢を占めて輸出が増大するようには動いていません。ましてや「移動できない経済」にとってはいきすぎた円安は深刻な打撃となります。資源の乏しい日本です。原材料を海外に依存している産業が多いということは誰にでも分かることです。そこで気になるのがTPPです。自動車の関税は2.5%。数10%の円安でも輸出が伸びないのに、この程度の関税がゼロになれば輸出が増えると企業経営者が期待しているとは思えません。

3.円安とアベノミクス

2012年末の総選挙で成立した安倍政権の公約は「円高・デフレの克服」でした。円高にも円安にもメリットがあればディメリットもあります。学生から「どちらがいいのですか」とよく聞かれます。「為替は安定しているのが一番望ましい」と答えています。円高は英語でstrong、円安はweakです。強い円、弱い円と言い換えて考えることも必要です。日本では円高こそ不況の元凶という世論が幅を利かせます。たしかにいきすぎた円高が景気に悪影響を与える場面もあります。だからといって円安になれば景気がよくなるものでしょうか。たしかに不況時には物価が下がります(デフレですね)。だからといって金融政策でインフレにすれば好況といえるのでしょうか。「そうだ」と上手に説明している本がたくさん出版されました。

中央銀行の量的緩和などで通貨供給量を急激に増やし予め定めた目標レベルまで物価を上げることによって景気を刺激する方法をリフレーション政策といいます(この政策を支持する人々をリフレ派と呼んでいます)。アベノミクスのデフレ対策もこのリフレーション政策で、政府と日銀が2%の物価上昇率目標を共有しています。物価を上げればなぜ景気が良くなると考えてられているのでしょう。2%というインフレ・ターゲットまで日銀は通貨膨張を続けると市場にアナウンスします。市場がこの数値を期待インフレ率として受け入れたら、消費者は近い将来に物価が上がるから今のうちに買ってしまおうとする、すると生産者も価格が下落することを恐れずに投資できる、だからデフレ克服の好循環が生まれる、というのです。「本当かなあ」と思いますがこれはこれで立派な経済理論だとされています。

理論は立派でも日本の現状では違和感が残ります。そもそも来年値段が上がるから今のうちに買うものといえば耐久消費財が中心になると思います。今、量的緩和と円安効果で食パンや乳製品、ユニクロなど値上げが続いています。食パンの買いだめはないでしょう、バターも品薄でスーパーでは「お一人様一本まで」、冬のヒートテックが値上がりするから夏のエアリズムを余分に買う人もいません。4月までは原油価格の急落でリフレ効果を相殺していましたが、石油も高くなり円安が続けば生活品価格の上昇は家計を圧迫し、耐久消費財にも買い控えが及ぶと考えるのが自然なのではないでしょうか。

実際のところ実質賃金は伸び悩み、家計支出は4月まで13ヶ月連続で前年同月比で減り続けています。アベノミクス、つまり円安とリフレで景気は回復するというシナリオを修正するときに来たと思います。このまま景気が低迷したまま物価だけが上昇するとスタグフレーション(不況とインフレの同時発現)というやっかいな状態に陥る可能性が大きくなります(すでにIMFはそう警告しています)。今の国会では大半を安保法制審議に費やしています。専門家のほとんどが憲法違反だと断じている法案を行政府が提出し立法府が審議していること自体が異様にうつりますが、なによりもアベノミクスの功罪をしっかり検証する議論がほとんどないことこそ異常ではないでしょうか。

図書案内

『世界』6月号(岩波書店)の「長期化する経済低迷とアジアインフラ投資銀行の意味」倉都康行。AIIBに関心のある人は読んでみてください。とてもわかりやすく説得力がありました。図書館に必ずあります。