今週のポイント解説(42) 11/23~11/29

新興国リスク

1.緩和マネー対米一極集中

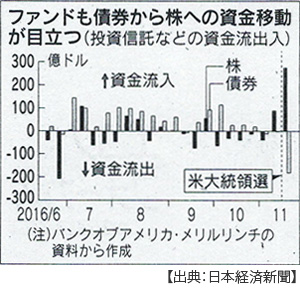

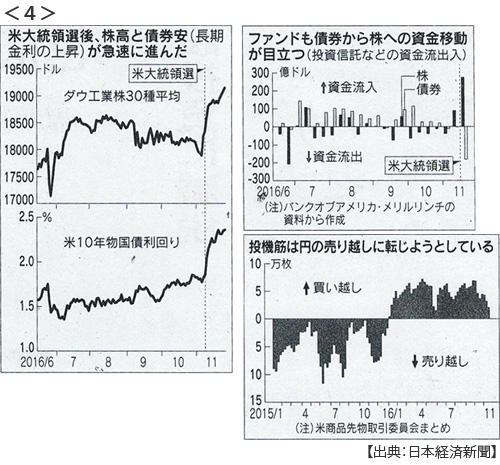

今、世界金融市場では「大転換(グレートローテーション)」が起きていると叫ばれている(11月28日付日経)。バンクオブアメリカ・メリルリンチによるとアメリカ大統領選直後の1週間で世界の株式ファンドに275億ドル(約3.1兆円)が流入し、逆に債券ファンドから181億ドルが流出、この流出入の差は過去最大だ。株式ファンドのなかでも米国株に307億ドル流入し、一方で新興国株からは54億ドルが流出した。

こうした「債券から株式へ」、「新興国からアメリカへ」という2つの資金シフトが世界的に同時発生しているという。

その起点は言うまでもなくトランプ・ショックだ。まさかのトランプ候補の勝利によってにわかにトランプ公約が注目された。ポイント解説(40)「ドル高・高金利」で見たように、大型減税+大規模インフラ投資=財政赤字拡大→長期金利上昇(債券価格下落)→対米資金流入という基本構図だ。

したがってこれはトランプ政権の政策が実際に実行されるという「思惑」に基づいている。減税もインフラ投資も財政措置だから議会で審議される。議会過半数の共和党のベースは「小さな政府」だから大幅な財政赤字予算がすんなり通るとは思えない。ましてや2016会計年度のアメリカ財政赤字は約61兆円、前期比34%増えている。

だから減税幅やインフラ投資規模が期待より圧縮されれば市場の失望を招きその反動が起こるだろう。機関投資家たちはそんなことはわかっている。でも大統領就任まで2カ月もある。稼げるときに稼がないと乗り遅れる。

さらに低水準の失業率にあって刺激的な政策はインフレ圧力を高めるに違いない。そうなればFRB(米連邦準備制度理事会)は引き締めに出るだろう。12月の利上げは市場の95%が織り込んでいる。来年も2回か3回、利上げのペースは加速すると見られている。だとすれば「大転換」も加速するだろう、と考えている。

問題は、それがいつまで続くのかだ。いつまでも続かないことはわかっている。高金利もドル高もインフレも、アメリカの景気にとっては逆風だ。むしろ堅調な雇用を脅かすだろう。大型減税も低所得者層にはほとんど恩恵がない。不満に火をつけられたトランプ支持者たちがそんなに忍耐強いとは思えない。

トランプ政権はドル高にブレーキを踏まなければならなくなるはずだが、そう簡単に政策を転換できるだろうか。むしろトランプ流を強めるかもしれない。そう、極端な保護主義を前面に押し出してくる恐れがある。

財政赤字と貿易赤字の「双子の赤字」が膨らむと、みずからドル高を招きながら通貨安国を攻撃する。対米輸出を増大させる国には為替操作国に指定して経済制裁を発動する、ドル高に嫌気をさした企業の国外移転に圧力をかける、既存の自由貿易協定を見直す、いずれも高関税が手段となる。それが実現できたとしても、そのぶん物価は高くなる。

物価は高く金利も高く、相応の賃金上昇がなければ消費は増えない。冷え込む景気のはけ口を移民排斥に向ければ国内の対立は深まるだろう。ウォール街出身者を次々とホワイトハウス入りさせて金融規制を撤廃し株高で資産家は肥え太り格差は拡大し、アメリカ社会は蝕まれていくだろう。

憎悪を煽られたアメリカ民主主義は、こうしたトランプ流キャンペーン・プロミスに付き合うことを選んだのだ。それでもアメリカは理性を取り戻し、いずれはその本質を見抜くことができるかもしれない。

それは期待できるとしても、それまでのあいだに取り返しのつかない混乱がまずアメリカの外で、トランプ・リスクは新興国リスクとして実現する可能性が高いのだ。

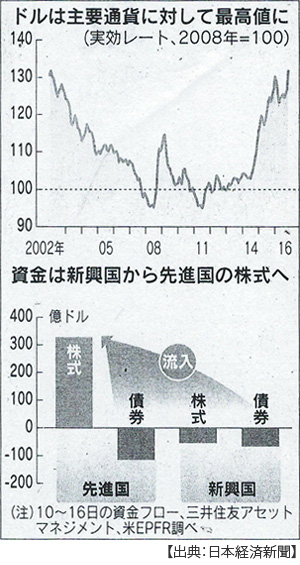

2.新興国資金流出

リーマン危機に対応したFRBの異例の量的緩和とゼロ金利政策は4兆ドルにものぼる緩和マネーを生み出し、その多くは新興国市場になだれ込んだ。高金利ドル高による「大転換」はすなわち緩和マネーの逆流であり、この新興国からの資金流出はすなわち新興国通貨売り、新興国株売り、新興国債券売りを意味する。

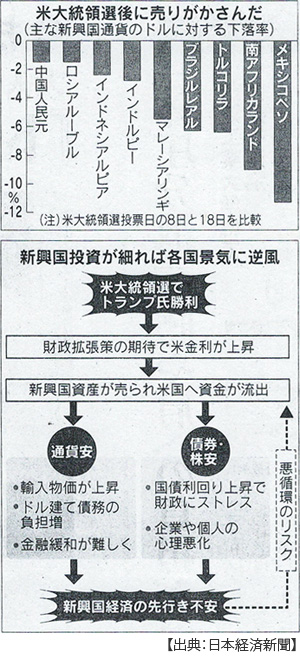

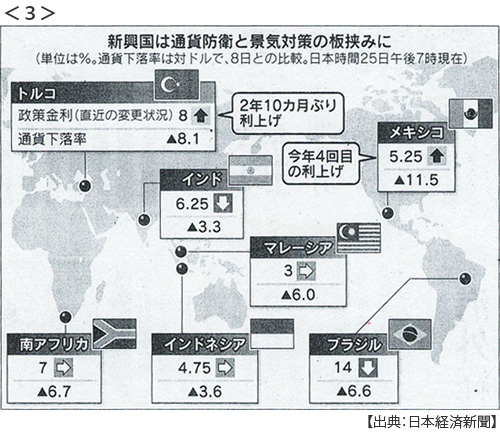

米大統領選後わずか10日間でメキシコの通貨ペソは対ドルで11%下落した。トルコリラは8%、ブラジルレアルは6%、マレーシアリンギも5%それぞれ下落した(11月20日付日経)。インドネシア株価が5%下落するなど代表的な新興国株価指数は4%下落した。

NY株価は11月22日に初めて1万9000ドル台に乗せたのだが、この資金は先進国債券市場からの転換のみならず、新興国株および債券売りによって調達されたものだった。アメリカへの資金集中、つまり莫大なドル買いによってドルの複数通貨に対する総合的な価値を示す実効為替レートは過去最高値を更新するようになった。

3.通貨防衛と景気対策のジレンマ

新興国通貨安は輸入物価を上昇させる(ドル建て輸入支払いにより多くの自国通貨が必要になる)、新興国債券下落は国債利回りの上昇だから財政赤字を膨らませる。新興国株価下落は企業投資にブレーキをかける。

これを放置しておれば景気が後退しながらインフレを招くという最悪の事態に陥りかねない。通貨防衛の第一歩は利上げだろう。アメリカの金利上昇が原因ならば新興国もそれ相応の利上げで対抗しようとする。メキシコ中央銀行は11月17日に利上げをしたがペソ安に歯止めがかからない。トルコ中央銀行が11月24日に3年ぶりに利上げに踏み切ったが、同日リラは対ドルで過去最安値を更新し、翌日も続落した。

新興国経済はそろって減速している。本来ならば利下げによって景気を支えたいところだ。それを犠牲にしてまで利上げで通貨防衛に挑むのだが「大転換」資金シフトの前には無力だ。ならば財政支出によって景気を下支えしたいところだが、債券売りで国債利回りが上昇し財政赤字は膨らみ余力に乏しい。

通貨防衛の次なる手段は手持ちのドルで自国通貨を買い支えることだ。インドネシアやブラジルが自国通貨買いの為替介入を始めた。問題は売られた自国通貨を買い戻すことができるだけの規模のドルが手元にあるのかということだ。これら資源国は原油をはじめとする一次産品国際価格の下落によって経常収支赤字が拡大している。資本収支も資金流出によって先細っている。介入通貨としての外貨準備(ドル)の底が尽きたならば通貨暴落は避けられない。

具合の悪いことに、これら通貨安新興国はそろって政情が不安定だ。ブラジルのルセフ大統領は議会の弾劾手続きでリオ五輪の閉会式に出席することもできなかった。トルコでは7月に軍事クーデター未遂事件があったばかりだ。これを契機にしたエルドアン政権の強権政治は加速し、政治情勢の混乱から消費が激しく落ち込んでいる。メキシコのベニャニエト政権の支持率も20%台、インドネシアではジャカルタ市長への反発から連日デモが起きている。韓国とて例外ではないだろう。朴政権は事実上崩壊している。次期大統領選を巡る駆け引きで時間稼ぎに明け暮れているあいだ、不測の経済危機に対応する責任の所在が見当たらない。

4.最大のリスクは企業債務

OPECの8年ぶりの減産合意で原油価格が反騰し、資源国を中心とした新興国リスクはいったん和らいだと市場は情報を発信している。そんなものトランプ規制緩和でアメリカがシェール増産するまでの一時しのぎにすぎない。

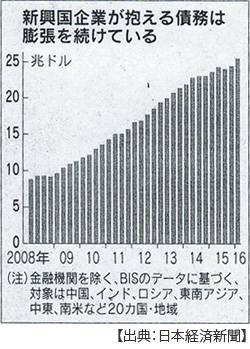

リスクの焦点は新興国通貨当局の通貨防衛の成否に当たりがちだが、秒針が確実に進んでいる時限爆弾はむしろ新興国企業債務の膨張だ。新興国企業は緩和マネーを大量に取り込んできた。BIS(国際決済銀行)によると、新興国20ヵ国・地域の企業(金融機関を除く)の債務残高は2008年末の約9兆ドルから2016年3月末には25兆ドルへと3倍近くに増えた。同じ期間にこれら新興国のGDPが1.5倍の増加と比べて「借金の増え方は急激だ」(11月1日付日経)。

このうちかなりの部分がドル建て債務だ。するとドル高は自国通貨に換算した借金の膨張をもたらし、さらに金利も高くなっている。さらにBISはこれら新興国が2010年以降に大量発行した社債の償還期限が2016~18年に集中していると指摘している(同上)。これらの借り換えができるかどうか、それが時限爆弾だ。

緩和マネーが流入しているあいだはこれらを返済に充てることができた。しかし投資マネーはアメリカに集中し、国際金融市場ではドル需給が逼迫し今や邦銀ですらドル調達に苦労している状態だ。

5.どこかで危機は発生する

トランプ相場で投機マネーは潤沢になった。トランプ相場に再投資するにはトランプ政策は先行き不透明だ。大儲けをするならリスクへの投機だ。

それはメキシコなのかトルコなのか、いや新興国だとはかぎらない。イタリアの政局も先が見えない。オランダ議会選挙もフランス大統領選挙もドイツも「まさか」のトラウマが市場を揺さぶる。3月にはイギリスのEU離脱が通告される。

為替投機の主役はAI(人工知能)だ。やつらはトランプ勝利を予測したほどだ。「まさか」の確率を計算できる。しかもプログラムにインプットされる情報は大量であれば大量であるほど類似するようになり、打ち出される結論も近似するようになる。しかも売り買いのスピードはととても人の手では追いつけないほど早い。11月7日早朝、ポンドは対ドルで2分間に6%急落した。11月10日、円相場は1日で5円急落し、日経平均は10分で上げ幅が950円に達した。

1997年のアジア通貨危機、2008年のリーマンショックと10年おきに世界金融は大混乱し、莫大なバーチャル・マネーが霧散した。その反省に立って世界は投機を規制し、国際協調による安定を模索してきた。

トランプ次期米大統領は、その取り組みになんら価値を見いださないどころか「ばかげている」と一蹴する。これに便乗する輩がうようよと浮遊してくる。やつらは、投機AIは、この風潮が生み出すリスクの確率を計算中なのだ。

日誌資料

-

11/23

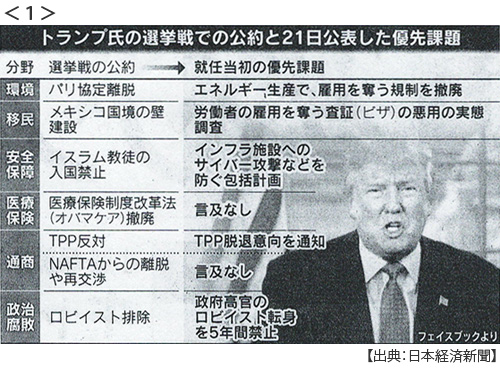

- ・TPP離脱、トランプ流発信 惑う世界 「米国第一」を強調 <1>

- 貿易協定2国間で 日本、戦略練り直し パリ協定など難題先送り

-

- ・NY株初の1万9000ドル台 トランプ政策で米企業の成長期待

- ・FOMC(米連邦公開市場委員会)11月議事録要旨公開 米利上げ「比較的近い」

- 市場は12月確実視 円急落、112円後半

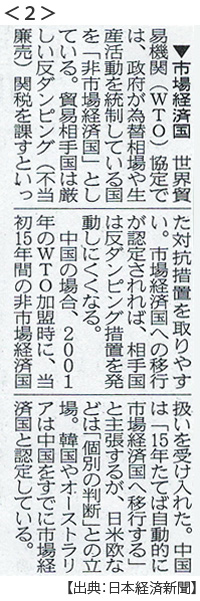

- ・米、中国の認定見送り WTO協定上の「市場経済国」 <2>

- 対中摩擦激化の兆し 日本、追随の公算 過剰な鉄鋼焦点に

11/24

-

- ・メキシコ景気減速 米NAFTA離脱なら逆風一段と

- ・日経平均が年初来高値 一時1万8480円台 輸出関連株に買い

- ・消費者物価10月0.4%下落 8カ月連続マイナス

11/25

-

- ・新興国、通貨防衛に軸足 トランプ氏政策で打撃 <3>

- トルコ利上げ ブラジル為替介入 景気対策との板挟みに

- ・企業献金9割は自民党 15年政治資金収支報告書 アベノミクス、経済界が支持

- ・「偽ニュース」問題、批判やまず フェイスブック、改善約束

11/26

-

- ・「トランプ円安」止まらず 大統領選後、12円下落

- 日米の金利差拡大 欧米投機筋が拍車

- ・福島原発廃炉・賠償費20兆円 想定の2倍(経産省推計) 国民負担増

- ・カストロ前議長死去 キューバ革命の指導者

11/27

-

- ・米株急騰、期待と懸念 財政出動にらみ債券から資金 <4>

- 大統領選後1週間で世界株式ファンドに275億ドル流入、債券ファンドから181億ドル流出

- 米国株への流入307億ドル、新興国株から54億ドル流出

- 政策の実効性カギ 財政支出、大型減税など大幅に縮小されれば反動売りが膨らむ可能性

- ・台湾、再生エネに6兆円 脱原発で2025年までに比率20%に

- ・メキシコ、上場延期相次ぐ トランプ氏当選で余波 NAFTAへの影響懸念

11/28

-

- ・トランプ相場一服 OPEC警戒、円高株安 円一時111円台、日経平均反落

- OPEC減産見送られれば原油安からリスク回避の円買い

- 大統領選後に12円下落したスピードに警戒感 利益確定の動きも

- ・金融「脱シティー」模索 AIGやロイズ EU離脱で域内業務へ支障懸念 <5>

- 単一パスポート制度維持できるか フランクフルトやパリなど大陸欧州は誘致合戦

- ・消費支出10月0.4%減 1年2カ月連続の減少

11/29

※コメントはこちらから記入できます。