今週のポイント解説 05/19~05/29

デカップリングと自国第一主義

国際分業の利益

授業では国際分業の利益について学びました。資本主義は初めから国際システムであったこと。近代経済学がスミス、リカードから国際分業の利益を説く国際経済学であったこと。そしてなにより歴史的な反省、戦間期の経済ナショナリズムと近隣窮乏化政策に基づくブロック経済が第2次世界大戦の背景になったこと。

こうして国際分業の利益は、経済学者唯一の合意であると言われていること。自給自足経済が非効率なことは言うまでもありませんが、自国や自国に従う国々の利益第一主義は、どの国の経済にとっても不利益だということです。

戦後世界経済はGATT3原則、つまり自由・無差別・多角的という原則に基づいて発展してきました。「自由」、途上国や新興国に配慮しながら関税引き下げなど貿易自由化を進める。「無差別」、特定の国を優遇したり冷遇したりしないこと。「多角的」、貿易交渉は二国間ではなく関係国と多角的に行うこと。この3原則に基づくことで、経済のブロック化によって国際分業の利益が損なわれることがないようにしてきたわけです。

しかし今日、国家間利害の多様化などによって多角的交渉は著しく停滞しています。また行き過ぎた自由化に対する警戒や、政治的利害を背景とした貿易摩擦などによって3原則は空文句になろうとしています。だからといって、国際経済が「無原則」となって良いわけがありません。それが最大の不利益である戦争の背景となることが、経済史が示すところの教訓なのです。

米中G2時代

2008年9月のリーマンショック以降の世界的な金融危機か脱するために、世界経済はアメリカの異例の金融緩和による4兆ドル規模のマネー供給と、中国の公共投資を初めとする4兆元規模の投資需要が両輪となって成長していきます。

低金利・低インフレのいわゆる「適温経済」のもと、世界の工場である中国を中心とした国際分業体制が構築され、その中国の貿易黒字を源泉とした対外投資によって経済のグローバル化は加速します。これはアメリカ経済にとっても利益でした。アップルのスマホは中国で生産され、GMの自動車は中国で爆発的に販売され、その部品は日本、韓国、台湾、東南アジアから供給され、さらに広範な地域の資源国(エネルギー、食料、その他素材)に巨大な市場を提供していくことになりました。

当時、世界はアメリカと中国の「G2時代」に突入したと見られたのもうなずけます。しかし、中国の経済成長に対応して中国の軍事力も強化され、東アジアにおけるアメリカの軍事的優位は相対化していきます。アメリカ政府は、中国の市場経済の発展が中国の民主化に、時間をかけながらも繋がっていくだろうという楽観的な見通しを持っていましたが、習近平政権が2期目を迎え、さらに3期目をも見据えながら対外的に強硬な態度を取り始めていることに警戒心を高めていきます。

中国だけではありません。アメリカの莫大な資金供給と中国の莫大な投資需要によって資源価格は安定的に上昇し、ロシア、ブラジル、インドなど新興国の台頭にはめざましいものがありました。一方、長期にわたるイラク・アフガニスタン戦争によって、アメリカが受ける経済的政治的ダメージは深くなっていきます。

「G2時代」は、米中の共存ではなく、経済・軍事における米中逆転を用意する期間ではないのかという不安が広がっていきます。こうしたことが、あの「まさか」のトランプ政権誕生の背景にもなっていたのだと思います。

デカップリング

デカップリングというのは、この国際分業を「切り離す」という意味です。ことの始まりは2016年のアメリカ大統領選挙に共和党候補として出馬したトランプ氏の「自国第一主義」でした。貿易赤字がアメリカ労働者の雇用を奪っている、だから貿易黒字国に対する関税を引上げるというのです。アメリカの製造業労働者は長く民主党の地盤でした。この票を奪い取るための戦術です。

大統領になったトランプ氏は、手始めにアメリカ主導で交渉を重ね、条約調印まで済ませていた貿易自由化枠組みであるTPP(環太平洋経済連携協定)から離脱します。続けて中国製輸入鉄鋼に対する関税を25%も引上げました。先にGATT3原則を学びましたが、これを強化再編したのがWTO(世界貿易機関)です。そのWTOは、もちろんこうした一方的な関税引き上げを認めていません。ただ例外規定として安全保障に関わるケースをあげています。トランプ政権は、安い中国製輸入鉄鋼に依存していると軍需産業などの自立性が損なわれるから安全保障に関わるケースだと、WTO例外規定を無理矢理に拡大解釈したのです。

理屈としては「こじつけ」だったと思います。しかし「ラスト・ベルト(錆びた工業地帯)」の労働者たちはこれを熱狂的に支持しました。また、リーマンショックから立ち直ったアメリカ経済では、貿易黒字国に対する攻撃に反論する勢力も見当たりませんでした。

ところが、アメリカの貿易赤字はむしろ増加していきます。中国製の鉄鋼に25%の輸入関税を課しても、アメリカ国内産鉄鋼よりまだ安いからです。結局アメリカ国内の鉄鋼価格は上がり、自動車や航空機、缶ビールのコストまで高騰したのです。

懲りないトランプ氏は「まだ足りないからだ」と、対中関税引き上げの範囲を第二次、第三次と広げていきます。日用品や家具、家電などがどう安全保障に関わるケースなのか説明がつきません。そこでトランプ政権は、中国製デジタル製品を使うと情報が抜き取られるとし、当時5G関連機器で世界トップクラスのシェアを持っていた中国ファーウェイ(華為)に禁輸措置(輸入を禁止する)をとりました。そしてファーウェイに部品を提供するならば、日本企業も韓国企業も制裁対象になると圧力をかけてきました。

さらに中国企業がアメリカ市場で株式上場してはいけない、中国資本がアメリカ企業に投資をすることを厳しく制限するなど、金融資本分野にも対中制裁範囲を広げました。

当初は「米中貿易戦争」と表現されていましたが、アメリカ企業も中国企業も広範で複雑な国際分業の供給網(サプライチェーン)の中にあり、数多くの国の企業がここに関わっています。もはや米中だけの問題ではない、「デカップリング」だと言われるようになったのです。そしてこのアメリカの動きに同調、追随する論理として「経済安全保障」という言葉が広く使われるようになったのです。

トランプさんの(そこまで深く考えてはいない)最初のこじつけが、予想外の怪物に成長してしまったような印象でした。経済規模で世界第1位のアメリカと第2位の中国が、それぞれ「内向きの経済」となっていくわけですから。

重要なことは、かりにこのデカップリングの溝が深まれば国際分業の利益は確実に損なわれること、そしてこのデカップリングはアメリカの「自国第一主義」から生まれ、育てられてきたものだということです。

次回は、このデカップリングと自国第一主義が、バイデン政権になって現在までどのように進展してきたのかを観察します。いうまでもなく、資源も市場も海外依存率が高い日本経済にとって、これは死活問題です。

日誌資料

-

05/19

- ・中国、車輸出で世界首位 1~3月 EV伸び、日本抜く

- 2009年には新車販売で世界最大に 1~3月輸出台数58%増の107万台、うち4割がEV

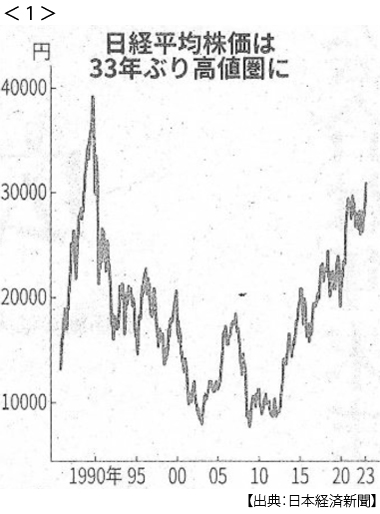

- ・日経平均、バブル後高値 33年ぶり水準 海外勢、割安感を評価 <1>

- ・消費者物価3.4%上昇 4月、3ヶ月ぶり伸び拡大

-

05/20

- ・G7首脳、原爆資料館視察 非公開、米世論に配慮 核軍縮は険しく

-

05/21

- ・G7首脳宣言(広島、20日)「国際秩序維持へ結束強化」 中ロ威圧に対抗

- 宣言、デカップリング「分断」使わずデリスキング「リスク低減」 新興国に配慮

- ゼレンスキー氏来日 ウクライナにF16戦闘機 米、欧州の供与容認

-

05/22

- ・中国、米マイクロン製半導体調達を停止 国家安全にリスク 対中規制に対抗

- ・中国「G7は内政干渉」 外務次官、日本大使に抗議

-

05/23

- ・米債務上限、合意至らず 下院議長「会談は継続」 政府、来月1日にも資金難

- 歳出削減で妥協点探る 長期化なら株価急落も

- ・TikTok運営会社 米モンタナ州を提訴 「禁止法は違憲」

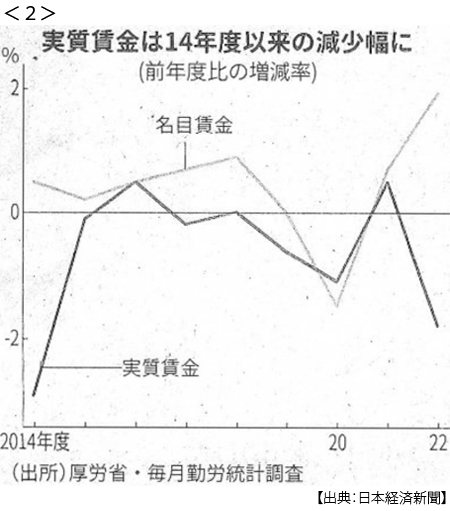

- ・実質賃金、昨年度1.8%減 物価上昇で 2年ぶりマイナス <2>

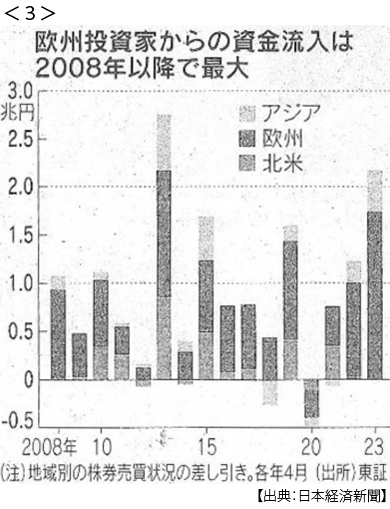

- ・日本株上昇アジアで突出 今年の時価総額伸び中国の2倍 欧州マネー流入 <3>

-

05/24

- ・マイクロソフトの検索エンジン チャットGPTに搭載 回答に最新情報反映

- ・米債務上限問題「Xデー」に疑問 共和党幹部「透明性を」

-

05/25

- ・EV減税で「米国第一」 日欧韓の輸入車含めず 大統領選へ票固め優先

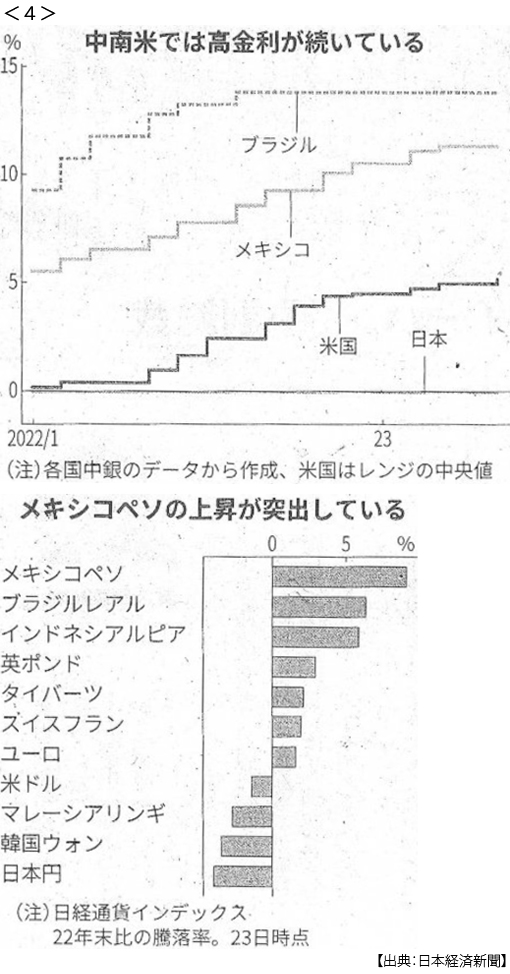

- ・新興国通貨、上昇目立つ 米利上げ停止にらみリスク選好 <4>

- ・来月上旬までの資金繰り破綻 米財務長官「ほぼ確実」

- ・米追加利上げ賛否分かれる 5月のFOMC(米連邦公開市場委員会)要旨

- ・デサンティス氏(フロリダ州知事)、米大統領選に出馬表明 トランプ氏と指名争い

-

05/26

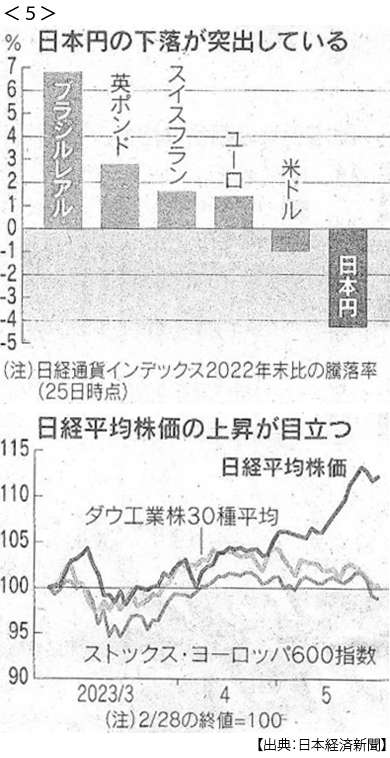

- ・円安加速、140円台に 半年ぶり 日米金利差が拡大 日銀の緩和継続意識 <5>

- 円安と株高共振 米景気次第で逆回転も

- ・植田日銀総裁 緩和修正もろ刃の株高 海外投資家、売りに転じるリスク

- 物価・賃金上昇の好循環、見極め段階に 物価高「国民に負担」

- ・少子化対策財源 年3兆円 社会保障費で1.1兆円 政府、与党と調整へ

-

05/27

- ・米消費支出物価4.4%上昇 4月伸び拡大 市場予想上回る

- ・債務上限Xデー「来月5日」 べいざい 1日から後ずれ

-

05/28

- ・円安、物価に上昇圧力 140円台定着なら0.3%見通し 問われる賃上げの持続力

- ・IPEF(インド太平洋経済枠組み)脱中国依存へ共通ルール 米主導、供給網を先行

-

05/29

- ・エルドアン大統領再選 トルコ、決選投票制す 投票率8割超、関心高く

- ・内閣支持率47% 5ポイント低下(日経世論調査) 長男の行動影響か

- ・米債務上限 効力を停止 合意案、25年初まで 日経平均、一時600円超高