今週のポイント解説 05/30~06/08

「デリスキング」とバイデン政権の自国第一主義

G7首脳宣言

5月20日に開かれたG7主要7カ国首脳会議は、ゼレンスキー氏のサプライズ参加によって、いったい何を話して、何を決めたのか、ほとんど注目されませんでした。実際、注目に値するような内容はなかったような気がするのですが、ぼくが注目したのは首脳宣言のなかの「デリスキング」という言葉でした。今回のG7は、ロシアや中国に対抗するための結束強化を強調することを目指していましたが、前回学んだ「デカップリング」ではなく、この言葉が選ばれたのでした。

5月22日付日本経済新聞を始め、このことを取り上げた日本のメディアは、おおむね「新興国への配慮」という論調でした。今回のG7にはインド、インドネシア、ブラジルなど「グローバルサウス」を代表する新興国が招かれていました。どの国も、G7対中ロという構図には中立の立場です。ロシアとも中国とも相互に依存関係が深い、そこにかりに「デカップリング」のような言葉を使うと刺激的すぎるということでしょう。わかります。それもそうだと思います。でも、新興国への配慮、だけとは思えません。

デリスキングって何?

デリスキング(de-risking)、直訳すれば「リスクの低減」ですか。経営および金融市場関連で、たまに目にすることがあります。でもまさか国際政治のキーワードになるとは思ってもいませんでした。

「へえ」と思ったのは、今年の3月にEUのフォンデアライエン委員長が、このデリスキングを中国との関係について繰り返し使ったことでした。バイデン政権がデカップリングという言葉を使うことはありません。しかしドイツのショルツ首相などは「(中国との)デカップリングはない」と断言し、中国との経済関係をむしろ深め始めています。フランスもドイツに輪をかけて対中関係の改善を進めています。こうしたことを受けてフォンデアライエン委員長は、「中国を切り離すこと(デカップリング)は不可能であり。利益にならない」と表明しているのです。

面白いことに、この3月のフォンデアライエン講演以降、バイデン大統領もこの「デリスキング」という言葉を頻繁に使うようになったのです。そしてG7首脳宣言でも、わざわざ「デカップリングではなく、デリスキング」と断りを入れる入念さでした。

これを受けて中国は「デリスキングは偽装されたデカップリングに過ぎない」(5月26日新華社通信)と反応しました。さっそく食いついてきたということは、「いやいや、デカップリングではなく」という返しが欲しかったのでしょうか。

バイデン政権の自国第一主義

このヨーロッパ発の「デリスキング・ブーム」は、昨年秋頃から盛り上がってきた様子です。もちろんウクライナ戦争で欧州経済は大きな打撃を受けました。経済を再建するのに中国経済を切り離すことは不可能でしょうし、不利益でしょう。だからといって中国に対する警戒心が薄れたのでしょうか。いやそうではなく、アメリカに対する不信感が強まったように見えます。

トランプ政権の自国第一主義には、ヨーロッパも散々痛い目に遭いました。また再びアメリカでトランプ氏個人でなくても「トランプ的なもの」が政権に就くかもしれません。そうでなくても、そうバイデン政権に対しても信頼が薄らいでいるのだと思います。まず、トランプ政権ではなくてもアメリカ社会における「トランプ的なもの」は根が深いという不信感。そしてバイデン政権もまた「自国第一主義」に変わりはないという不信感です。

バイデン大統領は、一見「トランプ的なもの」と戦っているように振る舞います。民主主義の結束で権威主義と戦う、そのためには同盟を重視する、そして中国は競争相手だ、と。でも、不信の種はどんどん膨らんでいきます。まず、ロシアのウクライナ侵攻を回避するための外交努力を、フランスやドイツと比べてどれほど力を尽くしたのか。対ロシア制裁で苦しむヨーロッパにアメリカは高いシェールガスを売り続けました。そしてヨーロッパだけでなく日本を含めて同盟国に防衛費の増額を求めてきます。

中国との「競争」とは言っても、アメリカが強くなる競争ではなく、中国を弱くする競争で、そのために同盟国にも負担を要求します。つまり中国を仲間はずれにしたサプライチェーンを作ろうと。たとえば中国とのハイテク競争では、オランダや日本の半導体製造装置企業に対して中国と取引をするなと圧力をかけます。アメリカはこうしたことを「フレンド・シェアリング」と呼んで悦に入っています。

でも実際はあまりフレンドリーだとはいえません。最近ではアメリカでのEV車購入に100万円以上の減税をする措置に、アメリカ企業だけを対象にして、ヨーロッパ、日本、韓国を外します。

さてはバイデン政権の「同盟重視」とは、同盟国の負担を増やすことだったのか。半導体もEV車載電池も、あれもこれもアメリカに生産拠点を移転させています。それが中国との競争だとすれば、その競争の勝者はアメリカだけになるでしょう。

米中貿易額は過去最高

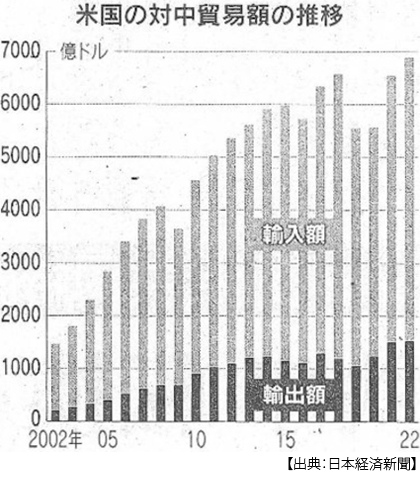

米中貿易戦争だとかデカップリングだとか言われる中で、米中間の貿易額は昨年過去最高を4年ぶりに更新しています。つまり貿易面での米中の相互依存は深まっているのです。

中国の対米輸出額は過去最高に並びました。高い関税をかけられても、まだ中国製品のほうが安いからです。また中国企業は、この関税を避けようとベトナムやメキシコに生産拠点を移してアメリカに輸出しています。この迂回輸出を含めれば中国企業の対米輸出額は急増していると言えます。

一方、アメリカの対中輸出も過去最高になりました。急増しているのは穀物です。注目するべきは航空機です。2月8日付日本経済新聞によると、ボーイングなどの民間航空機は中国向けの最大の輸出品だったのですが、航空機や宇宙関連製品の輸出に占める比率は18年の14%から3%に落ち込んだようです。

第一に、それでも対中輸出は過去最高だということ。第二に、これが興味深いのですが、4月にフランスのマクロン大統領が訪中したとき、仏航空機大手エアバスが中国から160機も受注されたということです。アメリカのボーイングが減った隙をフランスのエアバスが埋めているのですね。さて、アメリカはこれを見て見ぬふりで耐えられるのでしょうか。

バイデン政権のデリスキング

バイデン政権がデリスキングを連呼するのは、ヨーロッパに対する配慮からだけでしょうか。言葉だけではありません、バイデン政権の対中外交は今年の5月以降に明らかな変化が見えます。

直近で驚いたニュースが2つ。ひとつは米CIAのバーンズ長官が5月に極秘で訪中していたということです(6月2日付フィナンシャル・タイムズ)。ふたつめは6月4日にシンガポールで開かれたアジア安全保障会議での出来事です。ここには米中の国防トップが参加していました。中国の李国防相は2018年からアメリカの制裁対象になっています。ところがオースティン米国防長官が李氏に歩み寄り握手をしていたのです。

情報、国防に先んじて、経済分野でも動きがありました。その5月にはアメリカの商務長官もUSTR(米通商代表部)代表も訪中して、中国の商務相と会っていたのです。

ここまでくれば6月6日にブルームバーグ通信が、ブリンケン米国務長官が数週間以内に訪中して習近平氏と会談する予定だと報じられても、もう驚きません。米国務長官が訪中すれば2018年以来ですし、通常これは首脳会談に繋がります。そして、ホワイトハウスでインド太平洋を担当し、対アジア外交に影響力があるキャンベル氏が、6月7日に「中国と建設的な協力を望んでいる」と、対話拡大に意欲を示しました。

学生のみなさん、米中対立は当面のあいだ「変わらない」と決めつけていませんでしたか。「変わらない」ものなどありません。いつ、どのように「変わるのか」なのです。

さて、心配なのは韓国や日本がすっかり「デカップリング漬け」になっていることです。韓国の対中依存から対米シフトは、ほぼほぼ一本足打法です(古いか)。対中外交も見えません。それは日本も同様です。4月2日に林外務大臣が訪中して中国の秦外相と会談しましたが、この日本の外相の訪中は3年3ヶ月ぶりのことでした。それでも「林は親中派だ」みたいな批判が出る有様です。

今、まちがいなく日本の(韓国も)、対中「デリスキング」が問われているのです。

日誌資料

-

05/30

- ・求人倍率横ばい1.32倍 4月、失業率は2.6%に低下

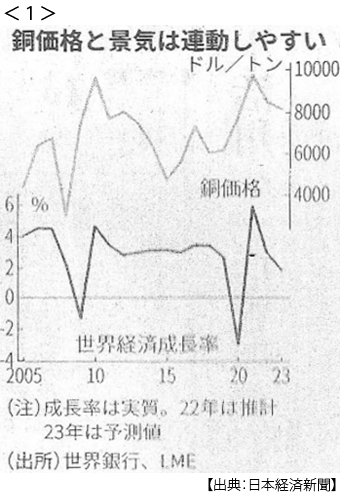

- ・世界景気減速にシグナル 銅2割安 ドクター・カッパー <1>

- 米長短金利逆転、42年ぶり長さ 海運値崩れ、欧米向け鈍る

-

05/31

- ・原発60年超運転可能に GX(グリーントランスフォーメーション)電源法成立

- ・米エヌビディア時価総額1兆ドル 半導体企業で初

-

06/01

- ・中国、融資10兆円焦げ付き 20~22年 新興国向け、コロナやインフレ直撃

- ・円安にブレーキ 為替介入を警戒 財務相・金融庁・日銀が会合

- ・北朝鮮、衛星打ち上げ失敗 黄海に落下 「早期に2回目」予告

- ・インド22年度7.2%成長 伸び率鈍化(21年度9.1%) 輸入拡大が下押し

- ・米預金66兆円減少 四半期で過去最大 地銀破綻で流出

-

06/02

- ・児童手当・育休給付上げ 少子化対策案 予算、30年代に倍増

- 安定財源28年度までに 給付先行、歳出改革頼み 消去法で社会保険料

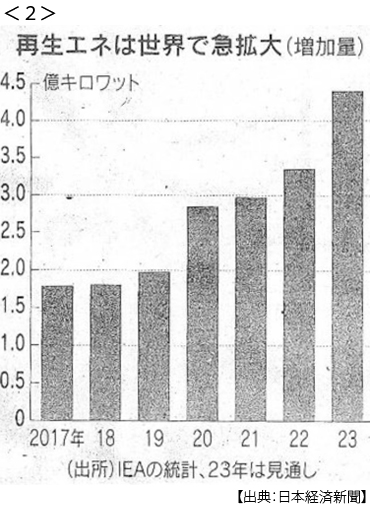

- ・再エネ電源、世界で5割規模へ 発電能力、化石燃料に匹敵 <2>

- ・保険証廃止、マイナンバーカード一本化 来秋から 改正法が成立

- ・米債務上限 上院も可決 デフォルト回避確実 次の関門は対ウクライナ予算

-

06/03

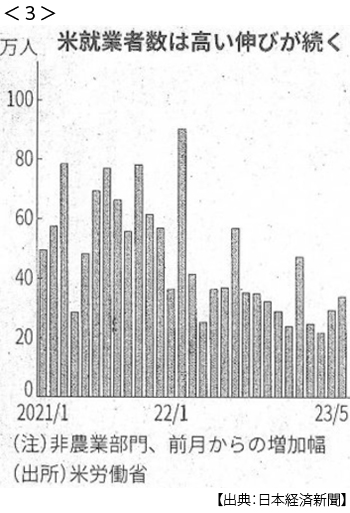

- ・米雇用、5月33.9万人増 市場予測上回る 失業率3.7%に上昇 <3>

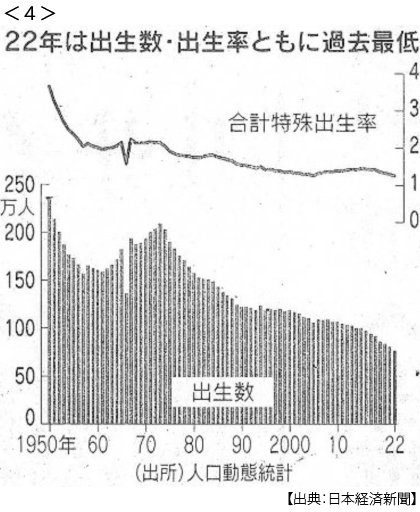

- ・出生率1.26、経済活力に危機 昨年過去最低 少子化、7年で2割減 <4>

- 見えぬ反転 官房長官「静かなる有事」 若者の不安払拭急務

- ・米国務長官「直ちに米中対話を」 CIA長官、極秘訪中 先月、対話維持促す

-

06/04

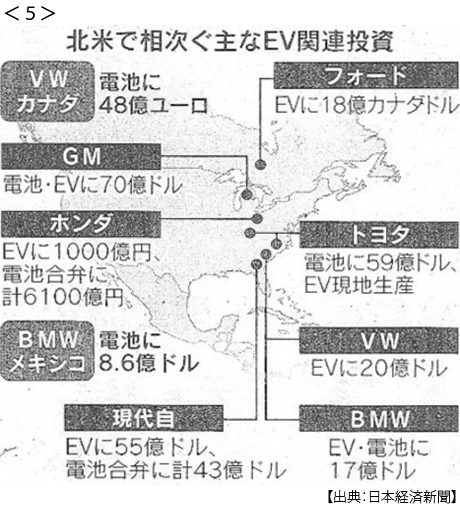

- ・北米へEV投資20兆円超 28年までに 車大手10社、税優遇で加速 <5>

- 7割が電池向け 雇用・技術、米流出の懸念

-

06/05

- ・中国「武力行使を放棄せず」台湾巡り アジア安保会議 米「有事なら壊滅的」

-

06/06

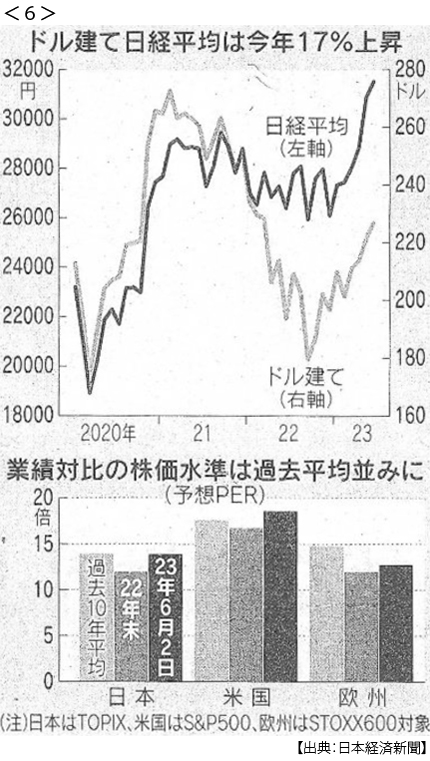

- ・日経平均3万2000円台に 33年ぶり高値 米債務の懸念後退 <6>

- 上げ幅今年最大 海外勢けん引 業績比では割安感薄らぐ

- ・実質賃金、4月3.0%減 物価高響く 13ヶ月連続マイナス

- 4月消費支出4.4%の減少 生活関連押し下げ

- ・カナダ、移民受け入れ加速 移民相 25年以降も年50万人超

-

06/07

- ・米SEC(証券取引委員会)、仮想通貨締め付け バイナンス、コインベースを起訴

- ・米大統領選、ペンス氏届け出 共和党指名争い候補乱立 トランプ氏に有利の見方

- ・米EV補助 テスラ主力セダン全車種対象に 最大105万円 市場で高まる優位性

-

06/08

- ・経常黒字76%増 4月 原油価格下落 貿易赤字が縮小

- ・カナダ、利上げ再開 0.25% 3会合ぶり、インフレ抑制優先

- ・米貿易赤字23%増 4月10.4兆円 8年ぶり増加率

- ・米「中国と建設的協力を」高官表明 気候変動・北朝鮮など