今週のポイント解説 06/09~06/15

利上げしたり利下げしたり、利上げを見送ってみたり動けなかったり

カナダは利上げ再開

カナダは3月、G7で始めて利上げを停止して注目されました。4月も据え置き、物価の様子を見ていたのですが、6月7日に3会合ぶりに0.25%利上げして政策金利は4.75%になりました。サービス価格と賃金が上昇して4月の消費者物価が4.4%上昇したことへの対応です。カナダの1~3月のGDPは年率3.1%増となるなど、経済は堅調です。

ディマンド・プル・インフレですが、この利上げで成長率が鈍化せず物価も下がらなければさらに利上げするという構えです。カナダは昨年7月に一気に1.0%利上げするなど、インフレ対応が迅速でした。結果的にそれが功を奏したようですね。

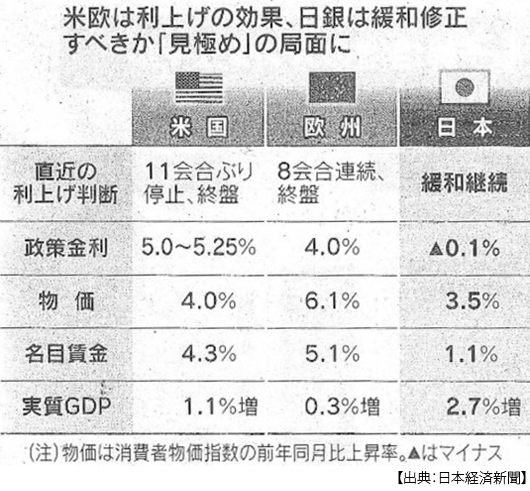

ユーロ圏は連続利上げ

欧州中銀(ECB)は6月15日の理事会で0.25%の利上げを決定しました。これで8会合連続の利上げで、計4%になります。これは過去最速のペースです。それでもなかなか物価が落ち着きません。5月のユーロ圏の消費者物価は6.1%上昇しました。エネルギー価格の高騰を受けた昨年10月の10.6%(過去最高)からは原油価格の下落によって物価高は鈍化しているようですが、食品などに絞ればまだ10%以上の物価上昇が続き、低所得層ほど負担感が強くなっているとのことです(6月16日付日本経済新聞)。

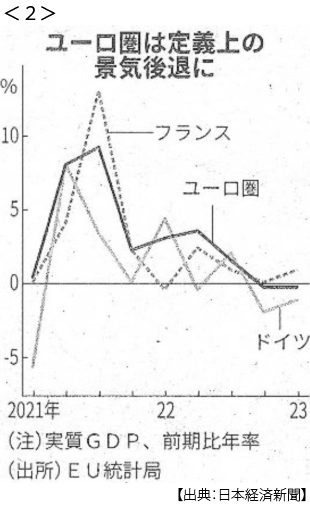

ただ、この高速利上げで景気は悪くなっています。ユーロ圏20カ国の1~3月のGDPは前期比0.1%減、これで2四半期連続のマイナス成長になりました。2期連続マイナス成長はテクニカル・リセッションといって、機械的に景気後退と見なされます。とくにドイツの消費低迷が目立ちます。

ですから利上げもそろそろ限界で、景気を支えるためにも打ち止めとの観測が出ていますが、ラガルドECB総裁は、次回も「利上げを続ける可能性が高い」と物価安定優先を強調しています。

ここで考慮しなければならないのが、アメリカの利上げです。欧州が利上げを止めて、アメリカが利上げを続ければ、ドル高ユーロ安になって欧州のインフレが進む要因になりかねません。

イギリスは利上げ幅拡大

ユーロ圏以上に物価高で苦しむのはイギリスです。EU離脱の影響が長引き深まっているようです。とくに人手不足が深刻で、サービス分野の賃金が上昇し、それがサービス価格に反映しています。サービス価格は一度上昇するとなかなか下がりにくいとされています。

イングランド銀行は6月22日に、それまで0.25%刻みだった利上げ幅を0.5%に拡大して政策金利を5%に引上げました。利上げは13会合連続で、この5%という政策金利は15年ぶりの高水準です。

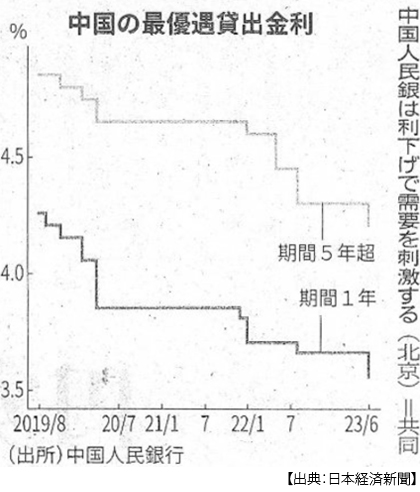

中国は利下げ

G7各国がインフレ退治に苦しむなか、中国はむしろデフレとまではいかなくてもディスインフレ(物価が上がりにくい状況)にあります。消費者物価は4月0.1%、5月も0.2%上昇にとどまっています。1月に終了したゼロコロナからの景気の回復が息切れしている様子です。5月には工業生産も減少、民間企業の投資も減速しています。

中国景気回復の足を引っ張っているのは、GDPの3割を占めているといわれている不動産業の不振です。1~5月の不動産販売面積は0.9%減り、不動産開発投資も7.2%減っています。不動産分野が低迷すると、鉄鋼やセメントの生産みならず家電などの販売も落ち込みます。すると雇用も悪化します。

中国人民銀行は6月20日、10ヶ月ぶりの利下げを決定しました。でも、わずか0.1%でした。これくらいの利下げで景気を刺激できるとは思えません。ゼロコロナに懲りた家計は節約に向かい、企業も先行きが不安です。5月の人民元建て新規融資は前年同月比で28%も減少しているということです(6月20日付同上夕刊)。

どうしてこんなに景気回復が鈍いのに10ヶ月も利下げを我慢して、やっと利下げをしたらたったの0.1%。何を恐れているのでしょう。やはり米欧の利上げだと思います。現在、中国と米欧の政策金利の差は1~1.5%ほどです(中国のほうが低い)。ここで中国が思い切って0.5%の利下げでもすれば、大規模な資金流出を招くリスクがあります。過去に何度も経験していることですから、その警戒心もあって恐る恐るの利下げなのだと思います。

アメリカは利上げ見送り

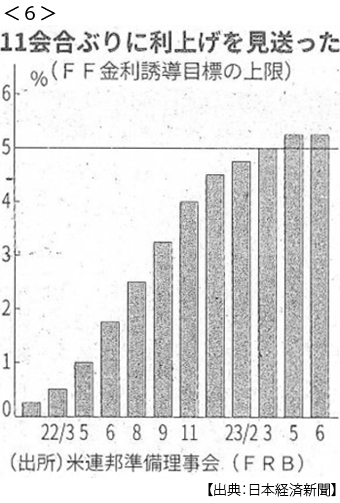

FRBは6月14日、2022年3月の利上げ以降11回会合ぶりに政策金利を据え置きました。さすがにインフレよりも「引締めすぎ」による景気後退への警戒が上回ったと見られています。ただしFRBは経済見通しで、年内あと2回の利上げを示唆しています。市場は、「あと2回はないだろう、あってもあと1回だろう」と見ています。この楽観バイアスをFRBは嫌がっています。さあ利上げは終わった、利下げもあるぞと市場が調子に乗ると、たっぷりとマーケットに残っている余剰マネーが株式に向かい株高になりそれが消費を刺激すれば、これまでの金融引き締めの効果が台無しになりかねないからです。

懸念されているのは、例の債務上限引き上げ問題騒ぎです。これで連邦政府の資金が底をつき始め、米財務省はFRBから資金借入れをしています。これがどれくらいの額かは分かりませんが、事実上の金融緩和だと見ることもできるでしょう。そこに利上げ見送りです。FRBは言葉だけでも「引締め」なくてはなりません。

さて、この駆け引きはどうなるでしょう。株価も消費も実際のところ気分に左右されますから。アメリカのインフレが再加速しても、景気が著しく後退しても、世界は困ります。

相変わらず動けない日銀

日銀は6月16日、予想通り大規模緩和を維持しました。つまり日本だけがマイナス金利なのです。もちろん物価高は苦しいを通り越しています。4月の消費者物価は3.5%上昇でしたが、これは電気・ガスなどの政府対策あってのことで、実像は4.5%でアメリカのそれと変わりないと総務省は試算しています。米欧との金利差で円売りは加速し、円は独歩安(円だけが安い)状態で、これがまた物価を上げています。

このままでいいわけがありません。異次元の金融緩和はどこかで正常化しなくてはなりません。いきなり利上げは難しいでしょう。マイナス金利を是正するには、異次元中の異次元であるイールド・カーブ・コントロールを修正しなくてはなりません。植田日銀総裁も、まずはここから着手する考えのようです。イールド・カーブ・コントロール修正は「ある程度のサプライズはやむを得ない」と語りました。

しかし、問題は株価の急騰です。今回も見てきたように欧州も中国もアメリカも経済先行きが芳しくありません。そこで「割安感」のある日本株が「消去法」で買われています。今うっかりと日銀が利上げをすれば、日経平均の急落を招くリスクがあります。日本株もそろそろ先物では利益確定の売りが出始めています。そのまま株価が先に調整して(緩やかに株安になって)、そのタイミングで金融政策を修正したいでしょう。その間、投機売りによる行き過ぎた円安に対する市場介入もあるかもしれません。

ただ、今は動けない。植田日銀は「だからといって動かないわけでもないよ」とアナウンスしている、そんなところでしょうか。

国際金融のトリレンマ

国際金融論のテキストに必ず出てくるテーマです。国際金融で望ましいことが3つあります。為替レートの安定、各国金融政策の自律性、国際資金移動の自由です。しかし、この3つは同時に実現できないというものです。

ぼくが40年間書き続けていることは、このなかで国際資金移動の行き過ぎた自由は「望ましくない」ということです。為替投機や、ましてや国債の空売りによる儲けが社会を豊かにするとはとても思えません。また規制緩和・自由化とIT化によって買いが買いを呼び、売りが売りを呼び、為替レートの不安定さ(ボラティリティ)が甚だしいものとなり、そのため金融政策はつねにジレンマのなかにあります。そしてそれが社会の、あるいは国際的な格差を拡大し、実体経済の成長を阻害していると考えているからです。

今週観察した各国金融政策の錯綜を見て、あらためて思います。自由すぎる国際資金移動を規制して、いったい誰の普通の生活にとって不利益になると言うのでしょうか。

日誌資料

-

06/09

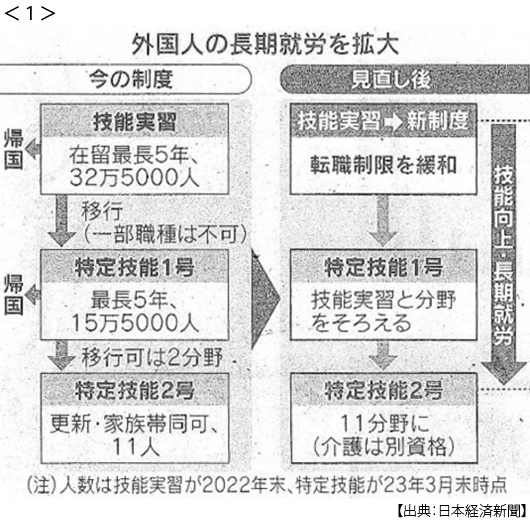

- ・技能実習「発展的に解消」閣僚会議で決定 転職容認へ <1>

- 特定技能の長期就労拡大 3→12分野 製造・外食も 人手不足解消急ぐ

- ・欧州GDP、2期連続減 1~3月ユーロ圏「景気後退」入り <2>

- 消費低迷誤算 欧州中銀、利上げ判断難しく

- ・トランプ前大統領 起訴 米検察 機密文書持ち出し疑い 実態克明に

- 「高度な機密だ」と閲覧権限のない人物に見せていた 核・軍事作戦の文書も所持

-

06/10

- ・米EV販売45%増 5月 税優遇・半導体不足解消で

- ・中国物価5月0.2%上昇 住宅不振で停滞長期化も

-

06/11

- ・ゼレンスキー氏「反攻開始」認める

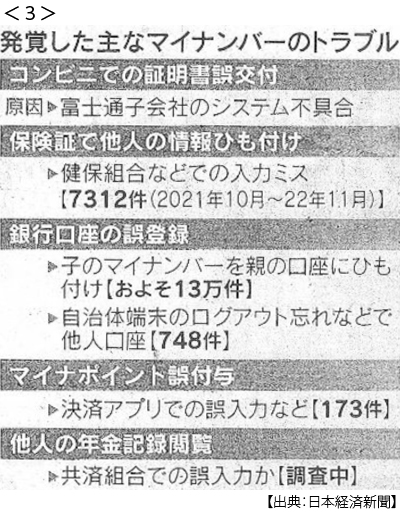

- ・マイナトラブル止まらず 年金記録閲覧も発覚 手入力ミスか <3>

- ・マクロン氏、苦い勝利 仏年金改革、野党が廃止法案取り下げ 支持率低迷

- ・スマホ出荷10年ぶり低水準 世界市場、今年1.1%減 市場縮小、関連業界も打撃

- 機能成熟、使用期間長く

-

06/13

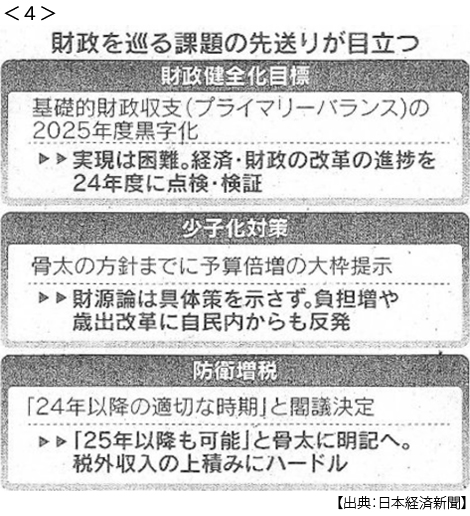

- ・防衛増税「25年以降」 政府調整 骨太方針で先送り示唆

- ・企業物価5月5.1%上昇 5%以上は24ヶ月連続 飲食料、転嫁圧力なお

- ・米の対中半導体輸出規制 韓国・台湾免除を延長へ

- ・トヨタが全固体電池EV 27年にも投入 量産技術の開発急ぐ

-

06/14

- ・日経平均3万3000円回復 33年ぶり 米利上げ観測後退で

- ・米消費者物価4.0%上昇 5月 2年2ヶ月ぶり低い伸び

- ・少子化対策決定 首相「若者の所得伸ばす」児童手当、来年10月拡充 <4>

- 「追加負担なし」道見えず 少子化・防衛、財源論後回し

-

06/15

- ・米国務長官訪中へ 18日から 5年ぶり、関係改善めざす

- ・EU、AI規制案を採択 「AI製」明示 企業に求める

- ・中国、深まる地方財政難 「隠れ債務」1100兆円 不動産低迷で

- ・トランプ氏、起訴を政治利用 「迫害」訴え共和党大統領候補の指名優位に

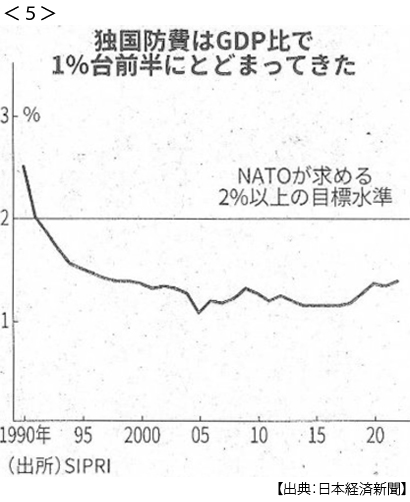

- ・独、国防費GDP2%に 初の安保戦略 欧州の体制強化へ転換 <5>

- ・貿易赤字42%縮小 5月、1兆3725億円 エネ価格落ち着き

- ・FRB、利上げ見送り 年内2回の追加示唆 <6>

- 11会合ぶり停止 手探りの到達点 物価見通し誤算続き 「あと2回」疑う市場