今週のポイント解説 08/03~08/16

米国債格下げはアメリカ民主主義の格付け

アメリカ長期金利上昇

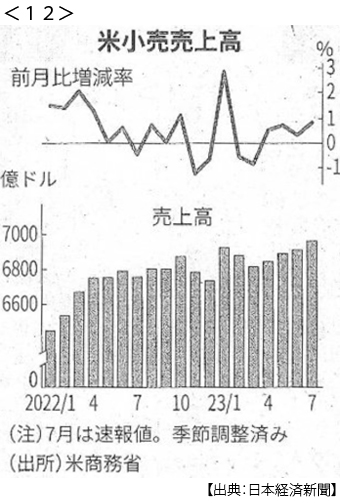

8月に入るや、連日アメリカ長期金利上昇のニュースが連続する。8月1日に長期金利の指標となる10年債利回りが3週間ぶりに4.0%台に上昇し、その後連日今年最高を更新しながら3日には一時4.2%近くと9ヶ月ぶりの高水準を付けた。13日には一時4.27%と10ヶ月ぶり、ついに21日には4.35%と2007年11月以来15年9ヶ月ぶりの高水準を付けた。

直近1ヶ月で0.6%ほどの上昇、そして15年ぶりということは、異例の金融緩和が始まる前のリーマンショック以前の水準に戻ったということだ。

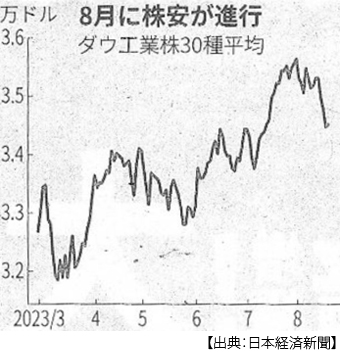

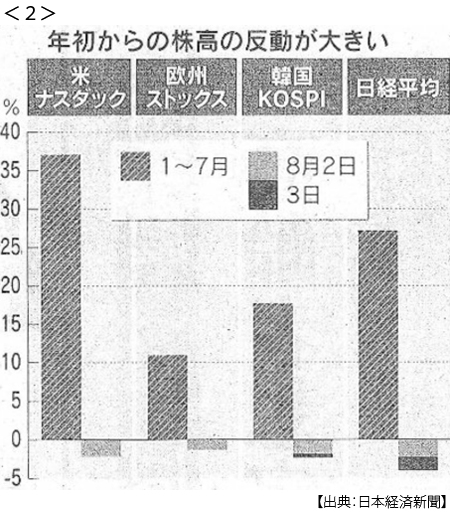

このアメリカ長期金利上昇が始まった直後から日米欧同時株安が発現した。2日のNY株価は前日比348ドル安で引け、3には日経平均が2日間で1300円も安くなった。その後も株式市場の動揺は収まらず、18日のNY株価は3万4500ドル、週間で780ドル安となった。

もちろん理論的には金利上昇は株価を下げる。それにしても「米国債ショック」と呼ばれるほどのこの揺れは、そもそも株価が高すぎたからだ。投資家たちはいつ売ろうかと待ち構えていた。前回にも書いたが、お化け屋敷に入ってお化けが出ることを待ちながら、いざお化けが出ると腰を抜かすほど驚くような様だ。その後も長期金利が上昇、つまり長期国債利回りが上がると、株などのリスク資産を保有するよりも安全で収益率が期待される米国債に乗り換えようとするだろう。

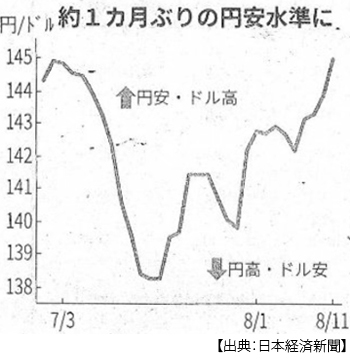

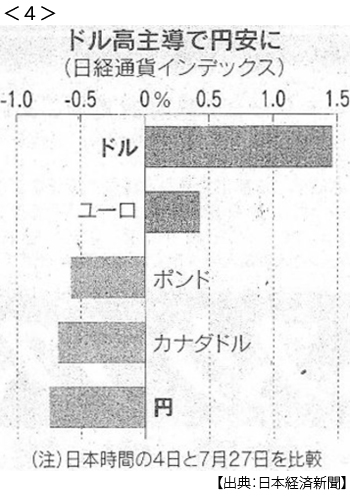

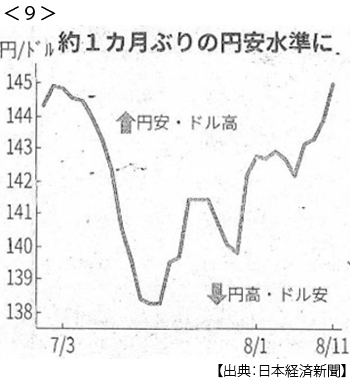

アメリカの長期金利上昇が加速するということは、直ちにドル高材料となる。日銀は7月末に金融政策を修正し、長期金利の上昇を一定限度容認したのだが、アメリカ長期金利上昇によって日米金利差はむしろ拡大し、市場は円売りドル買いに傾いた。8月11日には1ヶ月ぶりに1ドル=145円台を付け、16日には146円台半ば、3週間で8円の円安となった。

日銀のYCC政策修正が、金融緩和を継続しながらも過度な円安による物価高を抑制しようとするものであったならば、その目論見は吹き飛ばされたことになる。いや、これは日本だけの難題ではない。ドル高はドル建てで取引されるエネルギー、食糧の価格を引上げる。

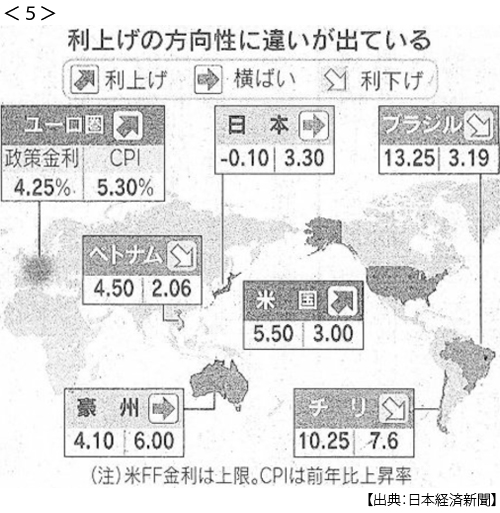

世界はアメリカの利上げに追随して輸入インフレを抑えようと苦労してきた。ようやくアメリカの利上げも打ち止めの見通しがたち始め、ブラジルやベトナム、チリは利下げに転じ、インドネシアやフィリピンは金利据え置きに出るようになっていた。

FRBが決める政策金利(短期金利)は0.25%刻み、それでもドル高自国通貨安の材料となる。それが今回アメリカの長期金利は1ヶ月で0.6%ほども上昇したのだからたまらない。しかもアメリカの消費者物価は7月、3.2%上昇と13ヶ月ぶりに伸びが加速した。追加利上げがあるという観測が広がっている。

そのきっかけは米国債格下げだった

8月1日、格付け会社フィッチ・レーティングスが米国債の格付けを最上位の「トリプルA」から1段階低い「ダブルAプラス」に引き下げた。

格付け会社(credit rating agency)というのは、債券の信用度(元利金支払いの確実さ)のランク付を生業としている民間企業だ。世界3大格付け会社とはスタンダード&プアーズ(S&P)、ムーディーズそしてフィッチ・レーティングス。なにが3大格付け会社なのかといえば、アメリカ証券取引所委員会が上場企業に対してこれら格付け会社以外の格付けを認めていないからだ。しかしその格付けには客観的な基準がなく、各社とも判断基準を明らかにしていない。

さて問題は、米国債の格付けが「最上位」ではないとランク付されたということだ。言うまでもなくアメリカは国際通貨ドルを発行することができる。アメリカ財務省が発行する外貨建て長期債務の元利金支払いの確実さに、ただちに憂いがあるとは思えない。

イエレン米財務長官は格下げがされた1日、「フィッチの決定は恣意的で、古いデータに基づく」と反論する声明を発表した。また投資の神様と呼ばれるウォーレン・バフェット氏は3日、「世の中には心配しなくていいことがいくつかある。これ(米国債格下げ)もその一つだ」と語り、米国債購入を続けていると明かした。

しかし、世界は心配したのだった。じつは米国債格下げには前例があって、2011年にS&Pがやはり1段階格下げを決定し、その後世界的な株安が進行した。そのときもアメリカ議会が債務上限問題で与野党が揉めに揉めた混乱のあとだった。AIアルゴリズムにその事例がプログラミングされていてもなんら不思議ではない。

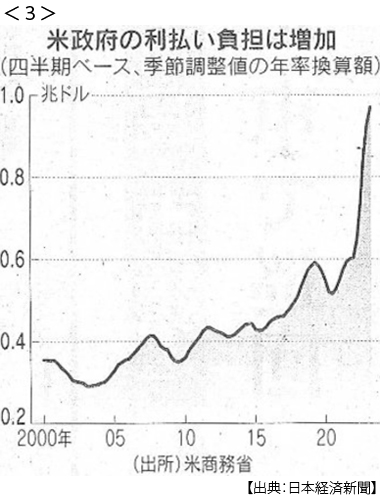

さらにタイミングが悪く、フィッチの米国債格下げ決定翌日の8月2日に、米財務省が8~10月に国債発行を前回より7%増やすと発表した。国債利払い費の負担が大きくなっているからだ。これが重なったことによって「米国債ショック」が起きたとも言われている。

だからといって、それが米国債の安全性が最上位ランクではないという評価を裏付けする材料になるわけではない。

格下げされたのはアメリカの民主主義だった

「アメリカのガバナンスの低下」。フィッチの幹部は2日、米国債格下げの理由について次のように語った。瀬戸際にまで至った債務上限交渉、そして2021年連邦議会議事堂襲撃事件、左右対立で「中道は崩壊している」と。

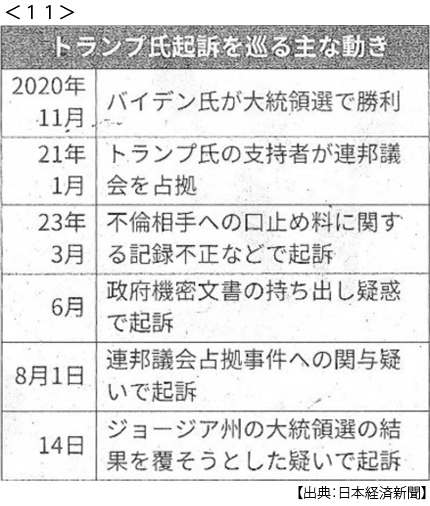

じつはフィッチ決定と同じ8月1日にはアメリカ政治において重要な出来事があった。アメリカ連邦大陪審が、トランプ前大統領を2020年大統領選挙の結果を覆そうと連邦議会の承認手続きを妨害しようとしたと判断し、起訴したのだった。

この2つの出来事が同じ日にあった偶然を重視するのはFinancial Timesのジリアン・テット氏だ(8月4日付)。「もっとも大きな問題は、政治があまりにも二極化しており、米国の財政問題に議会が賢明な対策を取るとは想像しにくいことだ」と言う。重要な財政問題を賢く解決するためには、超党派の取り組みが期待される。しかし、どうだろう。一連のトランプ氏に対する起訴は、「彼の支持基盤を活気づけている」。これは「よくても24年の大統領選挙が激しく二極化する確率を高め、超党派の取り組みは不可能になる」。「最悪の場合」、もしトランプ氏が大統領の座を取り戻したら「著しい政策の不確実性が生じることになる」。

8月14日には、トランプ氏は4回目の起訴を受けた。やはり20年大統領選で敗北したジョージア州の結果を覆そうと圧力をかけたという罪状をジョージア州の大陪審が認定した。これは州法違反の罪だ。大統領恩赦の権限は、連邦法違反の罪のみと解釈されているという。

国債の信認は政治の信認

先のジリアン・テット氏のコラムから、アメリカが抱える重大な矛盾が浮き上がる。同氏はまず前提として「(アメリカは)ドル紙幣を印刷する法外な特権を享受しており、そうと決めればアメリカは常に債務を返済できる」。しかし最後には「トリプルA格付けの喪失が本当に明らかにしているのは、アメリカは先進国というより、むしろ新興国のように判断されているということだ」と稿を結んでいる。

ここから重要な学びが2つ見える。第一に、アメリカの民主主義ははたして基軸通貨国にふさわしいレベルなのか、ということだ。世界では、静かにそして着実に「ドル離れ」が進行している。その背景もまた、アメリカ外交に対する不信、あるいは警戒心なのだ。

そして第二に、先進国であろうと新興国であろうと、ましてや基軸通貨国でもなければ、借金(国債)の返済リスクは借り手の信用(政治レベル)に関わるということなのだ。

政治の信認が揺らげば、それが国債の格付けに反映し、格下げがあれば長期金利(国債利回り)は上昇し、長期金利が上がれば債務返済負担が増加し、さらに国債の信認は低下する。それが「米国債ショック」の教訓だということなのだろう。

日誌資料

-

08/02

- ・米国債1段階格下げ フィッチ、最上位から 財政悪化予想で

-

08/03

- ・米国債を増発へ 8~10月 利払い負担増に対応 前回より7%多く <1>

- 増発と格下げ打撃 財政悪化、利回り上昇圧力 日本勢の国内回帰も拍車

- 日経平均下げ幅今年最大768円安 NY株反落348ドル安

- ・金利上昇でも円安進行 10年債利回り9年ぶり水準 急変嫌う日銀、市場見透かす

- ・ブラジル、利下げに転換 3年ぶり、インフレ鈍化で

- ・「アップル預金」1.4兆円 開始3ヶ月半 高利率・利便性で集客

-

08/04

- ・日米欧同時株安 米格下げ起点 日経平均2日で1300円安 <2><3>

- 金利・業績市場見極め 米政府、利払い7割増 コロナ前比

- ・トランプ氏、無罪主張 選挙確定妨害 連邦地裁に出廷

- ・農水産物の輸出額最高 上半期9.6%増 アジア向け拡大

- ・米長期金利、上昇続く 9ヶ月ぶり高水準

-

08/05

- ・保険証 来秋廃止を維持 首相「総点検踏まえ判断」 国民の不安払拭最優先

- ・米雇用、7月18.7万人増 市場予測下回る 失業率3.5%に低下

- ・米金利、長期主導で上昇 一時4.19%、連日で今年最高更新

- ・原油、協調減産を維持 OPECプラスが再確認 NY株続落、150ドル安

- ・車輸出 中国が首位 1~6月、日本抜く EVけん引 ロシア向け最多

-

08/06

- ・ドル高、日銀修正かき消す 柔軟化で円安阻止、効果薄 米国債格下げで <4>

-

08/07

- ・インフレ抑制 世界で転機 政策金利が物価上昇率を逆転 <5>

- 利上げペース43年ぶり 逆転は3年半ぶり

-

08/08

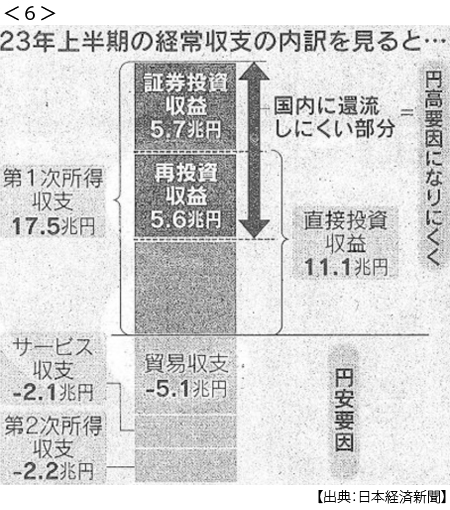

- ・経常黒字11%増 1~6月 車輸出が好調 投資収支の還流限定的 <6>

- ・実質賃金1.6%減に拡大 6月、物価高で15ヶ月連続

- ・消費支出は4.2%減 6月、4ヶ月連続 食料が押し下げ

-

08/09

- ・TSCM、独に新工場 日米拠点に続き 欧州初、1.5兆円超で 独政府、半分補助

- ・「生涯子供なし」最大42% 現18歳女性の推計、欧米の2倍水準

- ・米中堅・中小銀10行格下げ ムーディーズ 地銀の経営不安再燃 金融株一時急落

- ・米カード債務残高過去最高 4~6月 延滞率、11年ぶり高水準

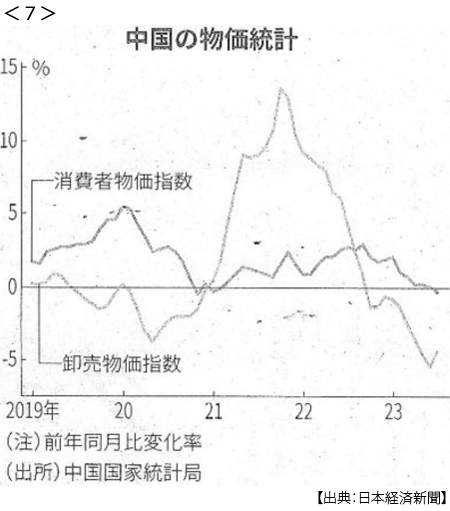

- ・中国消費者物価0.3%下落 7月、2年5ヶ月ぶり 深まるデフレ懸念 <7>

- 車・スマホ、耐久財の販売不振

-

08/10

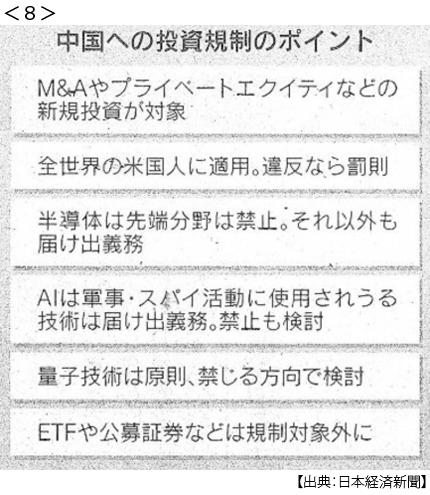

- ・米、対中投資規制を強化 半導体・AIで大統領令 軍事転用阻止狙う <8>

- ・技能実習1.2万人所在不明 政府 失踪防止へ転職容認検討

-

08/11

- ・米消費者物価3.2%上昇 7月、伸び13ヶ月ぶり加速

- ・中国、団体旅行80ヵ国解禁 3年半ぶり、日米など追加

-

08/12

- ・円安進行 一時145円台 1ヶ月ぶり 日米金利差拡大の見方 <9>

- ・ロシア、石油輸出収入増 7月、原油価格上昇で 8ヶ月ぶり水準

- ・北朝鮮、サイバー攻撃による調達 過去最高の2400億円 国連報告案

- ・バイデン氏次男の捜査 米司法省が特別検察官 政権から独立確保

-

08/13

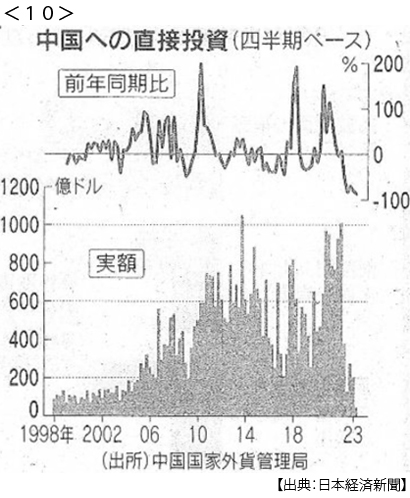

- ・外資の中国投資最小 4~6月87%減 米中対立の激化懸念 <10>

- 成長鈍化、世界に重荷

- ・ロシア、4~6月4.9%成長 軍需・消費けん引 財政は厳しく

-

08/15

- ・中国テック株に「三重苦」 米中対立・政府規制・成長鈍化

- ・GDP、年率6.0%増 4~6月実質 3四半期連続プラス 輸出復調が押し上げ

- ・中国の不動産最大手 碧桂園に債務再編の足音

-

08/16

- ・トランプ氏、4回目の起訴 20年大統領選 ジョージア州で圧力 <11>

- ・韓国与野党、対日観で溝 大統領、光復節で「安保協力」強調

- ・米長期金利、一時4.27% 10ヶ月ぶり高水準 景気「軟着陸」期待で

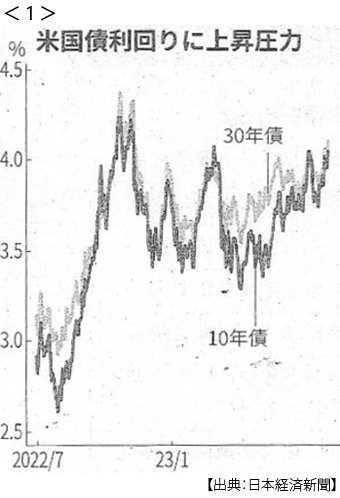

- ・米小売売上高0.7%増 7月、4ヶ月連続プラス 外食・旅行伸び <12>