今週のポイント解説(19) 06/11~06/17

アメリカ輸入制限のブーメラン現象

1.どうしてトランプさんは輸入制限を連発できるのか?

法的根拠は、あると言えばある。そのひとつが「通商拡大法」という1962年にできた過去の遺物だ。この232条が「国防条項」といって、その輸入増大が国家の安全保障を危うくすると危惧されたとき、米商務省の調査に基づいて大統領が輸入制限ができるというものだ。

また、1995年に設立されたWTO(世界貿易機関)は一方的輸入制限を禁じているが、それが安全保障に関わる場合を「例外」としている。

この安全保障との関係が、通商拡大法でもWTOルールでも曖昧なものだから、トランプ政権はこれに目を付けた。鉄鋼・アルミだろうが自動車だろうが、輸入増大がアメリカの安全保障を危うくするというのだ(通商拡大法232条は1982年のリビア原油輸入制限で適用された以来の発動だ)。

もうひとつ、ある。そもそもアメリが合衆国憲法では、通商協定は議会の権限だ。これが(皮肉なことに)、オバマ政権の2015年にTPP推進を目的として大統領に付与された。この期限が、今年の7月1日に切れる(議会が否決しなければ延長できる)。

11月の中間選挙に向けて、安保と通商をリンクさせた「犬笛」を吹きまくるトランプさんにとって、この6月は追い込み時なのだ。

2.その6月の「貿易戦争」を整理することにしよう

まるで散弾銃だ。

6月1日、トランプ政権は3月8日に発表した鉄鋼・アルミニウム輸入制限の発動を決めた。EUは同日、WTOに提訴し、これに報復関税を課す方針を発表した。一方的輸入制限に対して同額の報復関税で対抗することはWTOルールが認めている。

6月2日、G7財務相・中央銀行総裁会議がカナダで開催されたが、アメリカとその他6ヵ国との亀裂が鮮明になった。4日にはメキシコがアメリカの輸入制限をWTOに提訴し、5日には農畜産品を中心に報復措置を発表した。

6月8日から始まったサミット(主要7ヵ国首脳会議)でもアメリカ対G6の対立で混乱し、トランプ大統領は途中退席して米朝首脳会談のためにシンガポールに出発、その後調整された首脳宣言をツイッターで「承認しない」と一蹴した。

反発は新興国にも広がる。6月14日、アメリカ鉄鋼輸入の3%を占めるインドが、アメリカ輸入制限に対抗して30品目に追加関税を発動するとWTOに通知した。

6月15日、トランプ政権が中国の知的財産権侵害への制裁措置として、500億ドル(約5.5兆円)分の中国製品に25%の追加関税を課すと発表した。これに対して16日、中国がやはり約500億ドルの報復関税を発表した。するとトランプ政権は18日、新たに2000億ドル(約22兆円)分の輸入品に10%の追加関税を検討すると発表、19日には中国がまた対抗措置を警告した。明らかに、過熱している。

6月22日、EUがアメリカの鉄鋼輸入制限に対する報復関税を発動した。これに対してトランプ大統領は「輸入車に20%の関税をかける」とツィートした。これを受けてロス米商務長官が安全保障を理由にした自動車の輸入制限について、8月までに調査を完了させる意欲を示したと米メディアが伝えた。

3.報復関税はトランプ政権の選挙地盤を狙い撃ち

ルール無視の脅しに屈して譲歩するわけにはいかない。同規模報復はルールで認められている。でも規模での貿易戦争はアメリカに有利だ。ところがトランプさんの貿易戦争ゲームは、明らかに選挙対策だ。だったら、その選挙地盤を狙い撃ちして効果的な報復をしなければならない。「量より質」作戦だ。

こうして一方的輸入制限措置の、対米ブーメラン現象が生まれた。

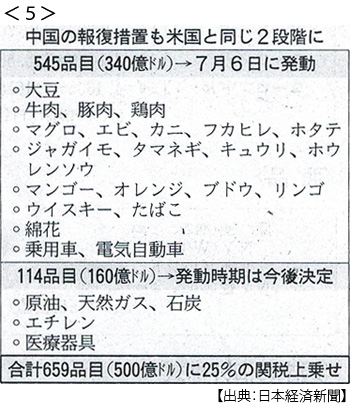

中国は、農産物とエネルギーにターゲットを絞った。中国にとってこれらは主要輸入品目だから、高関税は自国の物価高につながりかねない。しかし、これらはアメリカ共和党の重要な票田の主要輸出品目だ。なかでも大豆は、大半が中国向け輸出に依存している州が少なくない。すでに大豆価格は急落し、9年半ぶりの安値を付けた。

メキシコも智恵を絞った。農畜産品はアメリカの対メキシコ貿易黒字だ。アメリカ農業団体はメキシコとの貿易戦争を望んでいない。そこに中間選挙だ。だから例えばリンゴ、リンゴ産地のワシントン州は与野党激戦区だという。

EUの場合は、もっと露骨だ。政治的メッセージと言ってもいいだろう。25%の追加関税にはオートバイが含まれているが、ハーレー・ダビッドソンは米下院議長の地元、ケンタッキー・ウィスキーは共和党院内総務の地元、ピーナッツバターとタバコも共和党の代表的地盤というように(6月22日付日本経済新聞)。

4.アメリカ国内からも反発

もともとトランプ政権の輸入制限措置は、アメリカ企業経営者たちからは評判が芳しくなかった。でもトランプさんは、経営者よりも従業員のほうが多い、かれらのウケが良ければ票になると踏んでいたようだ。しかし6月15日の対中追加制裁で、国内業界の反発は一気に高まった。

全米小売協会は「関税は米国の消費者が負担することになり、家計を圧迫する」との声明を発表した。もっともな意見だ。化学工業協会もプラスチック製品が対中制裁関税に加えられたことを批判した、「化学製品は全ての製品の96%に関係する」と強調している。米商工会議所も「国内鋼材価格は1月に比べ4割も上昇した」と指摘、これらサプライチェーンの基礎に実害が出始めている(6月16日付同夕刊)。

具体的に品目別で見ても、例えば追加関税に加えられたボイラーやタービン、これらの輸入業者は関税の上乗せがあっても中国から輸入するか、中国以外の国から代替品を輸入するかの対応を迫られているという(6月19日付同上)。

「貿易戦争に勝者はいない」などと格好良い言葉を引き出すまでもない、トランプ貿易戦争はどこまで準備されたものだろうか。脅かせば相手が譲歩してそれが票になる、作戦はそれだけだったのだ。だからマーケットは当初「はったりだ」と見ていた。面倒なのは、トランプさんが引っ込みがつかなくなったことだ。

そうなるとブーメランは、世界に跳ね返ってくる。

5.トランプさんは振り上げた拳を下ろせない

中国の農産物・エネルギー関連報復関税に逆上したのか、トランプさんの追加制裁は2000億ドル(約22兆円)規模だ。これまでの500億ドルを加えれば、中国からの輸入品の半分が対象になる。中国の対米輸入額は約1300億ドルだから、同規模の報復はできない。「どうだ、これでもか!」。

しかし仮にこれが実施されれば、アメリカ経済への打撃は計り知れない。市民生活への影響はもちろん、中国で生産するアメリカ企業にとっても。また米中だけで済む問題ではない。中国の半導体や電子部品などは対米輸出のおよそ3分の1が日本、韓国、台湾などで生産されている。

EUのオートバイ、ウィスキー報復関税に逆上したのか、トランプさんは「全ての自動車に20%の関税をかける」とツィートした。日本はおとなしくしているのに、報復なんて考えてもいないのに、ブーメランが向かってきた。日本からの対米自動車輸出は330万台、平均販売価格は2.8万ドル、これに25%の関税がかかれば2.3兆円、これは大手日本車メーカー6社合計営業利益の50%以上になる。もちろん、アメリカ国内の自動車ディーラー(生産部門の2倍の雇用者)にもブーメランが直撃する(6月24日付同上)。

まだ、これはトランプ・ディールだ、本気じゃないという見方もあるだろう。しかし、マーケットは反応している。米中関連株は大幅に下落し始めている。ボーイング、インテル、GE、ディズニーなどがそうだ(6月21日付同上)。すでに世界の株式時価総額は、今年ピークの1月下旬から800兆円減っている。これは半端な額ではない。

11月の米中間選挙まで、あと4カ月もある。トランプ「犬笛」はまだ足りない。株価は軟調だ。株高の資産効果でアメリカの家計借入は膨らみ、それを利上げが圧迫する。利上げは新興国からの資金流出を促し、輸出依存型新興国の輸出環境はかつてなく悪化している。

特定の政治家の権力延命のために、人々はどれほどのコストを背負わなければならないのだろう。これは、アメリカに限った話ではない。外に敵を作り、その敵愾心から内向きの支持を得ようとする。そして、その支持者の職が脅かされる。これこそ、もっとも深刻なブーメラン現象なのかもしれない。

日誌資料

-

06/11

- ・G7貿易戦争リスク 鉄鋼関税、米を説得できず トランプ氏「車でも検討」

- サミット、米逆走で混沌の淵 トランプ氏、G7首脳宣言「承認せず」

-

06/12

- ・米朝首脳が初会談(シンガポール)

- 金正恩氏 シンガポールの「知識・経験」学ぶ 観光名所を視察

- ・安倍首相 インド太平洋地域インフラ整備に「投融資5.5兆円」

-

06/13

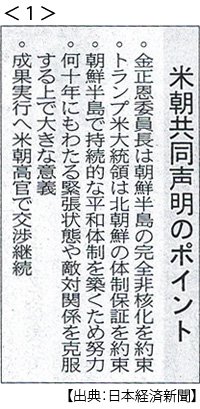

- ・米朝「完全非核化」確認 体制保証を約束 <1>

- 時期や検証先送り 朝鮮戦争終結盛らず トランプ氏「拉致を提起」

-

06/14

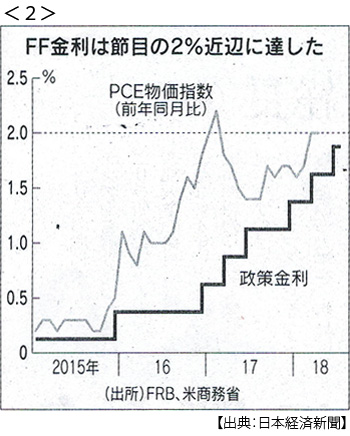

- ・米、3カ月ぶり利上げ 13日FOMC(米連邦公開市場委員会) <2>

- 0.25%上げ年1.75~2.00%に 年4回に加速見込む 主要国で唯一2%

- 利上げシナリオに迷い FRB「貿易戦争」リスク意識 減税効果、冷やす恐れ

- ・中国、投資の伸び最低水準 1-5月前年同期比6.1%増 金融監督の強化で

-

06/15

- ・欧州、年内に量的緩和終了 ECB利上げ来年夏以降 米に続き「平時」へ<3>

- 14日理事会 逆風下の緩和終了、景気・伊政局にリスク

- 緩和終了「ハト派」(緩和継続派)も支持 イタリア国債購入に危機感

- ・日銀、緩和を維持 景気判断も据え置き (15日金融政策決定会合)

- 物価停滞、悩める日銀 正常化、米欧に遅れ 緩和継続の先見通せず

- ・民泊新法 手探りの初日 年間上限180日など厳しいルールで届け出数は少数

- ・IMF、米景気「20年以降に減速」見通し公表 減税効果は一時的

- ・アルゼンチン通貨急落 米利上げ加速で資金流出

-

06/16

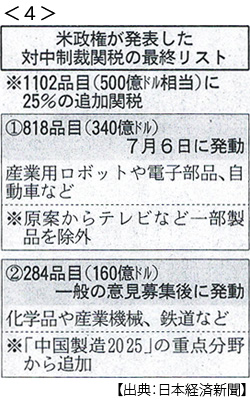

- ・米、対中制裁関税発動へ(15日発表) 来月から2段階25%、5.5兆円分<4>

- 対中制裁、米企業も反発 小売協会「関税、家計を圧迫」 鉄鋼価格、4割上昇

- ・中国、米に報復関税5.5兆円分 来月から同規模 農産物・エネルギーに <5>

- 米通商代表部「中国からの投資規制」 月内に発表

- ・8月米韓軍事演習中止へ 東アジアの安保に懸念

- トランプ氏、米朝電話協議「いつでも可能」

- ・コロンビア TPP加盟、正式申請

- ・浮上する「70歳定年制」 高齢者活用「骨太方針」に布石 人手不足に対応

- ・プルトニウム削減、多難 国際社会の圧力、政府動かす 負担増、電力経営を圧迫

-

06/17

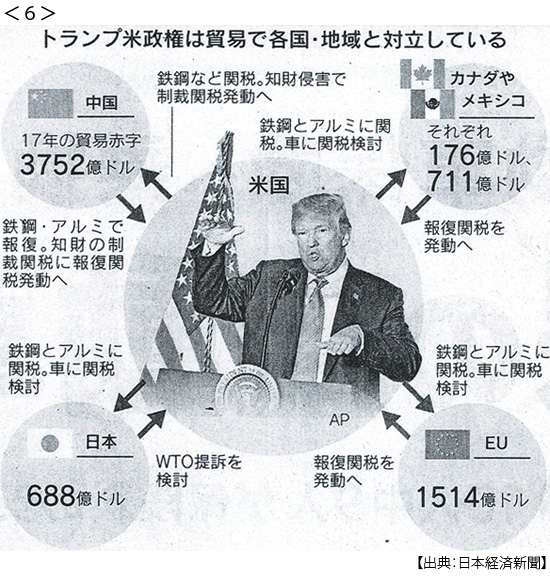

- ・米関税、報復の連鎖 中国5.5兆円、欧州カナダも発動へ <6>

- 世界景気、下振れ懸念 日本、米の強硬姿勢警戒 インドも追加関税30品目に

- 貿易コストが1割上昇すれば世界のGDP1.4%下振れ 米も60万人超の雇用減

※コメントはこちらから記入できます。