今週のポイント解説(5) 02/08~02/21

トランプ・ディールの賞味期限切れ

1.ねじれるアメリカ政治

この2年間、何度トランプ・ディールについて書いてきたことだろう。なにも特別な取引手法ではない。「恫喝して譲歩を得る」、ただそれだけのことだ。落としどころは考えていない。相手が勝手に具体的な話にしてくれるのを待つだけだ。これは強大な権限を背景にしてはじめて成立しうる取引だ。

そんな幼稚な手法が、それでも効果というか、影響を与えてきた。その要因、ひとつはトランプさんが勝った2016年の大統領選挙と同時に行われたアメリカ議会選挙で上下院とも共和党が過半数を取ったことだ。もうひとつは、支持率40%足らずとはいえ、岩盤の支持層を持っていたことだ。そして彼らは、単純明快な取引が大好きだった。

昨年11月の中間選挙で、野党民主党が下院の過半数を取り共和党は下院の過半数を維持して、アメリカ議会はねじれた。ねじれた議会では、妥協と譲歩が不可欠だ。しかし、トランプ・ディールにその引き出しはない。

2020年の大統領選挙に向けてトランプさんができることは、支持者に対する「公約」を強引に押し通すことだった。しかし議会制民主主義では「恫喝して譲歩を得る」取引は馴染まない。

最もわかりやすい事例が、メキシコとの「国境の壁」だ。この壁建設費用が含まれていないという理由で、トランプさんは連邦予算の一部が期限を迎えることに対応した、いわゆる「つなぎ予算」への署名を拒否し、政府機関の一部が閉鎖を余儀なくされた。

もちろんアメリカ経済に対する影響は小さくない。与野党(上下院)は妥協して国境沿いに55マイルのフェンスを設置する約14億ドルの費用を含む予算案を可決した。トランプさんの要求は57億ドルで234マイルの壁だ。だから予算案委は署名するが、非常事態宣言を発して金額を積み増すと言い出した。

「恫喝」だ。しかし、「譲歩」を強いられるのはトランプさんのほうだ。アメリカ連邦政府は借金の上限が決められている。3月には議会がその上限引き上げで合意しなければ政府は借金ができなくなり、それまでの借金の利払いもできなくなる。そうなれば政府機関の一部閉鎖どころの話ではなくなる。その期限は8月頃にやってくる。

そんなリスクをおかしてまで、国境の壁は必要なのか。トランプさんは都合良く忘れてしまったのかも知れないが、支持者の多くは覚えている。公約は「壁建設費用はメキシコに払わせる」だったのだ。

民主党との対立は決定的だ。それだけではない、野党と妥協案を成立させた共和党の苦労も、踏みにじられた。すでに1月24日に上院で採決された壁費用を含まない予算案にも共和党から6人が造反して賛成にまわっている。

つまり「ねじれ」は議会上下院だけではなく、共和党とトランプさんとのあいだにもきしみをみせているのだ。

2.台頭する強硬派

手強くなった議会を前に、トランプさんはせめて足元のホワイトハウスをイエスマンで固めようとしだした。トランプ政権発足当初のホワイトハウスには「恫喝」による強硬派ばかりではなく、「協調」を重視する穏健派もいた。

ティラーソン元国務長官はその代表だとされていたが、2018年4月に解任され元CIA長官のポンペオさんが後任に就いた。その後も国際協調派は次々とホワイトハウスを離れ、残るはマティス国防長官、ケリー首席補佐官、ムニューシン財務長官だと言われていた。 中間選挙が終わって12月8日、まずケリー大統領首席補佐官の年内退任が発表された。ケリーさんはホワイトハウスの規律と議会との調整を担っていた。続く12月20日、「最後の大人」と目されていたマティス国防長官の辞任が発表された。

この二人と犬猿の仲だったのが2018年3月に国家安全保障問題補佐官に就任したボルトンさんだ。かつては対イラク戦争を誰よりも積極的に支持し、今はイランと北朝鮮に対する先制攻撃を主張する「超タカ派」だ。マティスさんは国防省を訪れたボルトンさんに「あなたは悪魔の化身と聞いている」と迎えた(テレビカメラの前で)。ケリーさんは不法移民対策を巡ってボルトンさんと対立し、その怒号はホワイトハウスの他の部屋まで聞こえていたという。

対中通商交渉では、穏健派とされるムニューシン財務長官に代わって、これも超強硬派とされるライトハザーさんが責任者に就いた(12月3日)。トランプ政権発足当初は、通商問題は国家経済会議(NEC)のコーン委員長がリードし、制裁関税などの強硬策を抑え込んでいた。トランプさんはコーンさんを更迭し、代わって前面に出てきたのがナバロ大統領補佐官(通商担当)だ。かれは「中国がもたらす死」という映画を自費制作するほどの対中強硬派だ。ライトハザー&ナバロ、この組み合わせに妥協は期待できない。

そしてペンス副大統領だ。昨年10月4日の「ペンス演説」は、米中「新冷戦」の幕を切ったと言われている⇒ポイント解説№160。最初は地味な印象しかなかったが、キリスト教福音派の徹底した親イスラエル保守政治家の彼は、対イラン、対中強硬派の代弁者となっている。現職大統領の地位が危うくなれば、にわかにクローズアップされるのが副大統領というものだ。

3.妥協なきディール

繰り返しになるが、トランプ・ディールは「恫喝して譲歩を得る」のだが、この譲歩に関しては「譲歩であればいい」という傾向があった。「落としどころがない」ということは譲れない線というものもないわけで、相手が譲歩すれば成果として誇張していた。

ホワイトハウス内強硬派は、トランプ・ディールの「恫喝して」の中から生まれてかつ、妥協の余地がない。それがトランプさんの公約であるかどうかにも、まるで関心がない。つまり、トランプ・ディールはその賞味期限を切らし始めていたのだ。いくつか具体的な例をあげよう。

例えば中東政策。トランプさんの公約は、米軍の撤退だった。やはり中間選挙が終わって12月19日、トランプさんは突然シリアからの米軍撤退開始を発表した。これに猛反対した一人がボルトンさんだ(マティスさんも反対したが理由が違う)。続く20日、複数の米メディアがトランプ大統領がアフガニスタン駐留米軍を半減させる方針だと報じた。このなかでもボルトンさんが反対していると触れている。

すると26日、トランプさんは事前の公表なくイラクの米軍基地を訪問した。これに同行したのはボルトンさんだった。結局2月22日、トランプさんはシリア駐留米軍の一部を残すと語り、全面撤収を撤回した。ボルトンさんが、トランプさんの公約修正を押し切ったかたちだ。

次に、ファーウエイ排除。トランプさんは2月21日のツイッターで、「アメリカは進んだ技術を排除するのではなく、競争を通じて勝利したい」と発信し、中国とのディール材料としてファーウエイ排除を見直すことを示唆した。

この動きを察してか、ペンスさんはミュンヘン安全保障会議に出席した2月16日に演説をし、「力による平和」を強調するなかでファーウエイの脅威を指摘し、同盟国に排除を求めた。その前にはポーランドを訪問し、ポーランド政府がファーウエイ現地法人関係者らをスパイ容疑で逮捕したことを評価し、「反イラン」とならべてファーウエイ排除を訴えている。

こうしたトランプ・ディール「封じ込め」は中国との貿易戦争ではより明らかだ。トランプさんは米中貿易戦争の影響で昨年末に株価が大暴落したことをとても気にしている。さらなる追加関税では株価は再び暴落し、合意がまとまれば株価は急騰するだろう、と目論んでいる節がある。

中国もそんなトランプさんのシンプル・ディールは慣れっこだ。あれこれ「譲歩」を見せつける。そこでトランプさんは2月12日に3月1日を期限とする米中貿易協議の「延長の可能性がある」と言いだし、21日には先のファーウエイ排除見直しに含みをもたせ、24日に対中関税引き上げ延期を表明し、25日には「合意は近い」と主張して、米中首脳会談で決着すると強調した。

さて、恫喝して譲歩を得てボス交で決着するパターンだが、その延期の期間も合意するという見通しの根拠もまったく明らかではない。なんであれ合意すれば、それはマーケットにとって素晴らしいニュースだろう。でも、結局のところ米中貿易戦争とはいったい何だったのかということになる。

交渉責任者のライトハザーさんは怒り心頭だ。22日の大統領執務室では習近平さんの新書を携えた劉鶴副首相と記者団の前で、トランプさんとライトハザーさんは激しい口論となったという(3月1日付朝日新聞)。

ライトハザーさんが取りまとめようとしている「覚書」についてトランプさんが「そんなものはたいした意味がない」と一蹴したからだという。トランプさんは米中貿易赤字が小さくなれば「成果」だが、ライトハザーさんが拘っているのは知的財産侵害などの「構造問題」だ。

そしてライトハザーさんのこの姿勢は、アメリカの既得権益層を代表している。だから2月27日の下院議会証言で彼は、たとえ何らかの合意があったとしても、構造問題では定期的に会合を開いて監視する枠組みを求めていると明かした。

これは中国が呑まない話だ。それでもライトハザーさんは言い切った。「この難題は長く続くだろう。私が今の立場を離れてもずっと」。これは、解任覚悟のトランプ・ディールに対する正面からの挑戦状だ。

この2月27日、米下院はトランプさんの元側近コーエン被告の公聴会を開いたのだ。その日は、あらためて言うまでもないことだが、ベトナムで米朝首脳会談が開かれる当日だった。

4.誰と話せばいいのか

2月28日、ベトナムで開かれている米朝首脳会談の拡大会合の頭撮りは、不思議な光景だった。北朝鮮側4人に対してアメリカ側は5人、そうボルトンさんが予定を変更して加わっていた。席の向こう端にはマルバニー大統領首席補佐官。辞めたケリーさんの後任で、まだ代行の肩書きが外れていないはずだ。じつはケリーさんの後任人事は、候補者が相次いで辞退して他になり手がなく「窮余の策」(12月16日付日本経済新聞)だった。かれは米行政管理予算局の局長で、なんと首席補佐官と兼務だ。そんな中途半端に就任してからわずか2カ月余り、マルバニーさんはいったい北朝鮮との交渉の何に関わっていたというのだろう。

そういえば首脳会談までの交渉を任されていたビーガン対北朝鮮政策特別代表は、昨年8月に就任する直前までフォード自動車の副会長だった(14年間フォードの幹部だった)。どれだけのことを任されていたのかわからない。その前任者だったジョセフ・ユンさんは国務省きっての北朝鮮通だったが、「非核化が完了した時点で制裁を解除するという考えかたは非現実的だ」という主張だった。トランプさんは「恫喝し譲歩を得てボス交で決着する」ディールだから、現実的な交渉の積み上げにはあまり興味がなかったのだろう。

金正恩さんは、いったい誰を相手に交渉していたのだろう。 トランプさんのディール相手はハノイにではなく、ワシントンいたように、ぼくには見えた。合意するかしないのか、それが自分にとって得なのか損なのか。

金正恩さんの戸惑いは、金正恩さんだけのものではなさそうだ。これから世界は、誰と話せばいいのだろうか。ぼくはトランプ・ディールの賞味期限は切れていると思う。少なくとも、トランプさんとの個人的信頼関係とやらに何かを賭けることはおすすめできない。

日誌資料

-

02/08

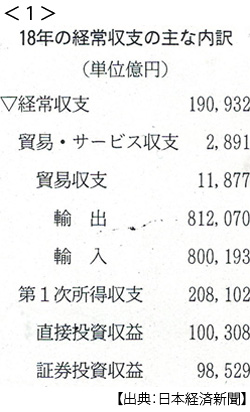

- ・経常黒字、昨年13%減 4年ぶりマイナス 海外での稼ぎは最大 <1>

・欧州景気、減速鮮明に 19年成長率、大幅下方修正で1.3% 独に陰り英は10年ぶり低水準 伊は後退局面・インド、0.25%利下げ 景気停滞懸念 個人消費を刺激 FRB政策変更も影響・フェイスブックのデータ収集 独が大幅制限命令「競争を阻害」

・欧州景気、減速鮮明に 19年成長率、大幅下方修正で1.3% 独に陰り英は10年ぶり低水準 伊は後退局面・インド、0.25%利下げ 景気停滞懸念 個人消費を刺激 FRB政策変更も影響・フェイスブックのデータ収集 独が大幅制限命令「競争を阻害」 -

02/09

- ・新興国、景気刺激シフト FRB路線変更で利下げ余地

-

02/11

- ・英、合意なき離脱ならFTA対象貿易の1割に 7割から急減

-

02/12

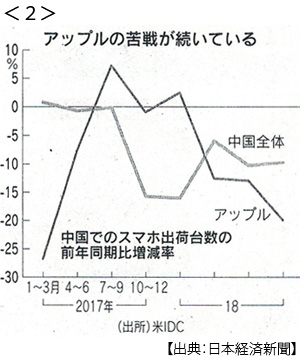

- ・アップル、中国出荷2割減 10~12月 現地大手は好調 <2>

・中国金保有2カ月連続増 外貨準備、米国債は6カ月連続減

・中国金保有2カ月連続増 外貨準備、米国債は6カ月連続減 -

02/13

- ・トランプ氏、米中貿易協議「延長も」合意近づけば 新予算案には「満足せず」

- ・独ロのガスパイプライン計画 米が反対「安保リスク」 参加企業に経済制裁も

- ・地図データ日米連合 グーグルに対抗 自動運転、国内勢がGM系買収

- ・仏「黄色いベスト」運動、経済に影 商業に打撃、成長率下げ

-

02/14

- ・GDP実質1.4%増 10~12月年率 2期ぶりプラス 個人消費持ち直し

- ・米、ポーランドと蜜月演出 ペンス副大統領、軍事費拡大を評価

-

02/15

- ・英議会、国境問題巡り「EUと継続協議」否決 メイ首相打撃

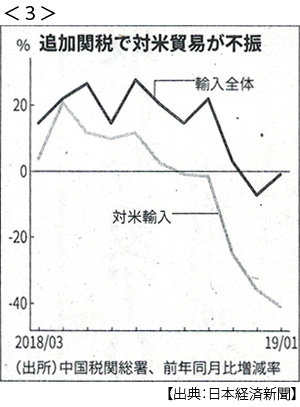

- ・中国、対米貿易が低迷 1月、輸入4割減少 追加関税の影響広がる <3>

・脱ファーウエイ、東欧に圧力 米、安保協力てこに 各国温度差

・脱ファーウエイ、東欧に圧力 米、安保協力てこに 各国温度差 -

02/16

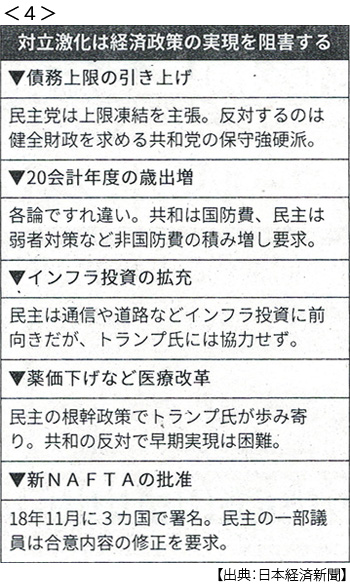

- ・トランプ氏非常事態宣言 壁建設へ「禁じ手」 政府閉鎖防ぐも議会暗雲<4>

- 壁建設に9000億円捻出 民主党反発、提訴を検討「憲法への暴力」

-

02/18

- ・ファーウエイの5G参入 英「リスク管理可能」 FTなど報道

-

02/20

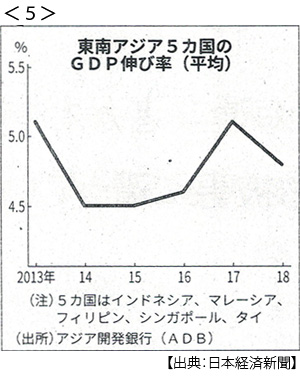

- ・東南ア、高成長に減速感 5ヵ国実質GDP、昨年4.8%増 <5>

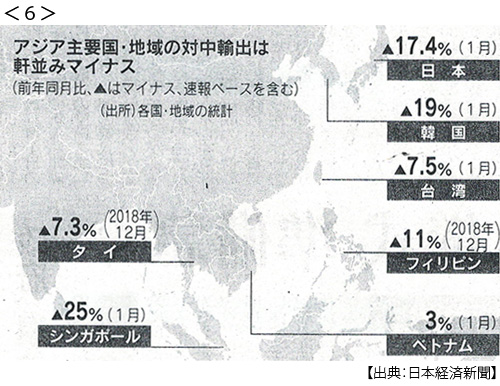

・ホンダ英生産終了、21年中に 「電動化、競争難しく」・対中輸出1月17%減 貿易赤字1.4兆円に拡大 アジア各国も <6>

・ホンダ英生産終了、21年中に 「電動化、競争難しく」・対中輸出1月17%減 貿易赤字1.4兆円に拡大 アジア各国も <6>

-

02/21

- ・米資産縮小年内終了へ FOMC1月要旨 大幅前倒し FRB、来月にも表明

- ・英・EU、離脱打開示せず 首脳会談 国境問題修正なく