今週のポイント解説(42) 12/10~12/16

米中第1段階合意 (13日の金曜日 その2)

1.対中制裁「第4弾」発動見送り

トランプ政権は12月13日、中国との貿易交渉で「第1段階の合意」に達したと明らかにした。15日に予定していた対中制裁関税「第4弾」は見送られた。

「第4弾」というからには第1弾、第2弾、第3弾があってのことで、そこでは国民生活に影響が大きい日用品や、中国以外からの輸入では代替が難しい品目が制裁対象から外されていた。つまり第4弾とは残り全部、中国依存度の高い消費財だということだから、発動されればただちにアメリカ経済を冷やしかねない。

15日は日曜日だから、13日の金曜日になんらかの合意がなされなければ週明けの株式市場は荒れたことだろう。それは、回避された。欲を言えばキリがないがしかし、期待されたほどの合意でもなかった。

アメリカは中国の知的財産権侵害に対して制裁するといっていた。その最大の標的は、中国のハイテク産業補助金だったはずなのだが、この問題は中国がアメリカから大量の農産品を輸入するということで見送られた。

中国の報復関税はもちろん、アメリカが発動した制裁関税の撤廃を求めるためのものだった。それは9月に実施された関税引き上げ(15%)を7.5%に引き下げるということで手を打った(もちろんこれからも「段階的に引き下げれれる」と中国は説明している)。

2.中国側の損得勘定

中国はこれに先立つ12月6日、アメリカ産の大豆や豚肉に対する追加関税の免除を続けると発表していた。この免除効果で10月の輸入量は大豆も豚肉も激増している。これがアメリカとの貿易交渉に配慮した歩み寄りの姿勢だと見られている(12月7日付日本経済新聞)。

11月中国の物価上昇率は7年ぶりに4%台を超えた。アフリカ豚コレラのまん延による豚肉の高騰が原因だ。だからここでアメリカ産豚肉に対する追加関税を実施することは考えられない。少しでも安い豚肉や大豆を少しでも多く輸入しいたのが実情だ。だから第1段階の合意で、さらにアメリカから農産物輸入を増やすというのは、その実情に沿ったものだといえるだろう。

ただ一方的譲歩と見られないように、中国は過去の制裁関税の撤廃を要求してきた。これに対してアメリカは、9月実施分の関税を15%から7.5%に引き下げるという「ちゃちなディール」で応えた。

一見このディールはちゃちだが、中国はもっと大きな取引に成功している。つまりアメリカは制裁第4弾発動を見送ったのだが、これはその制裁の対象である中国の産業補助という構造問題を先送りしたことを意味する。アメリカ側は「第2段階合意」に向けた交渉を続けるというのだが、大統領選が本格化する中で、難航が予想される交渉に関心が集まることは避けたいだろうと思う。

すると中国にとっては、この12月15日という期限だけを無事に超えることさえできれば、大統領選の推移を眺めながら戦術を練る猶予を得ることになる。今のところ中国は、損もしていないしいくぶん得をしたように見える。

3.緩むトランプさんの3つのベルト

トランプさんにとって12月13日の金曜日は、また別の問題でハラハラするものだっただろう。史上3人目となる大統領弾劾決議案が野党民主党多数の下院で決議され、疑惑追及が本格化した。もちろん共和党多数の上院で罷免が成立すると思う人はほとんどいない。それでも次期大統領候補としてのイメージダウンは計り知れない。

岩盤と言われるトランプさんの支持基盤だが、ぼくはそこに「緩み」が出ていると見ている。岩盤を「3つのベルト」に分けるならば、まず一つ目は「ラスト・ベルト」だ。そもそも貿易戦争はここのベルトの支持を得るためのものだった。

アメリカの雇用は堅調だ。11月の雇用数は市場予測を大きく上回る26万人増となった。しかしラスト・ベルト製造業の雇用は純減に転じている。前回の大統領選挙でトランプさんは、12州ある激戦州のうち7州を制して「まさか」を起こしたのだが、この7州のうち5州で製造業の雇用が減っているのだ(12月7日付同上)。

二つ目は、「バイブル・ベルト」だ。ポイント解説№208では、保守的なキリスト教福音派の支持を固めるためにトランプ政権が国際的合意を踏みにじってでもイスラエルに対して露骨に肩入れしている様子をみた。

ところがウクライナ疑惑が、この支持基盤に緩みをもたらしているようなのだ。アメリカ福音派の有力誌に、トランプ大統領を弾劾裁判で罷免するべきだとする論評が掲載された。トランプさんがウクライナ疑惑を巡り「憲法に抵触し道徳にも大きく反した」ためとしている(12月21日付同上夕刊)。なにがどう変わったのかぼくにはわからないが、大きな波紋であることは間違いないだろう。

さて三つ目のベルトは「コーン・ベルト」だ。アメリカ中西部に広がるトウモロコシ、大豆、豚肉を組み合わせた世界最大の混合農業地域だ。アメリカの対中制裁関税に対する報復として中国はアメリカ産農産物に狙いを定めて関税を引き上げてきた。すでに中国がアメリカから輸入していた農産物品は、年間で3分の1にまで縮小している。

そこに今年の春、コーン・ベルトを襲った洪水被害が重なってアメリカでは農家の倒産が増加している。昨年秋から今年の夏にかけて農家の倒産申請件数は、前年同期比24%増加し、8年ぶりの高水準になったという(12月19日同上)。

4.トランプさん、盛ってるでしょ?

アメリカ下院本会議は12月18日、トランプ大統領を「ウクライナ疑惑」で弾劾訴追する決議案を可決した。その採決中にトランプさんはミシガン州で演説に臨み「弾劾される気がしない」、「いかさまだ」と猛反発した。ミシガン州は激戦州のひとつであり、またコーン・ベルトの一角にある。

うがちすぎかもしれないが、米中貿易交渉「第1段階の合意」による中国の大規模なアメリカ産農産物輸入増大という手土産がなければ、トランプさんはこの地で大見えを切れたのだろうか。

とにかくトランプさんは、この「第1段階の合意」を弾劾騒動打消しと、大統領選挙序盤キャンペーンに最大限活用する腹積もりだ。トランプさんにとって自国第一主義貿易とは、輸入が減って輸出が増えればいいのだ。

12月15日、米通商代表部のライトハザー代表はテレビインタビューで、この「第1段階の合意」でアメリカのモノの対中輸出が2年後に倍増すると明言した。つまり2000億ドル(約22兆円)増やすというのだ。これはとても信じがたい数字だ。

どう考えても、経済減速で消費も伸び悩む中国市場が、たった2年でアメリカからの輸入をそれだけ増やせるだろうか。またアメリカにその規模の生産積み増しが可能なのだろうか。そのなかでも農産品は年400億ドル輸出に拡大するという(トランプさんは500億ドルだと言うこともある)。対中農産品輸出は過去最大でも260億ドルだというのに(12月16日付同上)。

5.中国は黙っている

中国は12月15日、アメリカの制裁第4弾に対抗する予定だった対米追加関税を当面見合わせると発表した。だから「合意」は合意だったのだろう。しかし気味が悪いことにこの「第1段階の合意」について、中国政府は公式に発表していないし、国内での関連情報を厳しく統制している。

そもそもその合意文書の署名についても、アメリカ側は1月の第1週とやたらと急ぐのだが、中国側反対に「法律の審査、翻訳などが終わってから決める」とやたらと悠長だ。そして「署名後に内容を公表する」と言っている。

アメリカ政府が発表している合意内容をにわかに信じがたいのはぼくだけではないだろう。かりにそれが本当ならば、中国はアメリカに譲歩しすぎとの不満が出るだろう。とくに中国農村部には壊滅的な打撃をも与えかねない。

12月20日、トランプさんと習近平さんは電話で話をした。習近平さん「中国、アメリカ、世界の繁栄にとってプラスだ」、トランプさん「とても良い話し合いを持った」。すでに「第1段階の合意」に関する米中の食い違いがさかんに指摘されているなかで、一芝居打ったかの印象だ。

トランプさんは、どうせ発動できない「第4弾」見送りの体裁を整えた。その内容はどうであれNY株式市場では安心買いが進む。さらに弾劾裁判を抱えながらも、緩んだベルトを締め直すために最大限「合意」を利用するだろう。中国はこれに横やりを入れない。

習近平さんは、構造問題の先送りに成功した。輸入倍増とかについては2年後の話だ。アメリカ側の発表によれば合意の履行状況を監視する機関も設けるという(中国はこれについて一切触れていない)。違反があれば追加関税措置をとるという。ということは追加関税発動云々はかなり先のことになりそうだ。できればそおっとしておきたい。

こうして米中間の13日の金曜日は過ぎ去った。でも何が合意されたのかはっきりしない。ただわかっているのは、まだ何も解決してはいないということだ。モンスターがいることはたしかだが、今回はそれが登場しなかっただけの「part1」のように。どうか「part2」が上映されませんように。

日誌資料

-

12/10

- ・安倍首相「改憲、必ず私の手で」 国会閉幕、原案策定を加速

- ・中国、情報システム国産化「22年に100%」米排除の思惑も 党政府機関向け

- ・中国物価上昇率7年ぶり4.5% 11月、豚肉高騰で

- ・ウクライナ東部停戦 ロ独仏首脳と合意 年内に捕虜交換

-

12/11

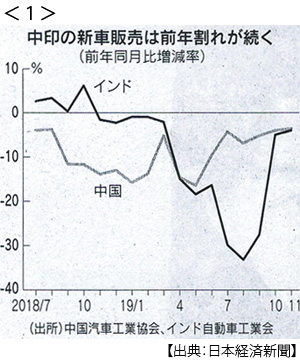

- ・中印、新車販売減続く 11月 中国17カ月、インドは13カ月 <1>

- ・冬のボーナス7年ぶり減 日経調査0.99%、業績悪化を反映

-

12/12

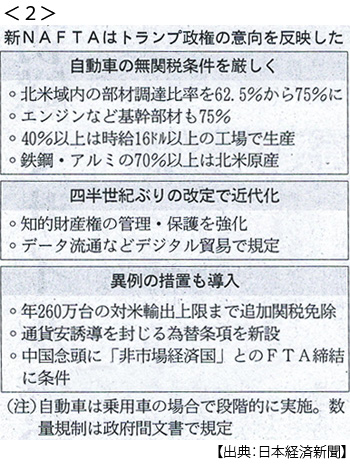

- ・新NAFTA北米3カ国合意 車業界影響大きく 関税ゼロに高いハードル<2>

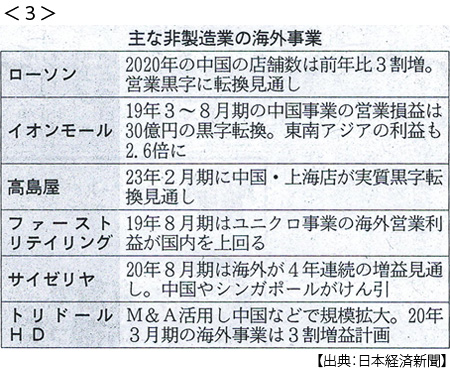

- ・内需産業、海外が収穫期 ローソン中国事業、来期にも黒字へ <3>

- 小売り・外食 国内縮小補う

- ・アジア成長率、5.2%に下げ アジア開発銀行来年見通し 貿易摩擦が重荷に

- ・「RCEP、インド抜きで」マレーシア貿易産業相 まず15カ国で妥結目指す

- オーストラリア貿易相「インド離脱でも恩恵ある」

- ・FRB、利下げ見送り 予防利下げ休止 大統領選挙 政治リスクも

-

12/13

- ・トランプ氏「米中合意近い」米報道 関税「第4弾」見送り提案

- ・イスラエル3月再々選挙 中東混乱に拍車

- ・アラムコ株、一時2兆ドル超 時価総額 異例の官製相場に

- ・景況感4期連続悪化 大企業製造業 外需低迷、台風響く 日銀12月短観

-

12/14

- ・英保守党が過半数(13日開票) 総選挙 1月末EU残留へ

- 英労働党、牙城崩れ大敗 EU残留票が分散 EU[英だけ得」許さず

- スコットランド民族党躍進 独立巡り応酬

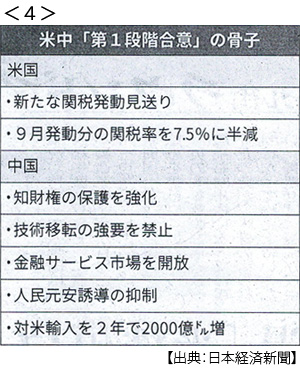

- ・米中交渉、第1段階合意(13日) 農産物など9項目 制裁関税下げ <4>

- 米中、打算の歩み寄り 米、大統領選にらむ 中国、経済打撃重く 構造問題は先送り

- 中国、対米輸入2年で22兆円増 履行の監視機関も新設

- ・世界株指数が最高値 日経平均2万4023円 英離脱・米中進展で

- ・トランプ氏弾劾 下院委決議 本会議で来週にも採決

-

12/15

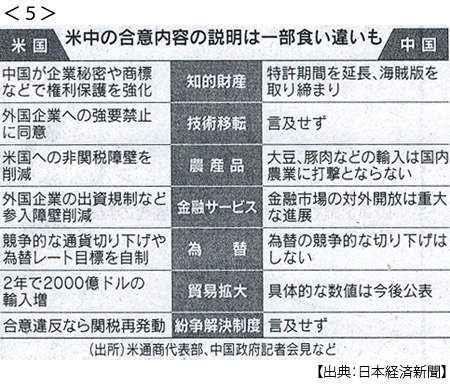

- ・米中、火種抱えた休戦 第1段階合意 関税や農産物購入の説明にずれ <5>

- 関税、米消費への影響配慮 対中制裁、依存度高いスマホ見送り 交渉継続へ圧力も

-

12/16

- ・中国、対米追加関税見送り 木材など3361品目

- ・温暖化ガス削減強化 COP25合意 上積み幅義務付けず

- ・日英EPA、早期交渉へ EU離脱後 車関税、即時撤廃を協議

- ・FRB、越年資金53兆円 ドル不足懸念 金融規制、修正論も