今週のポイント解説(32) 09/14~09/20

日銀の不発弾

1.総括検証

日銀は9月21日の金融政策決定会合で過去3年半にわたって実施された異次元緩和政策の総括的な検証を行った。

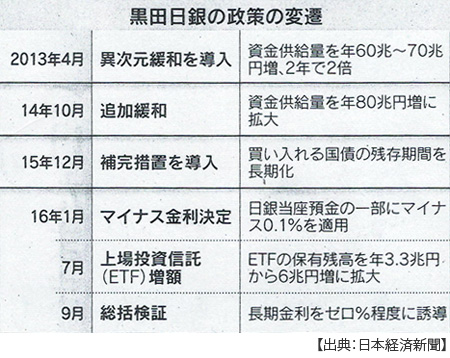

2013年4月に始まった日銀の異次元緩和とは、デフレ克服に向けて「通貨供給量を2年間で2倍に増やし、物価上昇率を2%にする」というものだった。その方法は大量の国債を日銀が購入し、その対価として通貨を発行するというもので、「異次元」というはその国債購入量を指している。当時「黒田ショック」と呼ばれるほど前例のない規模だった。 そして1年半後には国債購入量をさらに年間80兆円規模にまで増やし、これは「黒田バズーカ」と呼ばれた。さらに今年1月にはマイナス金利政策を導入し、7月には上場投資信託購入量を倍増させた。

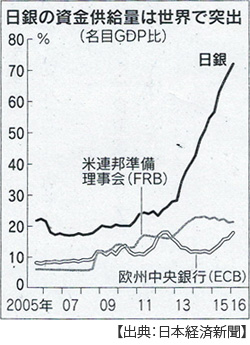

こうして国内通貨供給量は2倍以上に膨らみ、日銀の国債保有額は400兆円に達した。これはGDPの80%に相当する額だ。アメリカもユーロ圏も量的緩和政策を採用してきたが、表②に見るように日銀の資金供給量は世界で突出している。

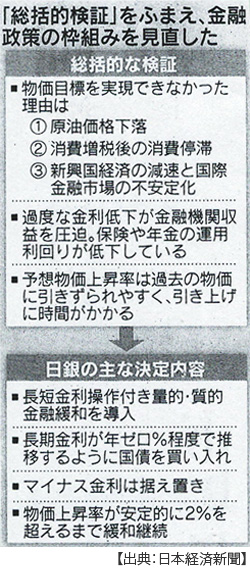

そして肝心の物価上昇率は、目標の2%にはるかに及ばない。むしろ下落している(6月はマイナス0.5%)。つまり、異次元緩和は「不発」だった。ただし、いつ爆発するかわからない、危険かつその処理が極めて困難な「不発弾」として日本経済の地中に埋まっているのだ。

2.やれることはなんでもやる

量的緩和を実施すれば自動的に物価が上がるわけではない。デフレの原因は通貨供給量ではなく、投資と消費が、つまり総需要が冷え込んでいるからだ。日銀が物価を上げると言い、企業と家計が物価が上がると「思えば」、企業は投資を増やすだろうし家計は消費を増やすかもしれない。

だから日銀は何よりも量的緩和が限界にいたっていると思われることを恐れる。しかし国債の新規発行額は年40兆円足らずだからその2倍以上を日銀は買っている。保有額400兆円というのは国債市場の3分の1を占める規模だ。いつまでも続けられるものではない。 だから黒田日銀総裁はことあるたびに断言する、「やれることはなんでもやる」と。物価上昇率2%達成への意思の固さをアピールしなければならなかった。日銀にとって「やれること」とは、金融政策決定会合参加者9名の過半数の支持を得た政策だ。もちろん彼らは選挙で選ばれたわけではない。3年半のうちに少しずつ黒田緩和支持派が多数となっていった。

その結果、やれることの範囲は広がり、「やってはいけないこと」(効果が期待されずリスクが過大な政策)もできるようになっていく。マイナス金利政策導入がそれだ。量的緩和は限界が近づいている。市場に国債がなければ買うに買えない。ではマイナス金利を「深掘り」(マイナス金利幅の拡大)することなら「できること」(日銀政策決定会合の過半数が採れること)になるのかもしれない。

しかしマイナス金利政策は効果(銀行の融資拡大)がまったくあらわれないまま、副作用が明らかになってきた。金融機関の採算性が悪化し、銀行は融資余力を削がれ、保険会社は資産運用の保全ができない。金融機関の反発が高まり、マイナス金利の深掘りは、このたび「できること」から外された。

3.新しい枠組み、「できもしないこと」

これまで「できること」だったものが、できなくなっている。総括的検証の第一歩はその認識を率直に認めることだと思う。メンツを重んじるなら「できる限りのことはした」でもいい。

上場企業経営者ならば、自らの経営戦略が失敗すれば責任を取って株主総会で退任することになる。でも官僚は、失敗を認めないから官僚なのかもしれない。失敗ではなく、偶然にも運悪く外的環境のせいで目標を達成できなかったと開き直った。念のため、企業経営者ならばたとえそうだとしても責任をとる。

失敗を認めず、「枠組みを見直す」と言うのだ。そもそも総括も検証もわかりにくいから、新しい枠組みとやらも極めてわかりにくい。まさか金融専門用語で塗り固めれば世間の目をごまかせると考えたのでもあるまい。

示された政策は、「できもしないこと」にしか見えなかった。

1)イールド・カーブ・コントロール

イールド・カーブ(yield curve)、「利回り曲線」のことだが今年になってさかんに使われるようになっていた。金利と期間はセットだ。金利を縦軸に期間を横軸にして期間の短い金利と期間の長い金利をつなぐ曲線は、ふつう右肩上がりになる。つまり短期金利より長期金利のほうが高いのが正常な状態だ。景気が持続的に回復することを示すと考えられている。

ところが日銀は2015年12月に異次元緩和の補完措置として期間の長い国債も買うようになった。すると長期国債の価格は上昇する、つまり利回りは下がる。そこにマイナス金利政策が導入され、ついに長期金利がマイナスになってしまった。これを「イールド・カーブがフラットになった」と言い、不正常な状態を示す。

これを「立てる」と言い出したのだ。つまり長期金利の指標となる10年物国債の利回りをゼロ%程度にして、短期金利がマイナスだから利回り曲線は右肩上がりになるということだ。

自身の勉強不足を省みることもなく笑ってしまった。そもそも長期金利のほうが高くなる(イールド・カーブが右肩上がりになる)理由を説明する理論には代表的な学説だけでも3つある。

それについては解説する学力を備えていないのだが、金融論を学んだ者なら必ず習ったことがある。それは「長期金利は政策的にコントロールできない」という合意だ。それはどこまでも市場で決定するものだと。

それを日銀は利回りを指定して国債を購入するなどして誘導するというのだ。「できもしないこと」だと思った。

2)オーバーシュート型コミットメント

恥ずかしながら「初耳」だ。コミットメントは「約束」でいいとして、オーバーシュートとは一般に相場が行き過ぎて変動することを指す。黒田総裁はその日本語訳も教えてくれた、「物価上昇率が安定的に2%を超えるまで金融緩和を継続する」ことだという。

つまり、こういうことらしい。物価上昇率が一時的に2%を超えても(オーバーシュートしても)、ただちに金融緩和をやめるのではなく安定的に2%を維持できるまで続けることを「約束」しますという政策なのだ。

もう笑うこともできない。日本経済の潜在的成長率は0.5%前後だ。途上国経済も減速している。アメリカのFRBも「低温経済」、つまり低成長・低インフレ経済が持続的であることを認めている。それでも日銀は物価上昇率2%を超える、オーバーシュートすることを心配して、それでも緩和政策を続けますよと約束するというのだ。

そこが教室で履修していたならばぜひとも質問をしたいものだ。「黒田先生、それでも緩和政策を続けるとおっしゃいますが、そもそも(2%を超えたとき)金融緩和政策とはただちにやめることができるものなのですか」。

異次元緩和は「不発弾」だった。それでも日銀は「不発」を認めず、したがって処理を先延ばしにした。

日誌資料

09/14

・「原油安は長期化」IEA(国際エネルギー機関)予測 供給過剰、17年前半まで

09/15

・米、ミャンマー制裁解除へ 民主化進展を評価

訪米したスー・チー氏にオバマ大統領表明(14日、ワシントン)

09/16

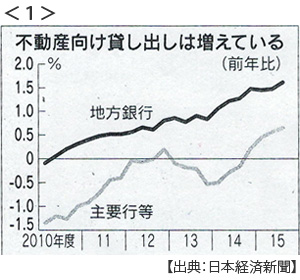

・金融庁報告、量的緩和で国債利回り変動リスクに警鐘 <1>

地銀の6割が10年後に赤字と試算 不動産融資への集中も警戒

人口減と低金利で地方銀行は貸出業務で利ザヤ縮小

・全国銀行協会会長 マイナス金利深掘り「副作用が効果上回る」とけん制

企業の投資拡大効果は乏しく銀行収益の悪化など負の影響が大きいと協調

・英、中国出資の原発建設承認 安保に配慮、株式売買制限など対中歯止め策

・GDP20兆円かさ上げへ 研究開発費を加算

09/17

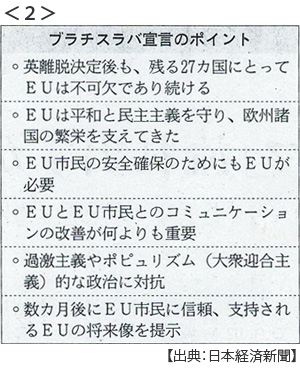

・EU(英除く27か国非公式首脳会合)信頼回復へ行程表 <2>

難民流入やテロ対策 一部加盟国は不満

・離脱通告「来年1月か2月」 英首相、EU大統領に説明

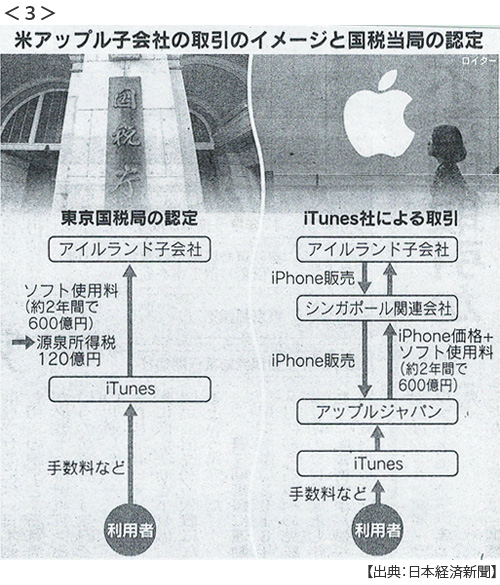

・東京国税局、アップル子会社に120億円追徴 国際的税逃れ、日本も網 <3>

「パナマ文書」機に包囲網 監視強化、世界の流れ OECDも制度整備急ぐ

・ドイツ銀、経営に再び影 不正で米司法局が巨額の和解金要求 信認の回復遠く

・NY原油が反落 1カ月ぶり安値 1バレル=42.74ドル

09/18

・訪日客増へ観光競争力 規制緩和、来年に実施 <4>

ガイド、資格不要 旅館がツアー企画 特区の民泊は2泊3日からなど

09/19

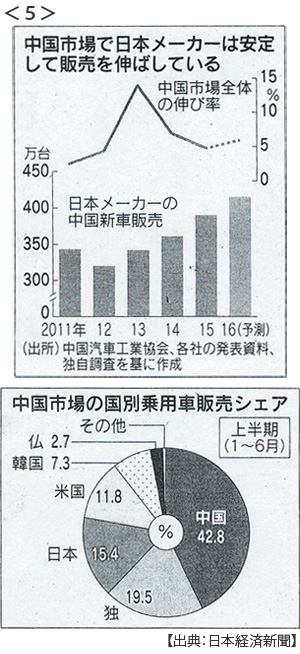

・日本車、中国販売400万台に 今年の新車見通し 国内市場に迫る <5>

今年1-8月累計265万台、前年同期比10%増 国内は484万台 米国での減速を補う

中国での新車販売2009年に米国抜き世界1位 2015年には世界全体の3割近くに

09/20

・年金、強制徴収を拡大 所得350万円以上から来年度300万円以上に

現状納付率(60%程度)向上狙う 最終的には財産の差し押さえも

・ロシア下院選で与党圧勝 4分の3確保 プーチン氏基盤強化

・米中、核実験を非難 対北朝鮮、安保理で連携

オバマ大統領と李克強首相が会談(19日ワシントン、国連総会)