今週のポイント解説(5) 02/04~02/12

「出口」遠い世界経済(1)

1.4兆元と4兆ドルの副作用

これは1月23日付日本経済新聞「市場波乱の深層(上)米中の『劇薬』世界を翻弄」のサブタイトルだ。4兆元というのは2008年中国政府が打ち出した経済対策、当時の為替レートで50兆円を超える大規模な財政出動のこと、4兆ドルというのは同じく2008年以降リーマンショックに対応したFRB(米連邦準備制度理事会)の「異例の量的緩和」によって世界にばらまかれた資金のことだ。

世界経済はこの膨大なドル供給と巨大な投資需要によって支えられてきたかに見える。しかし潮目は変わった。昨年12月にFRBはゼロ金利を解除し利上げに踏み切った。中国は過剰投資整理に着手し成長のブレーキを踏んだ。そう、世界経済は異例の経済政策からの「出口」を探り、それはリーマンショック後対応のツケ払いが始まったことを意味する。

カネの流れは逆転した。米利上げ観測によって新興国から資金流出が始まる。新興国通貨は売り続けられ、通貨下落によって国内物価は上昇し、通貨防衛とインフレ予防のために金利を引き上げれば経済成長の足を引っ張ることになる。通貨安を武器に輸出を増やすにも中国の資源爆買いは終わってしまっている。残るのは借金だ。BIS試算によると新興国のドル債務は過去10年間で3倍の約3.3兆ドルに膨らんだ。「水が引いてはじめて誰が裸で泳いでいたか」が分かるのだ。

それは中国といえども例外ではない。巨額のドル債務を償還するためにはドルを調達する必要から手持ちの元を売る必要がある。そうでなくても米利上げで人民元は売られ、経済減速から海外資金流入は細り、結果中国からの資金流出は止まらない。投資主導から消費主導への製造業からサービス業への構造転換は容易ではなく長期間の苦難を覚悟しなければならない。その時間稼ぎとして堅調な国内個人消費を支えるためには株価を維持し通貨下落を食い止めたい。しかし通貨防衛のためのドル売り人民元買いは、株価維持のための金融緩和(人民元供給量増大)を相殺してしまう。

こうして政策ジレンマに陥った中国をはじめとする新興国経済の減退は、当然のことながら先進国経済に波及する。ヨーロッパも日本も金融緩和政策だけに依存し、しかしながらデフレ克服の効果は見えない。いきおい追加緩和にまた依存する。利上げに踏み切ったアメリカ経済はドル高によって景気の腰折れを心配しなければならない。だからといって予定されている次の利上げを見送り続ければアメリカ経済への不信を招きかねない。

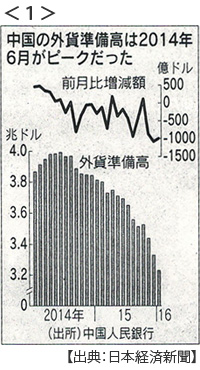

そうするあいだにも中国からの資金流出は加速する。中国の外貨準備はピークから2割減少した。人民元を買い支えるためには米国債を売却してドルを手に入れようとしても不思議ではない。中国の米国債保有高は約1兆2700億ドル、世界全体の2割を占める。これが売りに出されるとアメリカの長期金利はFRBの裁量を超えて上昇することになる。

世界経済は「出口」からほど遠いところで混乱している。この混乱をさらに深めているのが原油価格の急落だ。

2.逆オイルショック

国際原油価格がついに1バレル=30ドルを割ってしまった。ピークは2011年の1バレル=110ドル台だったから4年余りで4分の1に急落したことになる。

原油高の背景は、やはり4兆ドルと4兆元だった。アメリカ緩和マネーが原油先物市場になだれ込み、高騰する原油を中国が買ってくれていた。そしてこの原油高がシェール革命を産んだ。シェールオイル・ガスの生産が採算に見合うようになったからだ。いつのまにかアメリカは世界最大の石油・天然ガス産出国になり、ついに40年ぶりに原油輸出を解禁するようになった。

原油供給量は飛躍的に増大しながら石油需要は減少していく。しかし産油国の減産調整はかみ合わない。シェールオイルの採算割れまで我慢しているのだと見られていた。ところが米シェール減産は進まない。採掘技術の向上と優良鉱区への集中投資で粘り腰をみせる。この我慢比べのあいだにも中国経済減速などで石油需要は減り続ける。ここまでくると産油国の減産調整はシェア争いとなってくる。OPECと非OPECとの調整の場もない。

原油安は資源価格全体の下落に波及しヨーロッパや日本のデフレ克服の足を引っ張る。資源国通貨建て債券に対する格付けは引き下げられて市場リスクを増やす。産油国財政悪化が加速する。IMFは昨年10月にサウジアラビアの準備資産(過去の原油輸出収入の積立金)が「5年以内に尽きる」との警告を発した。産油国通貨に売り圧力がかかり、サウジアラビアはドルとの連動相場維持のために外貨準備に手を付ける。そして政府系ファンド(SWF)は先進国市場で株式を売却して財政赤字を穴埋めしようとし始めた。その運用規模は7兆ドルに達すると推計されている。

原油価格急落はNY株式市場でエネルギー関連銘柄の株価下落をもたらし、その結果大手エネルギー企業は3800億ドル相当の投資計画棚上げを発表し、これがまた株価下落につながる。そして新興国の企業債務の大半は石油やコモディティ業界の債務であり、これらがドル高によって膨らんでいることを忘れてはならない。

3.金融緩和が産んだ怪物、CTA

それにしても国際主要価格のボラティリティ(変動幅)は極端に拡大しすぎている。国際金融の潮目は変わり、国際市場の需給関係には大きな変化があった。ただ、これらを反映しているとするには変動が激しすぎるし、むしろ実体経済と無関係に動いているとさえ見える場面があまりにも多い。

原油先物市場の50%前後はヘッジファンドが仕切っていると言われている。どうも彼らは「ドル高=石油先物売り」と決めつけているようだ。たしかに原油高の背景にはアメリカの量的緩和が、つまりドル安トレンドがあった。だからといってその逆方向に一点張りが大量に発生するというのは行き過ぎである。

昨年夏あたりから気になってきた(市場専門家はもっと以前から指摘していたが)存在がCTA(Commodity Trading Advisor)というヘッジファンドの一種だ。「商品投資顧問」と直訳されている。金融工学に基づいた自動売買プログラムを組み入れたコンピューターが24時間体制で売り買いを繰り返している。その売り買いもHFT(高頻度取引)とかいってなんと1秒間に数百回、数千回の取引をするというのだ。もちろん人間ではできない。取引ロボットがやっている。

アメリカの量的緩和マネーの流入で巨大化したシステムで世界の富裕層資産を運用している。実体経済の需給に関心はない。金融業界出身者は一人も雇わないという徹底ぶりだ。

例に挙げたようにドル高=原油先物売りといった自動的な売買プログラムだから投資行動が一方通行になり、しかも大半のCTAが同じプログラムを採用しているようだ。したがって相場の乱高下を増幅させることになる。

アメリカの金融緩和で巨額のマネーが世界に撒き散らされた。利上げによってアメリカに逆流すると言うが、アメリカのどこに流入するというのだろうか。緩和マネーは供給された時点では例えばNY連邦銀行発行のドル通貨だ。しかしいったん流出すればそれは年金基金マネーとなり富裕層資産となりオイルマネーとなり「ホームレスマネー」となって帰るところがなくなるのだ。過去30年間以上ひっそりと「過剰な国際流動性」なるものをキーワードにして世界経済を語ってきたが、この現象はあまりにも異様だ。

リーマンショック以降の金融緩和政策は「異例」だとか「異次元」だとか形容されてきたのだが、やはりそもそもそれらは「異様」だったのだ。

4.お詫び

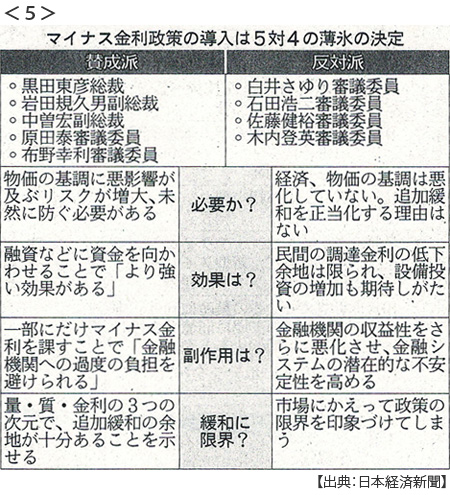

個人的事情によりほぼ1ヶ月半「今週のポイント解説」を休んでしまいました。その間も何を「ポイント」とすればよいのか分からなくなるほど世界経済は混乱しています。しかし日銀のマイナス金利政策導入(1月29日)だけは黙って見逃すわけにはいかず1月30日付Facebookで簡単なコメントを出しました。なんと無節操で無責任な政策でしょうか。今週の解説で見たように世界経済は激しく混乱しています。日銀はこれらリスクに対応したのではなく新たにリスクを追加したものだと見ています。

最近の円高・株安(あるいは乱高下)を解説するためにも、現状の世界経済のリスクについて最低限の言及が必要だと思います。それはとうてい1回のブログでは量的にも不可能なため、「『出口』遠い世界経済」を3回ほどに分けて連載し、その後通常のポイント解説に復帰できればと考えています。

日誌資料

02/04

・TPP12ヵ国署名(オークランド)早期発効へ国内手続き急ぐ

米大統領選などハードル 発効、来年以降も

02/06

・マイナス金利導入決定1週間、家計に波及 3メガ、預金金利下げ

長期金利最低の0.02% 生保、保険料上げ検討 日経平均1万6000円台円高・株安に

・石油メジャー4社、資産売却を加速 3年で7兆円

格下げ・イラン増産表明で信用低下 苦境シェール企業、メジャー主導で再編も

02/08

・北朝鮮、ミサイル発射 核実験に続き強行 米本土まで射程か

封じ込め効かず 米「核の傘」揺さぶる 中国の圧力カギ

・中国外貨準備、減少続く 元買い介入でピークから2割減 <1>

前月比995億ドル減の3兆2309億ドル(日本の2.6倍) 金融緩和の効果そぐ

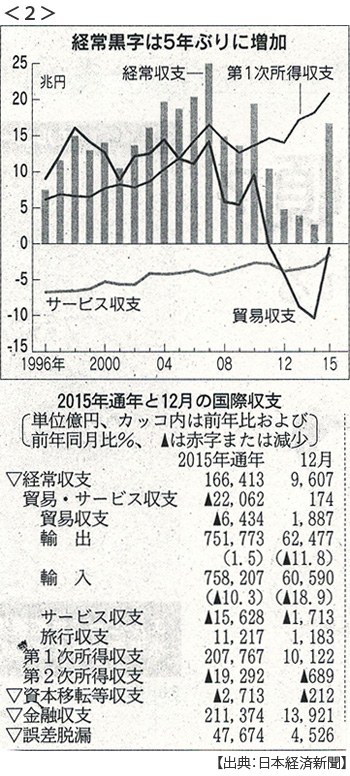

・日本経常収支黒字6.3倍、16兆円(昨年) 原油安、貿易赤字減る <2>

旅行収支53年ぶり黒字、1兆1217億円 第1次所得収支14.7%増の20兆円超え

・実質賃金0.9%減(昨年)物価上昇に追いつかず

マイナスは4年連続 現金給与総額は0.1%増も消費者物価指数は1.0%上昇

02/09

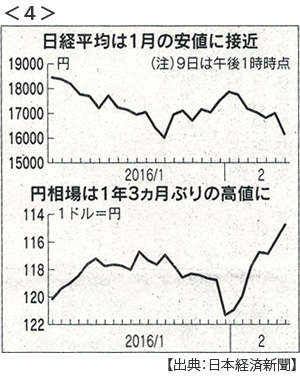

・長期金利初のマイナス 日経平均一時900円安 円急伸、114円台前半

リスク回避、世界で拍車 市場の不安拡大、日銀誤算 <3> <4>

・マイナス金利副作用で激論 日銀1月会合の意見公表 <5>

賛成派:政策余地広がる 反対派:複雑で不安招く

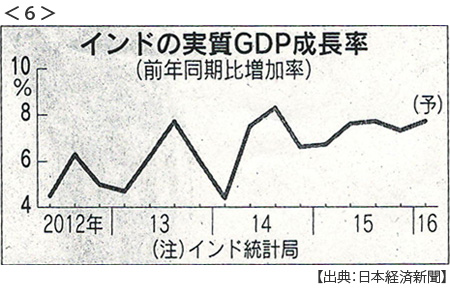

・インド(10-12月)7.3%成長 原油安や消費堅調で <6>

・米欧銀行株が急落 財務悪化懸念で ドイツ銀行、一時11%強下落

02/10

・円高進行 日経平均918円安 「安全」に殺到、市場の警鐘

02/11

・FRB議長、米利上げペース減速示唆(10日米下院証言で)市場混乱に配慮

「経済が下振れすれば利上げペースも減速するのが適当だ」「景気・雇用はなお拡大」

・韓国、開城団地の操業中断 北朝鮮制裁 日本は送金原則禁止

02/12

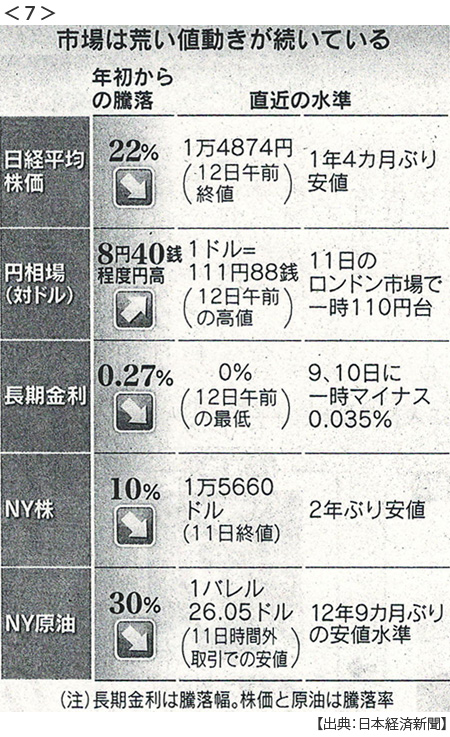

・円急騰、一時110円台(ロンドン市場11日) 10日で10円超 <7>

世界景気に警戒感 安全資産にマネー流入

日経平均一時1万5000円割れ(1年4カ月ぶり)NY株2年ぶり安値 リスク回避一段と

マネー疑心暗鬼の連鎖 中国発の不安、米にも 成長エンジン不在

※PDFでもご覧いただけます

※PDFでもご覧いただけます

![]()