今週のポイント解説(24) 07/14~07/24

リブラとドル(その2.ドルの信認)

1.リブラ規制に反対なんですか?

複数の知人の読者からこう聞かれた。繰り返しリブラが面白いと言っているのだから、むべなるかな。でもぼくがそれ以上に20数年間繰り返し言ってきたことは「資金の自由な国際的移動は規制されねばならない」ということだ(「知らんがな」というツッコミはもっともだ。プロフィールの「おもな著書」、参照)。

だからかりにリブラが規制されなかったら、それは「面白い」では済ませない。資金の国境を越える移動がさらに効率的になるからだ。「面白い」のは、この効率的な資金移動方法を規制する国際的合意が、たった1ヶ月間でできあがったことだ。これは、過去30年以上にわたる金融自由化の流れのなかで画期的な出来事だと思う。

それはなにより、リブラが「国際通貨」を目指しているからだ。そしてリブラの媒体であるフェイスブックは世界人口の3分の1以上をネットワークで繋いでいる。その拠点は、国際機関が多く集まるスイスが選ばれようとしている。だから「ドル覇権への挑戦」と怖れられているからだ。

実際に、リブラ構想が発表された当日に「開発停止を求める」という声明を出したアメリカ下院金融委員会の委員長は、「ドルと競争させることはできない」とCNBCインタビューに答えている。トランプさんもツイッターで「今後も世界を支配する通貨はドルだ」と敵対心を露わにしている。

2.なぜドルが国際通貨なのか

ブレトンウッズ会議(1944年7月連合国国際通貨金融会議)で、そう決めたからだ。それがIMF(国際通貨基金)協定だった。第二次世界大戦は世界の公的金保有の70%をアメリカに集中させた。戦後アメリカは自国通貨ドルをその金と固定比率(金1オンス=35ドル)で交換する(兌換)から、IMF加盟国は自国通貨とドルとの交換比率を固定する義務を負う、いわば金ドル本位制として戦後国際通貨体制は始まった。

ところがよく知られているように、1971年8月「ニクソン声明」によってアメリカはドルと金の交換を停止した(ニクソン・ショック)。アメリカの国際収支赤字(対外ドル債務)がアメリカの公的金保有量を大幅に上回る「ドル危機」が原因だった。

さてドルは、国際通貨つまり国際取引の決済通貨なのだが、最終的な決済手段(アメリカの金兌換保証あるいはアメリカの国際収支黒字)がない通貨となってしまった。それでも今日まで、依然として国際通貨の地位を保ち続けている。

不思議なようだが、それが国際通貨というものだ。国内通貨は一般的に法定通貨だ。国内では額面で表示された価値での決済手段として法的効力(強制通用力)を有している。でも国際政府が無い限り、国際通貨は法定通貨たり得ない。

学校では、国際通貨は「歴史的慣習」だと習う。国際取引が始まって以来、その決済手段はコショウだったり銀だったり、行き着くところ金だった。その根拠は、「利便性」と「信認」だと説明される。

だからニクソン・ショック以降もドルは、その利便性においても信認においても、他に代わるものがなかった、ただそれだけの理由で国際通貨であり続けたのだった。

ここから話は面白くなる。リブラの利便性はドルを上回ると見ることができる(だから怖がられている)。でもドルより信認されていない(だから怖がられている)。すると問題は、利便性より信認だということになり、そこで「ドルの信認」が問われるのだ。

俗に「ドル覇権」とか言われるのだが、覇権(ヘゲモニー)という言葉を体系的に使い出したのはイタリアの政治学者アントニオ・グラムシだったが、グラムシは「合意による支配」をヘゲモニーと呼んだ。

ドルは最終的な決済手段を持たない国際通貨だ。それでも国際的合意によってトランプさんの言うように「世界を支配」している。しかし信認が揺らげば合意は揺さぶられる。利便性の優位によって新たな合意が形成されないとも限らない。

3.通貨の信認

よく円高とか円安とか言うのだけれど、英語表記では円高は「strong yen」であり円安は「weak yen」、強いか弱いかなのだ。通貨の信認とは「強さ」に違いない。強いということは高いということで、それだけ国際市場でその通貨を保有したい需要が多いということになる。

では、どんな通貨が強い(高い)のだろうか。経済学では物価の安定、財政の健全性、経常収支黒字、相対的高金利などが要因として教える。経済だけではなく、政治の安定や軍事力も影響するだろう。ケインズの「美人コンテスト学説」によれば、自分ではなく他の多数が主観的に美人と思う候補がコンテストで美人になる(通貨高になる)。

外国為替で儲けようと思えば、これら材料をそろえた通貨を買えば良い。だが残念なことに、物価、財政、経常収支、金利といった材料が揃うことは理論的にありえない。どの材料が「美人」なのかは主観的多数決なのだ。

しかし反対に、すべての材料が悪いことはありえる。インフレ圧力が高く、財政赤字が拡大し、経常収支赤字が大きく、金利を引き下げている。国内政治は分裂し、財政赤字のために軍事力も低下していく。それを補うための国際的協調も踏みつぶしている。さらには通貨価値(物価の安定)のための中央銀行の政治的独立性も危うい。

そう、それはアメリカだ。つまり、ドルなのだ。

ぼくは、リブラが怖いのではなく、ずっと前からドルが怖い。そしてトランプさんによってドルはますます怖くなっている。その「信認」が大きく揺らいでいると思っている。

4.ドルが怖い

その①、経常収支赤字。アメリカは世界最大の経常収支赤字国だ。そしてその赤字規模は拡大している。経常収支は国内貯蓄と国内投資のギャップ(差額)に等しいのだが、トランプさんは大型減税で消費を刺激して貯蓄を減らすどころか借金を増やし、民間投資のみならず公共投資(国境の壁や軍事費なども含む)を増やしている。これだけ総需要が増えれば、当然輸入も増える。

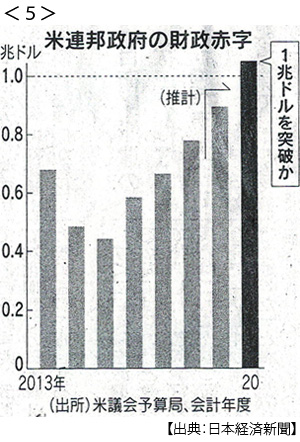

その②、財政赤字。2020年会計年度にアメリカの財政赤字は1兆ドルを超えることが確実になった。もちろんその規模は世界断トツで、アメリカでもリーマンショック以後の2008年を除けば過去最大だ。それも好景気が続く中での財政赤字拡大だ。トランプ政権による大型減税や軍事費拡大の結果だが、野党民主党も財政拡大政策を主張しているから、この先も収まる気配はない。

その③、利下げと中央銀行の独立性。FRBは7月31日、10年半ぶりの利下げに踏み切った。大統領就任以来ずっとトランプさんは、公然と中央銀行の金融政策に圧力をかけてきた(利上げに反対し利下げを要求)。その結果として政治の要求通りになったのだから、FRBに対する信認は揺らぎ、それはドルに対する信認に大きく影響する。利下げが追加されれば市場にインフレ圧力の高まりを予想させ、ドル売り投機も誘うだろう。

その④、政治的安定。アメリカ政治の分裂と対立については、あらためて言うまでもないだろう。そのうえで、議会下院は野党が多数を占めている。

5.それでもなぜドルは暴落しないのか

財政赤字、経常収支赤字、インフレ圧力のなかでの利下げ。 それでも主要国通貨の対ドル為替レートは比較的安定している。ドル供給に相応するドル需要があるからだ。

ドル需要の第一は、初めにも触れた資金の国際移動の自由化だ。資金が国境を越えるということは異なる通貨の交換を意味する。この外貨取引を仲介するドル需要がそれだけ増えることになる。しかし貿易戦争によって世界貿易が萎縮し、これが海外投資を萎縮させればそれだけ実体経済に関わる外貨取引が減少することになる。

次に、一次産品とくに原油、天然ガスなどエネルギーがドル建てで取引されているためのドル需要だ。しかし中国とロシアがエネルギーのバーター取引を始めたように、ドルを介さないケースが次第に増えていくことが予想される。

これと関連して、例えばアメリカはイラン制裁に違反した企業にはドル資金決済を封じるという強硬姿勢を見せている。それは困る。困るから制裁に従うか、困るからドル資金決済以外の方法を模索するか、そのどちらかだ。

今のところささやかではあるがこの「脱ドル」の動きが、何よりもドルの信認(ドル需要)を揺るがす。

さて、最大のドル需要は、じつはアメリカの「双子の赤字」(貿易赤字と財政赤字)によって生み出されている。というのは、アメリカの貿易赤字はどこかの別の国の貿易黒字であり、それはドルで保有される。このドルがドル資産であるアメリカ国債の購入に使われ、アメリカの財政赤字を埋めている。

この相互依存関係が米中貿易戦争によってほころびを見せ始めている。アメリカ最大の貿易赤字相手国である中国は、同時にアメリカ国債の最大の購入国だからだ。よく中国によるアメリカ国債売りが、貿易戦争における中国の切り札だとか言われるが、ぼくは中国がそんなことをする可能性は低いと思っている。

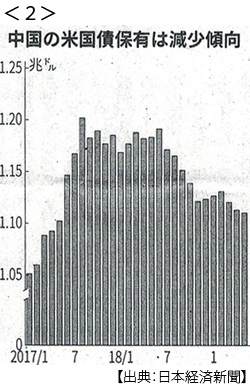

しかし貿易戦争によって中国の経常収支黒字が減るということは、アメリカ国債購入資金も減るということになる。実際に3月から5月にかけて,中国のアメリカ国債保有は3カ月連続で減っている。その一方で金の保有量を7カ月連続で増やしている。これを「脱ドル」の動きと見るのは決してうがちすぎではない。

6.トランプ・リスクとドル

トランプさんは経済学の理解が貧しいというより、ほとんど関心がないのだろう。支持が批判を上回ればいいのだ。ただディールの駆け引きは上手い。駆け引きが上手いということは手の内が分からないということだ。ところで覇権(ヘゲモニー)とは「合意による支配」だから、手の内が見えない覇権などありえない。

「自国第一主義」とやらは国際貿易と国際投資を萎縮させる。これは実体経済におけるドル需要を小さくさせているということだ。そのうえでトランプさんは利下げを要求する。つまりドル供給を大きくしているということだ。実体経済に行き場がないドルは、投機マネーとなるしかない。この投機の過熱を好況と誤解してはいけない。

中央銀行の使命は「物価の安定」であり、それはすなわち「通貨の安定」である。ドルの信認を司るべきFRBは、そのトランプ・リスクに左右されると見下されている。そこに「リブラ騒動」が持ち上がった。

ぼくはリブラは潰されても、「リブラのアイデア」は潰せないと思っている。つまり、「リブラとドル」は対立概念ではなく相互補完的な可能性を持っていると考えているのだ。

次回に続きます。もう一回追加するかも知れません。お付き合いくだされば幸いです。

日誌資料

-

07/14

- ・フェイスブック個人情報不正流用に5400億円制裁金

- 米、個人情報保護を重視 規制強化、経営リスクに 反トラスト法違反調査も開始

-

07/15

- ・「反リブラ」で包囲網 米議会、トランプ氏、FRB 批判次々

-

07/16

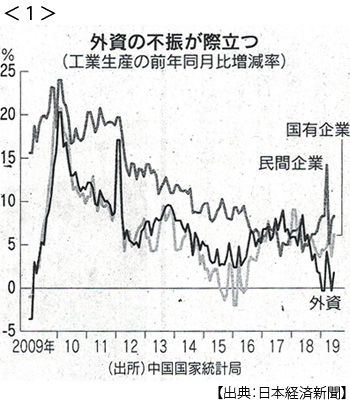

- ・中国6.2%成長に減速(4-6月) 92年以降最低 貿易戦争が影 <1>

- 製造業の不振鮮明 外資は海外移転 景気対策効果薄く 財政赤字、過去最大に

-

07/17

- ・IMF報告書が警告 「リブラ」などデジタル通貨 金融政策機能失う恐れ

- ・フェイスブック「承認まで提供せず」表明 米議会公聴会で協力姿勢

- ・中国の米国債保有残高(5月)3カ月連続減 日本と首位逆転も <2>

- 中国「脱ドル」じわり 米国債減らし、金積み増し

- ・トランプ氏「国に帰れ」発言 米下院が非難決議

-

07/18

- ・G7、リブラ規制「早急に」 財務相一致 枠組み検討着手

- ・韓国企業、代替材料を検討 半導体向け 日本も長期的リスク

- ・輸出7カ月連続減 6月6.7% 中国向け10%減る

- ・韓国、3年ぶり利下げ 年1.5% 景気減速で危機感

-

07/19

- ・米、イラン無人機撃墜 ホルムズ海峡 警告無視と説明

- ・米国務長官、中国のウイグル族拘束非難「最悪の人権危機」

-

07/20

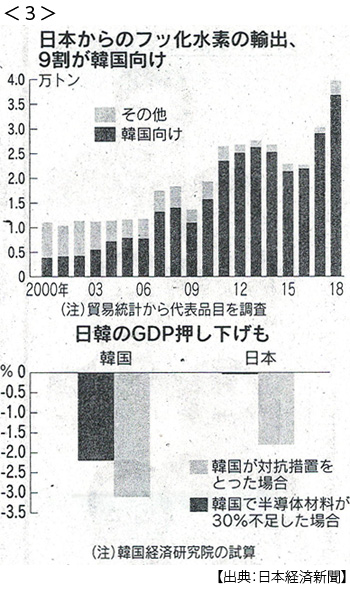

- ・対韓規制、中国に飛び火も 世界的減産の可能性 <3>

- ・イラン、英タンカー拿捕 ホルムズ海峡 英「全く容認できぬ」

- 米軍、サウジ駐留再開へ 有志連合に協力求める

-

07/22

- ・参院選 与党が改選過半数 改憲勢力は3分の2割れ

-

07/23

- ・安倍首相会見 改憲論議「柔軟に」自民案にとらわれず <4>

- ・日米、有志連合で協議 ボルトン氏、外相・防衛相と会談

-

07/24

- ・英、ジョンソン首相誕生へ 与党党首選 「合意なき離脱」高まる

- 「民主主義のモデル」凋落

- ・米財政赤字1兆ドル超へ 債務上限引き上げ 政府・与野党が合意 <5>

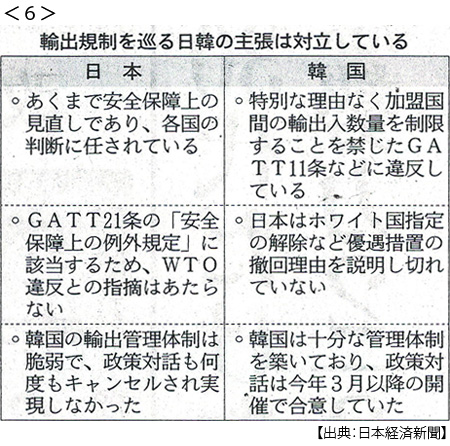

- ・輸出規制巡りWTOで議論へ 日本、安保の正当性が焦点 <6>

- ・韓国、竹島で警告射撃 「ロシアが領空侵犯」 日本、韓ロに抗議