今週の時事雑感 08/15~08/27

新冷戦と“新第三世界”(その1)

新冷戦と「西側」

ゴルバチョフさんが亡くなった。彼は、国際社会に突如亡霊のように浮き上がってきた「西側」という現象を、どのような感慨をもって眺めていたのだろう。

「新冷戦」という用語は、トランプ政権による対中制裁関税とそれに対する中国の報復という貿易戦争を表現しているにすぎなかった。金融投資分野のデカップリングに及んでも、あくまでも「米中新冷戦」だった。それがロシアのウクライナ侵攻を契機に、ロシアに制裁を課するグループとして「西側」という言葉が使われ始めた。しかしロシアに「東側」というべき覇権(合意された支配)があるわけではないし、そこにはイデオロギー対立というほどの理念もない。せいぜいバイデン政権の「民主主義と権威主義の戦い」という啓蒙主義的妄想がスローガンとはなっているとはいえ、この妄想自体が「西側」で固く支持されているわけでもない。

しかし、それでもアメリカはロシアを弱体化させ中国を孤立させ、コロナ・パンデミックで寸断されたサプライチェーンをこの「西側」、つまり民主主義という共通価値によって再構築しようとしている。それがバイデン政権の言う「体制間競争」なのだ。

歴史はさらに「後ずさり」する。戦後東西経済ブロックが形成され、スターリンはこれを「二つの世界市場」(1952年)と呼び、市場を失った資本主義は全般的危機に陥ると期待した。しかし資本主義は「内的深化」によって高度経済成長を突き進んだ。

ただそれを支えたのは、中東原油独占による安価な化石燃料確保と、途上国軍事政権支援による安価な労働力収奪、それを前提とした大量生産・大量消費であった。しかし今はもう、その支えは、「西側」にはない。

対ロシア制裁国連決議に対して反対あるいは棄権に回った国々の総人口は世界人口の過半に達し、民主主義が戦いの相手とする権威主義国家群の総GDPは世界の33%を占める。「西側」によるサプライチェーン再構築が友好国とのフレンドシェアリングを基調とするならば、それは「二つの世界市場」のうちより小さな世界市場を選択することにもなりかねない。なぜならばコロナ禍、気候変動、供給制約などは、あらたな民主主義国経済という仲間を増やすことを困難にしているからだ。

こうして新冷戦的「西側」では、供給制約インフレが長期化し、したがって過度な金融引き締めが追加され、景気は回復力を失い、いきおい財政バラマキ型ポピュリズムの台頭をあちらこちらに許すことで民主主義をさらに劣化させていくならば、「西側」はその結束を持続することができるだろうか。

進むべき道は、別にあるはずだ。世界地図を広げてみよう。

インド

7月11日に改定された国連の世界人口推計によると、2023年にインドの人口は中国を抜いて世界最大となる。その後も中国人口は減り続け、インド人口は増え続ける。「世界最大の民主主義国家」と讃えられ始めたのは最近のことだ。日米両政府は、モディ政権によるヒンドゥー教至上主義化、したがってカースト制の温存、さらにはイスラム教への差別・弾圧には見向きもせず、「共通の価値観」とやらを繰り返し強調するようになった。もちろん日米両政府の意図は、ひたすら中国との対比においてインドが「こちら側」であると際立たせようとすることにある。中国を抑え込むために、安倍さんが「自由で開かれたインド太平洋」というキャッチコピーを思いつき、トランプさんがこれに乗った。日米の対アジア戦略において、インドとの共同枠組みが大前提になってしまっている。

しかしインドといえば「非同盟」だ。その起源であるネルー首相の外交理念を最も簡潔に表すなら「対立から独立した自由」だと言えよう。軍事同盟に参加せず、外国軍の駐留も認めない。だからといって孤立主義でもない。とくにモディ政権は「友だち申請」をほぼ断らない。「クワッド」(日米豪印)も「インド太平洋経済枠組み(IPEF)」も簡単にグループLINEに加わる。しかし既読スルーが多い。しかもTPPなどは平気でグループから退会する。それどころか米欧主導の国際秩序に対抗するBRICS(ブラジル、ロシア、インド、中国、南アフリカ)グループとの付き合いも欠かさず、6月にオンラインで開催された首脳会議にもしれっと参加している。

だから当然というべきか、対ロシア経済制裁には加わらない。インドは隣国パキスタン、中国との武力衝突が耐えず、長年にわたってソ連そしてロシアの軍事的支援を受けてきた。最近5年間では、全兵器の半分をロシアに依存している。

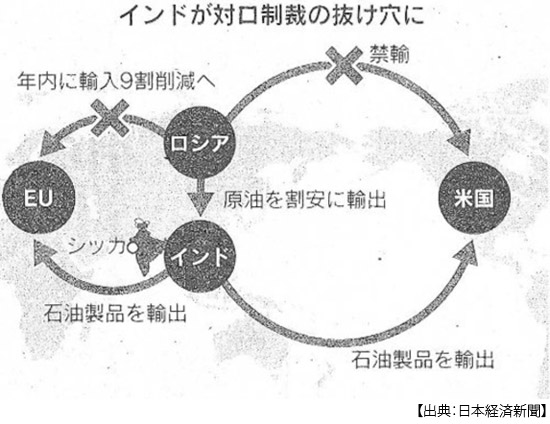

さて、そのインドは経済制裁の対象となって安くなったロシア産原油を買いまくっている。4月には前年同月比で5倍になった。しかも、どうやらそれをガソリンなどに精製して欧米に輸出していると「西側」に疑われている。

インド経済の悩みは貿易赤字とインフレ、とくにエネルギーの輸入インフレであり、モディ政権のイスラム教弾圧によって中東産油国との関係は悪化している。そこでロシア産原油を安く買う(精製して高く売る)。

それはインドにとって国益であり、最善の取引なのだ。インドは後ろ指を恐れない。

トルコ

トルコはNATO加盟国だが、対ロシア経済制裁には批判的だ。それどころかエルドアン大統領は7月(テヘラン)、そして8月(ソチ)にもプーチン氏と会って、エネルギー分野を中心とした経済協力強化に合意した。注目されたのはロシア産原油の取引にドルを使わず、制裁によって減価したルーブル、利下げによって減価したトルコ・リラでの決済を協議したと見られていることだ。リラの対ドル為替レートが大きく下落する中で、トルコはドルを使わずに原油を安く輸入することができる。実際にトルコのロシア産原油輸入量は全同期比で倍増している。ロシアも、経済制裁でヨーロッパから排除された企業活動の拠点をトルコに置くことができる。

ユーラシアに東西冷戦ラインが復活すると、地政学的にトルコはオセロの角となる。エルドアン氏はウクライナ戦争の仲介者として立ち振る舞い、それをプーチン氏が認めている。エルドアン氏はウクライナとロシアの首脳会議をトルコが主催できると重ねてプーチン氏に提案し、国連を交えたウクライナ産穀物の輸出再開もトルコが仕切る。それをプーチン氏が許容するのは、制裁の対象となっているロシア産の穀物および肥料の輸出再開にもトルコが橋渡しになりうると見ているからだ。

完全に利害が一致しているわけでもない。例えばロシア軍による侵攻拡大を阻止しているウクライナ軍の有力な兵器のひとつは、トルコ製ドローンだ。またトルコはフィンランドとスウェーデンのNATO加盟申請に唯一反対していた。NATO加盟承認は加盟30ヵ国全会一致が必要だ。このトルコの立場は決してロシアと同調しているわけではない。「ゴネ得」という国益を追求しているだけのことだ。

エルドアン政権は少数民族クルド人の分離独立運動と対峙しているが、北欧2ヵ国がこのクルド人勢力を支援していることが大いに不満だった。さらにトルコは2019年にロシア製の地対空ミサイルS-400を購入配備したが、これに腹を立てたアメリカが最新鋭ステルス戦闘機F35の共同開発からトルコを締めだした。トルコはせめてF16戦闘機を売って欲しい。今回、トルコが北欧2ヵ国NATO加盟を容認することで、バイデン氏はF16のトルコ売却を容認したと報じられている。

「板挟み」でもなければ「二股外交」と恥じることもない。エルドアン氏とその支持者たちにとっては、オスマン帝国の末裔としての誇りある態度なのだ。来年6月にトルコでは大統領選挙が予定されている。エルドアン氏もまた、ウクライナ戦争を巡って自身の支持率に関わる最善の取引を、いくつか成功させているのだ。

中南米

6月8日、ロサンゼルスでアメリカ主催の米州首脳会議が開催されたが、中南米8ヵ国首脳が参加をボイコットした。オバマ政権時の2015年の同会議では、アメリカとキューバの歴史的な首脳会談が実現した。しかしトランプ氏は移民排斥の軋轢もあり2018年の同会議には出席すらしなかった。さてバイデン氏は、民主主義の結束を訴えたかったのだろう、キューバ、ベネズエラ、ニカラグアを同会議に招待しなかった。これに反発したメキシコ大統領が欠席を表明、ホンジュラスやボリビアなどがメキシコに賛同した。バイデン政権は中南米における中国の影響力増大を警戒するあまり招待国を選別し、むしろこうした価値観の押しつけが中南米諸国に溜まるアメリカへの反発に火を付ける結果となった。

その直後だった。コロンビアの大統領選挙で若き日に左翼ゲリラに参加していたペトロ氏が勝利したというニュースには驚いた。コロンビアといえば右派親米、初の左派政権誕生だ。驚いてはみたものの、考えてみれば昨年夏にはペルーで、今年の春はチリで左派政権が成立している。

10月に予定されているブラジルの大統領選挙でも左派のルラ元大統領が世論調査でリードしているという。「ブラジルのトランプ」と呼ばれた現職ボルソナロ氏は、地球環境問題を巡ってバイデン政権と対立し、両者は目を合わすこともない。さて、メキシコも、アルゼンチンも左派政権だから、かりにブラジルがそうなれば中南米のGDP上位6ヵ国すべてが左派政権ということになる。

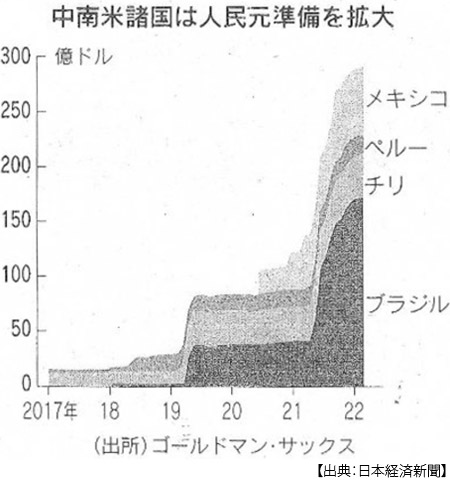

これら中南米左派政策に共通しているのは、格差是正とその財源としての富裕層への課税強化だ。そしてその左派が支持されている背景には親米路線への不信がある。中南米は強固な「ドル圏」だ。それだけにアメリカの通貨金融政策に振り回されてきた。その中南米で外貨準備における人民元の比率が急増しているのだが、それが左派の波と比例していることも注目に値するだろう。

トランプ政権はあまりにも中南米を軽んじすぎ、果ては国境の壁まで建設しようとした。そしてバイデン政権は、あまりにも価値観対立をこの地に持ち込みすぎた。中南米にとって憧れるほどの民主主義など、今のアメリカにはないにもかかわらず。

次回に続く

こうした観点から、次回はさらに地図を広げ、東南アジア、中東そしてアフリカについて観察することにしようと思う。

日誌資料

-

08/15

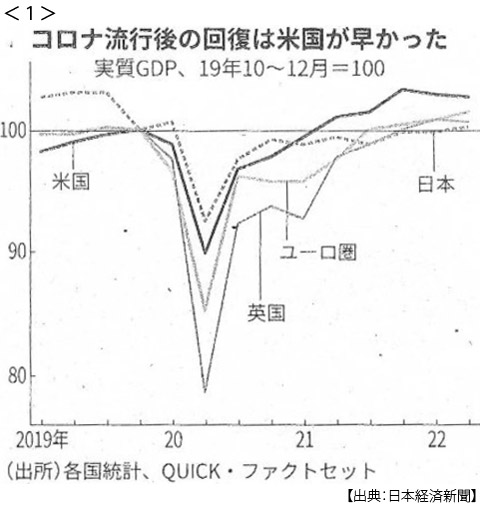

- ・GDP年率2.2%増 4~6月実質 コロナ前水準回復 米に1年遅れ <1>

- ・低所得国、広がる危機 インフレ直撃、IMF支援残高が最大

-

08/16

- ・NY原油一時5%下げ 半年ぶり安値 中国利下げ 景気懸念

- ・米議員団訪台、蔡総裁と会談「関係緊密に」 米中対立一段と 中国「強力な措置」

-

08/17

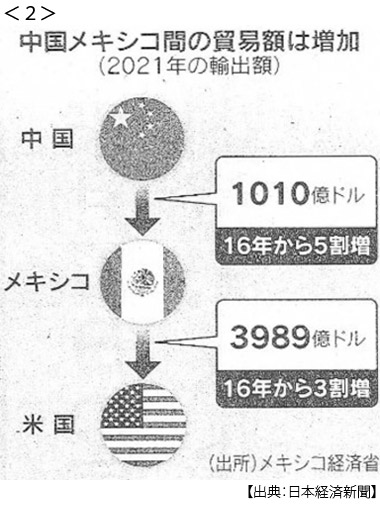

- ・対中関税回避メキシコへ 中国製造業、昨年投資76%増 米に輸出 <2>

- ・「脱ドル」決済網 中ロ拡大 経済制裁の抜け穴に BRICS、通貨バスケット創設も

- ・貿易赤字12ヶ月連続 7月1.4兆円 資源高・円安響く

-

08/18

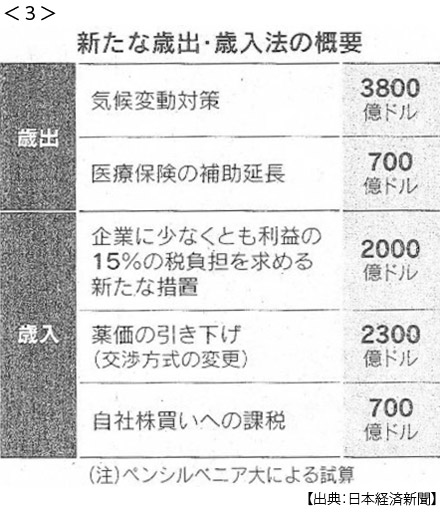

- ・米、格差是正へ税制見直し 歳出・歳入法成立 大企業の節税封じ <3>

- 利益の15%負担義務 自社株買いに1%課税 来年1月から

- ・英、消費者物価10.1%上昇 7月 食料品が大幅押し上げ

- ・米利上げ「どこかで減速」 FOMC7月要旨 指標を注視 「先行き指針」封印

-

08/19

- ・黒海穀物輸出 半月で21隻 侵攻前の5分の1 低所得国に届かず

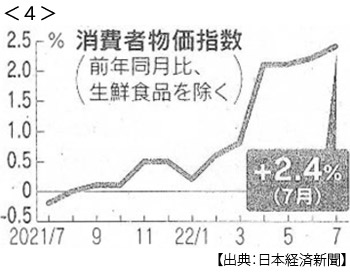

- ・消費者物価2.4%上昇 7月電力・食料値上がり 4ヶ月連続2%超 <4>

-

08/20

- ・ガスプロム、供給3日停止 月末から 欧州向けパイプライン

-

08/21

- ・習氏「共同富裕」再び強調 経済減速で一時封印 李氏なお「改革開放」、憶測呼ぶ

-

08/22

- ・中国が追加利下げ 景気停滞で3ヶ月ぶり

- ・ロシア、対中輸入急回復 7月、輸送機械4割増 人民元決済拡大

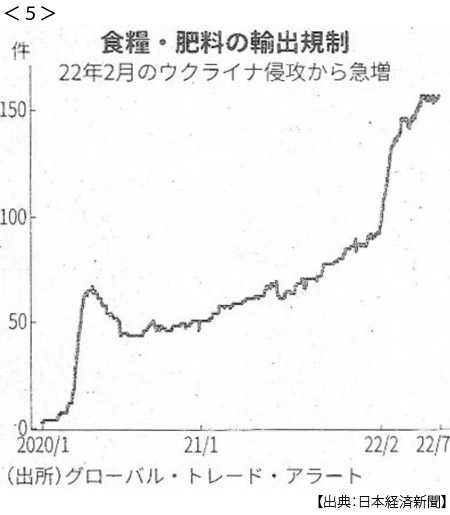

- ・食糧輸出制限、世界で1.6倍 2→7月 供給不安、囲い込み招く <5>

-

08/23

- ・FRBの経済軟着陸 米の専門家調査 7割「信じていない」

- ・フォード、3000人削減 事務職など EV投資余力高める

- ・石油収入、1800兆円上積み 中東産油国、今後4年間で IMF予測「脱炭素に備え」

- ・米韓、野外軍事訓練を復活 4年ぶり、南北融和を転換 北朝鮮の挑発を警戒

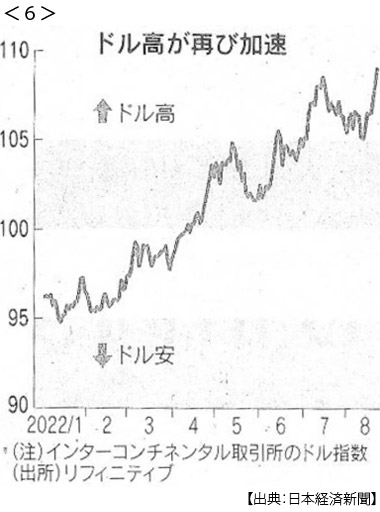

- ・ユーロ「等価」割れ再び ドル高、1ヶ月ぶり水準 欧州経済減速懸念で <6>

-

08/24

- ・インドネシア0.25%利上げ 物価抑制へ3年9ヶ月ぶり

- ・米天然ガス価格が高騰 14年ぶり高値、供給不安で

- ・原発、開発・建設を検討 首相指示 最大17基再稼働 運転期間は延長

- ・ゼレンスキー氏「クリミアを取り戻す」 あらゆる手段で、どの国とも相談せず

-

08/25

- ・米学生ローン130万円免除 バイデン氏発表 重い負担に配慮

-

08/26

- ・韓国成長率2.6%に下げ 今年見通し 中銀、0.25%利上げ

- ・ウクライナ侵攻半年 欧州からマネー退避 ユーロ20年ぶり安値 株490兆円消失

- ・長短金利、主要5ヵ国逆転 インフレ抑制 利上げ加速映す 世界景気に後退の兆し

-

08/27

- ・FRB議長ジャクソンホール会議講演 インフレ抑制「やり遂げる」利上げ継続

- 市場の楽観封じ込め NY株、下げ幅1000ドル超

- ・欧州天然ガス最高値 一時340ユーロ台 ロシア産供給懸念