今週のポイント解説 11/11~11/17

“新第三世界”外交

新第三世界

“新第三世界”という言葉は今のところぼくの造語らしいということを、学生のみなさんは注意して欲しい。ぼくは国際政治の専門家でもないから、もちろんオーセンティックな用語ではない。ネットで検索しても出てこない。だからダブルクォーテーションで括っている。

東西冷戦の時代には「第三世界」というれっきとした国際政治用語があった。アメリカをボスとする西側とソ連をボスとする東側、そのどちらでもないという世界だ。そのどちらでもないということを強く意識した言葉として「非同盟」という用語もあった。

さて、トランプ政権の「自国第一主義」と習近平指導部への権力集中を背景にした米中対立は「新冷戦」と呼ばれ、それは国際政治用語として定着している。そしてアメリカに追随するわけでもないし、中国に媚びるわけでもない国や地域は、かつての「第三世界」より広く、そして強い。ぼくがこれを“新第三世界”と呼び、その現状を概観したのがまだこの夏のことだ(⇒ポイント解説№319~ポイント解説320)。

自称「主要国」の後退

じつはぼくは以前から「主要国」という言葉も“ダブルクォート”で括りたくてならなかった。かれらが勝手に自称しているからだ。かつてG7は「先進国首脳会議」と呼ばれていた。東西冷戦が終結し1990年代末頃からここにロシアを加えた(G8)。とろがロシアはどう見ても「先進国」ではない。そこでG8は「主要国首脳会議」と名乗ることにした。

たしかにG7、日米、英独仏、イタリア、カナダが「主要(major)」だと言い張っても譲れる時代があったのかもしれない。しかし今の学生に「主要国ってどこでしょう」と聞くと、アメリカの次にうっかり中国を挙げることがしばしばある。これは間違いであって、間違いではない。中国はメジャーであるに違いないからだ。

つまり「主要国」という概念はとっくに形骸化している。G7は世界が合意できることをほとんど何も決められない。何も決められないでいたG7が、本当に何も決められないことを自覚したのがリーマン危機だ。世界経済の再建には形骸化した「主要国」だけが集まっても無力だ。そこで始まったのがG20、だからG20は「金融・世界経済に関する首脳会合」と名付けられた。主要国会議とは呼ばせない。あくまでも主要国はG7であり、G20は「20ヵ国・地域首脳会議」と呼んで済ませている。

11月15日から16日にかけてインドネシアのバリ島でG20が開催されたが、G7とその周辺であるアメリカ同盟国(韓国やオーストラリア)の存在感は、味がしないほど薄かった。無理もない。メルケルさんもジョンソンさんもドラギさんもいなくなった。イギリス、ドイツ、イタリア、日本、韓国、オーストラリアの首脳はいずれも就任して1年ほど、しかも国内支持率があきれるほど低い。だから協調的外交のために譲歩できる政治的余裕がない。何より広く国際社会が共鳴できる「理念」を、持ち合わせていない。

米中の存在感にも陰り

G7とその周辺同盟国を仕切るバイデン政権も、直前の中間選挙で議会下院議席の過半数を失ったばかりだ。大幅な利上げを繰り返してもインフレが収まる気配がない。それどころか高金利が景気を悪化させることは間違いないとマーケットは見ている。ウクライナを支援することで同盟の結束を図るのだが、その支援疲れがEUで、そしてアメリカ国内でも隠しきれなくなっている。

一方3期目の絶対的権力を手中にした習近平指導部だが、同じく中国の景気後退は明らかだ。その主因であるゼロコロナ政策をやめることができなくなっているが、しかし続けるにも無理がある。続けられなければ共産党の統治システムは大きく綻ぶ。そして高度経済成長がなければ、膨大な債務リスクが浮上する。対外投資と輸入で新興国を引きつける魅力がなくなれば、強硬的な外交姿勢に対する警戒感だけが強まる。

もちろん米中の超大国としての地位に変化はない。しかし、新冷戦は米中双方を弱体化させていくだろう。そして米中に対する世界の依存度は相対的に低下していくだろう。こうして超大国および「主要国」の影響力が弱まり、すき間だらけの国際社会の中で、“新第三世界”の発信力が注目されるようになる。

議長国インドネシア

特に、「非同盟主義」の源流であるインドネシアとインドの役割が際立ったのが、今回のG20だった。戦時中にその戦争当事国ロシアがメンバーであるという困難な状況で、G20サミット開催地がバリ島だった意義は大きい。議長国インドネシアのジョコ大統領は極めて能動的だったからだ。ウクライナともロシアとも首脳会談を行い、プーチン氏の出席とゼレンスキー氏のオンライン参加も呼びかけた。3年ぶりの全首脳対面形式でのG20を終えて、ジョコ氏は言う、「首脳間の信頼関係は財産だ」と。

ジョコ氏は危ぶまれていた首脳宣言採択にも成功した。ウクライナ戦争について「ほとんどのメンバーは戦争を強く非難した」、そして「状況と制裁について他の意見や異なる評価もあった」。玉虫色だ。しかしこの玉虫色は、対立の一方が議長であれば出せない。そして「核兵器の使用や威嚇は認められない」と明記し、ロシアの拒絶を封じ、中国の同意を得た。

さて、東南アジアの地域大国であるインドネシアにとって、新冷戦には二面性がある。まず、域内に対立と分裂を持ち込ませてはならないという危機感。その一方で、対立する両者から漁夫の利を得ることができるという期待感。

例えばインドネシアは、ロシアからの原油輸入を検討している一方で今回、会議を前後してアメリカから7億ドルのインフラ整備支援をゲット、日本から5億ドルの脱炭素融資をゲット、中国主導の高速鉄道を習近平氏と視察した。さらにG20による途上国のコロナ対策支援「パンデミック基金」を創設して14億ドルを調達した。

ジョコ氏は、“新第三世界”外交がビジネスとしても成功する可能性を示した。

影の主役インド

これまで国際会議の主役はゼレンスキー氏のオンライン演説だった。しかし今回、そのアグレッシブな論調は会議の基調とならなかったようだ。代わって来年議長国であるインドの主張が全体の基調を形成した。

「今は戦争の時代であってはならない」、今年9月にインドのモディ首相がプーチン氏との首脳会談で伝えた言葉だ。モディ氏は、この言葉をG20サミット首脳宣言に入れるよう動いた。これが「共鳴をもたらし、ギャップを埋めた」とインド高官は語ったという。たしかに平板なようで、しかし異論の余地なきメッセージだ。

インドは歴史的にロシアと親密な関係にある。兵器も原油もロシアに依存し、その依存率は近年さらに高まっている。だから対ロ制裁に加わっていない。しかし「インド太平洋戦略」の要諦としてQUAD(クワッド;日米豪印)枠組みには参加している。

まだアメリカもEUも、面と向かってゼレンスキー氏に「停戦」を呼びかけることをためらっている。そうしたなかでモディ氏は「停戦と外交の道に戻る道を探さなければならない」と言明する。「非同盟」だからこそ、誰にも遠慮する必要がない。

興味深かったのはモディ氏が、身動きがとれなくなった国連を例に挙げ、「世界はG20により大きな期待を寄せている」と強調したという記事だ(11月17日付日本経済新聞)。深読みすれば「国連よりG20に期待」と受けとることもできる。たしかに国連は第二次世界大戦の戦勝国が仕切る枠組みで、国連安全保障理事会は冷戦を前提とした大国の利害調整機関だった。それが「新冷戦」でまったく機能しなくなった。

G20サミットにあって国連安保理にないもの、それは地域大国として成長した「新興国」であり、そのリーダーシップは事実上の「主要国」としての役割を果たしうるということなのだろう。

“新第三世界”外交の始まり

世界は複雑で多様な相互依存関係だ。「米中新冷戦」だとか「民主主義と権威主義の戦い」だとか、単純化した二元論を軸にして語れるものではないだろう。もちろん「自国第一主義」などは、自国の利益ですらない。同じく「反米」も「反中」もまた「冷戦思考」であり、それが国際社会で広く共感を得るとは思えない。

専門家たちもメディアも、今回のG20に対する評価は手厳しい。インフレ、利上げ、景気後退、途上国債務についての具体的取り組みについて成果がなかったからだ。しかしその国際経済危機は、国際政治危機を背景にしている。つまり、国際協調の危機なのだ。バリ島G20サミットは、“新第三世界”外交の始まりとして現代国際政治史のなかで記憶されるようになるのではないだろうかと、ぼくの素人目にはそう映るのだ。

日誌資料

-

11/11

- ・米消費者物価7.7%上昇 10月、市場予想下回る 円急伸一時141円台

- NY株、1201ドル上昇 利上げ減速期待

- ・Z世代、想定外の混戦呼ぶ トランプ系の勝敗左右 24年大統領選へ存在感

- ・中絶規制、保守州も「NO」 住民投票、ケンタッキー州など4州で

- ・企業物価9.1%上昇 10月、電力・ガス中心に転嫁

-

11/12

- ・ユーロ圏成長0.3%に下げ 来年見通し、資源高背景に

- ・ウクライナ、ヘルソン奪還 ロシアは撤退完了を発表

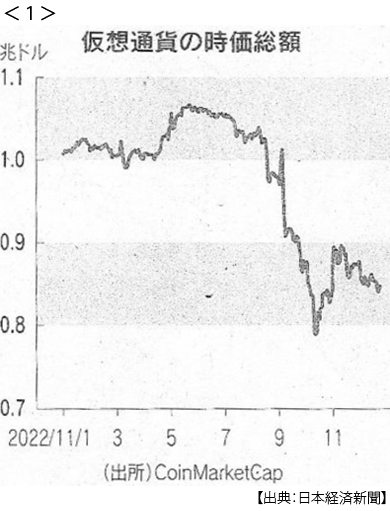

- ・仮想通貨FTX破産申請 預かり金2.2兆円か 仮想通貨で過去最大 <1>

- 顧客数100万人超す 引き出し停止の顧客も

-

11/13

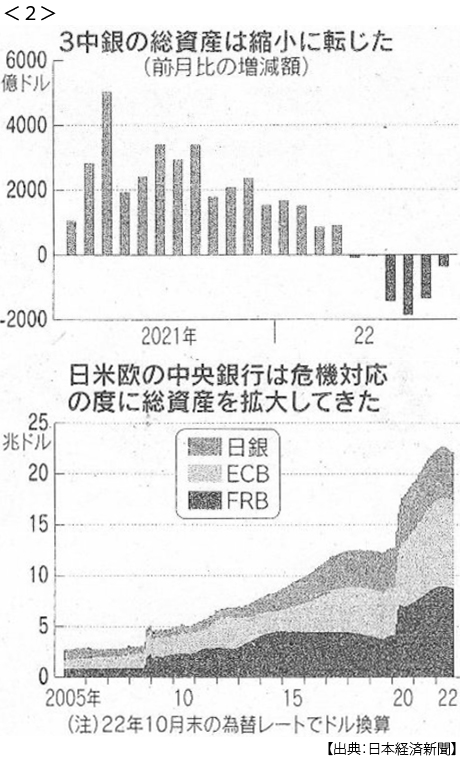

- ・世界の中銀、資産圧縮難路 6ヶ月連続減、米欧の金利急変動 金融正常化波乱含み <2>

-

11/14

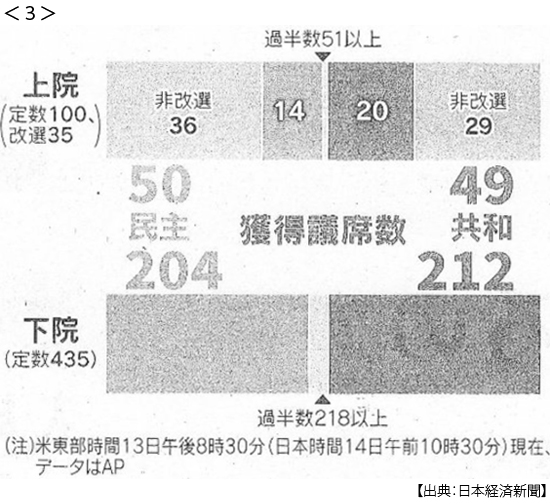

- ・米上院、民主が多数派維持 中間選挙 共和上院の激戦州で連敗 <3>

- トランプ氏に遠心力も 民主は無党派層取り込む

- ・首相、中国を名指し批判 東アジア首脳会議「東シナ海、主権侵害」

- ・日韓首脳、3年ぶりに会談 元徴用工問題「早期に解決」

-

11/15

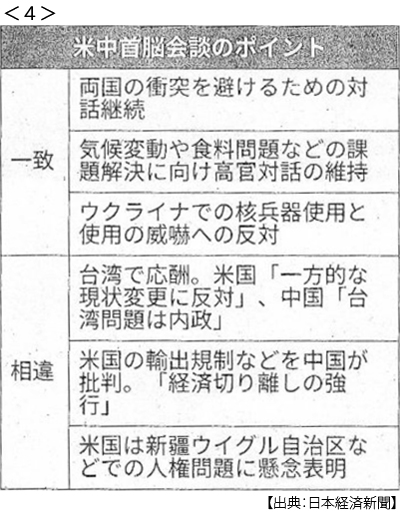

- ・米中首脳会談、衝突回避へ対話継続 台湾問題では応酬 <4>

- 米、アジア安保関与に動く 連続会談、日韓首脳を橋渡し 抑止力向上へ連携

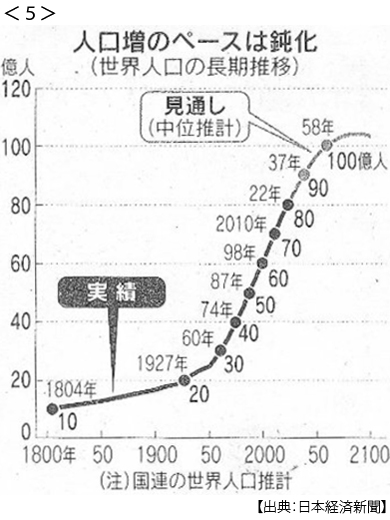

- ・世界人口、80億人に 国連推計 鈍る増加率、成長に試練 <5>

- ・GDP年率1.2%減 7~9月 4期ぶりマイナス 個人消費伸び悩み

- ・米利上げ幅縮小示唆 FRB副議長「まもなく適正に」

-

11/16

- ・ポーランド、ミサイル着弾 2人死亡 ロシアは攻撃否定 ウクライナの迎撃か

- ・ユーロ圏344億ユーロ(約5兆円)赤字 9月貿易収支 資源高響く

-

11/17

- ・トランプ氏、逆風下の出馬表明 24年大統領選 中間選挙、共和苦戦で焦り

- ・英消費者物価11.1%上昇 10月、幅広い品目で 41年ぶり伸び

- ・G20協調 新興国が促す 首脳宣言採択「核使用を認めず」 米中対立に翻弄

- ロシア、孤立感浮き彫り プーチン氏不在 G7,求心力欠く

- ・米金利上昇に一服感 10年債一時3.75%、1ヶ月ぶり低水準

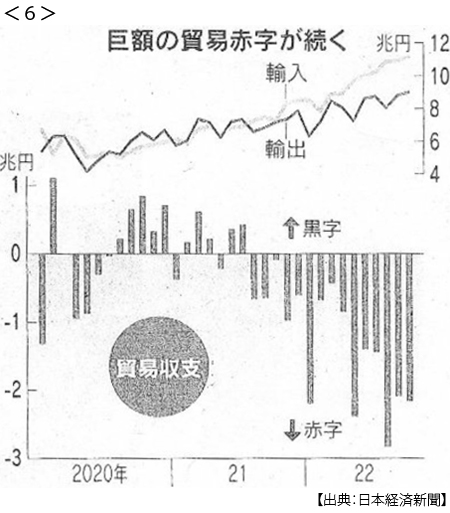

- ・日本の貿易赤字2.1兆円 10月で最大 円安・資源高で <6>

- ・ロシアGDP4.0%減 7~9月 対ロ制裁響く