今週のポイント解説 11/15~11/21

会わないより会ったほうが良かったサンフランシスコ

APEC(アジア太平洋経済協力会議)

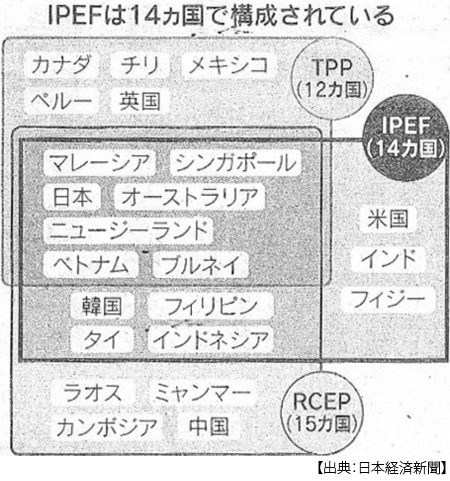

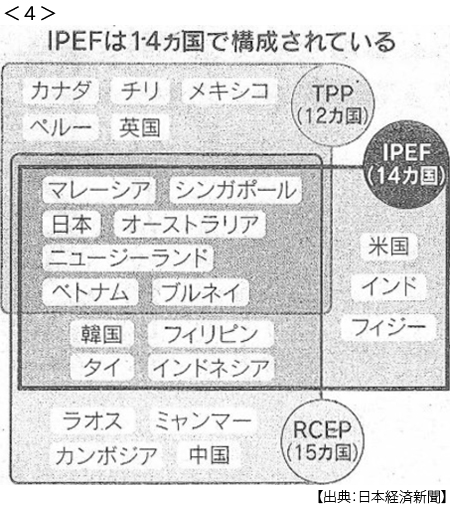

APEC首脳会議(加盟21ヵ国)がサンフランシスコで11月17日に開催されました。今APECそのものについて別に何か話をするような内容はありません。TPPを一方的に離脱したアメリカが議長国で、米中対立のなかで、しかもAPEC開催前には中国を抜いた枠組みとして昨年アメリカが立ち上げたIPEF(インド太平洋経済枠組み、加盟14ヵ国)を設定しているのです。まとまるはずがありません。案の定、首脳宣言に何ひとつとして目新しいものはなく、それどころか、それとは別にインドネシア、ブルネイ、マレーシアが独自に「パレスチナの即時停戦」を求める共同声明を公表したくらいですから。

当面、このAPECとかましてやIPEFに何か期待することはできないということが分かっただけのことだと思います。でもじつは一方で、今回のAPECにはとても大切な意義があったのです。というのは、この時期、サンフランシスコでAPEC首脳会議が開催されたおかげで、会わないより会ったほうが良かった人たちが。会えたからです。

米中首脳会談実現

米中首脳会談を前にして、バイデンさんは「米中関係を正常に戻す」と意気込んで、そのくせ4時間にわたる会談が終わると「(習氏は)独裁者だ」とくさしました。一見矛盾しているようで、じつはこれこそが今回の会談の成果なんだなあと思いました。

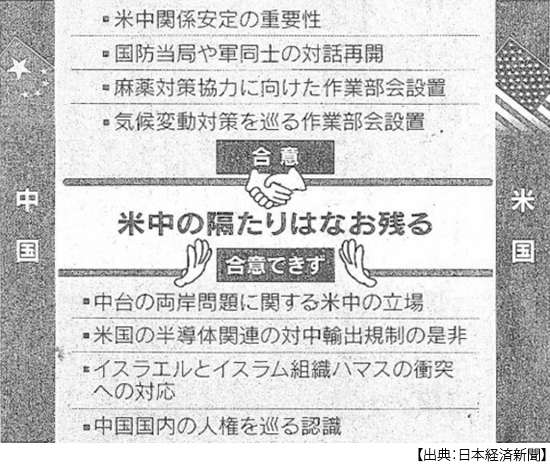

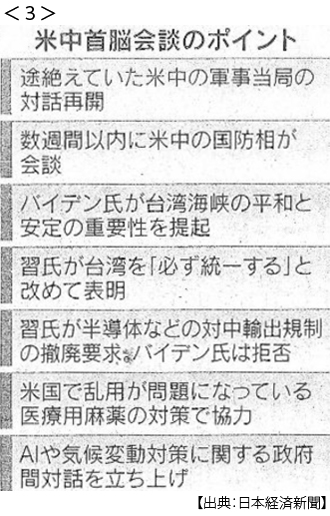

これからバイデンさんは、遠慮なく習近平さんをディスることでしょう。大統領選挙まで1年を切りました。外交論戦は熱を帯びていきますが、ウクライナ支援もパレスチナ問題も世論が分かれています。唯一と言ってよいほど中国に対する批判だけは、マッチョであればマッチョであるほど世間受けします。一方中国も、来年1月の台湾総統選に向けてかつてないほどに軍事的威圧をかけてくるでしょう。そうすると想定される最大の、そしてリアルなリスクは、米中の偶発的な軍事衝突なのです。

なにかあったときに、相手の意図、本気度が測りかねないと過剰な反応を生みます。ですからそのとき互いに「ごめんね、ちょっとやり過ぎた」とか、「本気じゃないから」とか、すぐに、トップレベルで意思疎通できるようにしておきたいものです。

こうした関係が、昨年8月のペロシ下院議長(当時)の台湾訪問を契機に絶たれていました。ことし2月にアメリカ上空に飛来した気球をアメリカ軍が撃墜したときも、連絡手段がなかったことが明らかになっています。危ないですよね。これは中国側も同じです。じつは中国の国防相はアメリカから制裁対象に指定されていました。中国はこれを解除しないと軍高官協議に応じることができないとしていました。それが10月24日、その国防相を解任しています。中国のほうからトゲを抜いてくれたわけです。

お互い、どうしても年内に会って、連絡先を交換しておく必要があったわけです。

米中双方のメンツを立てる

対立は激化させたくない、でも譲歩はできない。かといって成果は欲しい。そのひとつが合成麻薬「フェンタニル」規制の協力でしょう。これはモルヒネの50倍以上の効果があるとされ、メキシコの麻薬組織が中国で原料を買って製造しアメリカに密輸しているということです。アメリカではその過剰摂取で年間7万人が死亡しているそうです。米中が、その規制について歩み寄れてよかったですね。

ところで、経済関係はどうなのでしょう。バイデンさんは中国に対する半導体輸出規制は止めないと断言しました。中国も報復としてレアアースなどの輸出規制に乗り出しています。平行線ですね。でも、どうでしょう。

ぼくがずっと気になっていたのが、イエレン米財務長官の存在感です。イエレンさんは7月に訪中し4日間滞在しました。そして「米中の互恵関係は可能」だと記者会見で自信満々に話しています。今回サンフランシスコでも、首脳会談に先立ってイエレンさんは中国の経済担当副首相である何さんと会談し、習近平さんがアメリカの空港に着いたときもイエレンさんが出迎え、首脳会談の席ではバイデンさんの隣にイエレンさんが座っていました。

アメリカの粘着質の強いインフレを抑えて景気を持続させるためには、中国に対する制裁関税を引き下げたいところでしょうし、イエレンさんはそれが有効だと言明しています。中国は中国で、外国からの投資が今年初めてマイナスになって苦しんでいます。

首脳会談の後、バイデンさんと習近平さんは一緒に晩ご飯を食べませんでした。仲良く飲み食いするわけにもいかないのでしょう。その代わりでもないでしょうが、その日の夕食会は習近平さんを囲んで、アップルやクアルコム、ファイザー、ボーイング、ナイキといったアメリカの主要企業の首脳がおもてなしをしました。習近平さんは席上、パンダをカリフォルニアの動物園に貸してあげると言って、スタンディングオベーションを受けたといいます。なんのこっちゃ、ではありません。こんなことでビジネスは始まったりするのです。

そして米中首脳会談実現で態度が緩みだしたのは、アメリカ企業だけではありません。

日中首脳会談

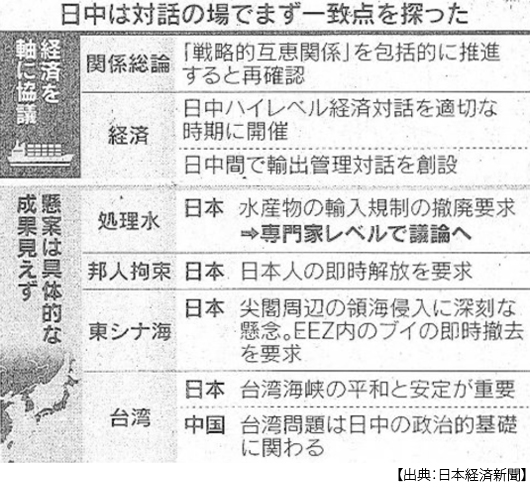

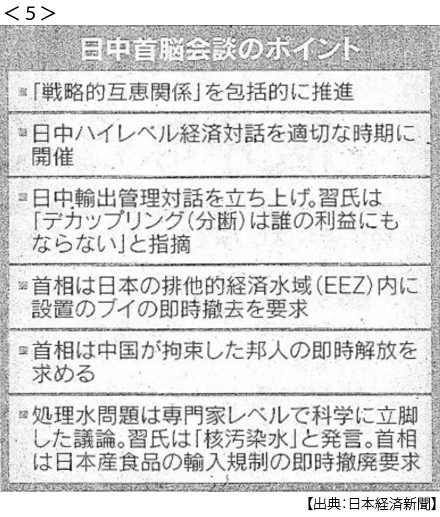

今、岸田さんが訪中するわけにも、習近平さんが訪日するはずもありません。会うなら、サンフランシスコしかありませんでした。会わないより会ったほうがマシくらいに思っていましたが、ささやかながら「良かったかも」と感じたことがありました。それが懐かしの「戦略的互恵」という用語が復活したことでした。2006年にこの用語のもとに合意したのは、日中間のハイレベル(大臣級)閣僚による協議の枠組みです。歴史認識や領土問題といったことは首脳間でなければなかなか話し合えません。だからそれ以外の「実利」に関することは、農業、商業、産業など各分野で個別に協議しましょうというものでしたが、2019年を最後に設定もされないままでした。

たしかに中国側は「習1強」で、あれもこれも習近平さんが決めるようになっていますが、たとえ決めなくても、事務的な話し合いの積み重ねは大切です。そうすることでやっと原発「処理水」の問題も、専門家協議を持つことができるようになりました。

日韓首脳も会いました

日韓では、公式な首脳会談という形ではなく、スタンフォード大学の討論会に一緒に参加して会いました。ここでも、本当にささやかですが、良かったなと思える成果がありました。それは、脱炭素燃料としての水素やアンモニアの供給網を日韓で構築して、それらを低価格で安定して調達できるようにしようと、日韓両首脳が共に提唱したのです。日韓ともにエネルギー多消費型産業に特化しながら、エネルギーの対外依存度が高く、脱炭素政策も投資も欧米と比べれば遅れています。

11月11日付日本経済新聞によれば、日韓の企業が第三国でも生産して調達する計画を中東やインドにも広げていくつもりだということです。また両国は、量子技術に関する研究機関の連携についても覚書締結を明らかにしました。留学生の奨学金制度の充実にも協力するそうです。地味に見えるかも知れませんが、こうした日韓の経済連携は、東アジア全体で共有される可能性が高いというのがぼくの考えです。

日韓が主導して、アメリカが介在しない分野で、東アジア連携のひな形を構築する準備を進めておくことは、とても大切だと思います。

日中韓外相会議

韓国釜山で11月26日、4年ぶりに日中韓3国の外相会合が開かれ、「なるべく早期に日中韓首脳会談を開催する」ための作業を加速することが確認されました。

領土問題、歴史認識問題、たしかに大切な問題ですが、それが解決しなければ何も協力できないとなれば、それどころか相手が困ることをやり合っていたら、それは新たな「愚かしい歴史」を繰り返すことにもなりかねません。ましてやウクライナ戦争によって地域だけでなく世界的に分断と対立が深まっています。加えて1年後のアメリカ大統領選挙の結果いかんでは、どんなちゃぶ台返しがあるかわからないのです。

こうして今回サンフランシスコでは、ささやかですが、地味かもしれませんが、地域の安全と共同実利について持続的・事務的に協議する方向が少し前進しました。思えばそれもこれも、アメリカと中国のトップが話し合う機会がなければどうだったでしょう。

見通しが良いわけではありません。なんといってもサンフランシスコと言えば霧ですから。でもぼくは、会わないより会ったほうが良かったサンフランシスコ、だったと思います。

日誌資料

-

11/15

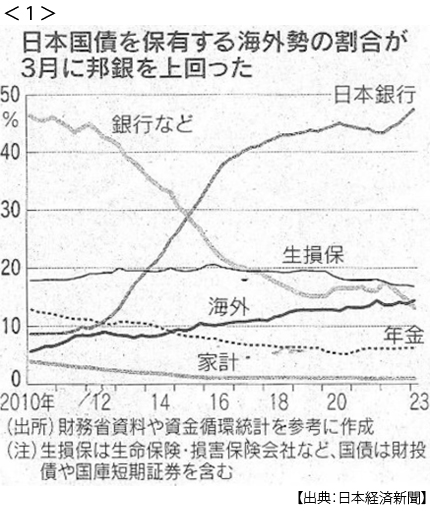

- ・日本国債の保有 海外勢、邦銀超え 3月末14.5% 日銀・生保に次ぐ3位に <1>

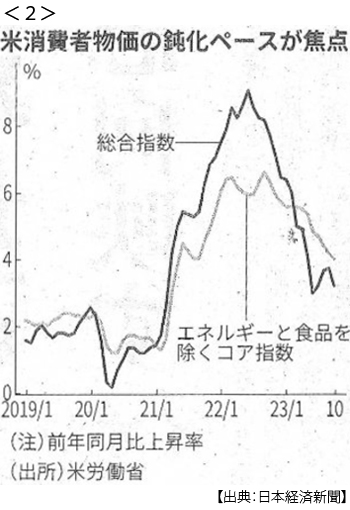

- ・米消費者物価10月3.2%上昇 市場予想下回る 追加利上げ観測後退 <2>

- ・イスラエル軍 ガザ最大の病院(シファ)で「作戦」 ハマスに投降求める

- ・GDP年率2.1%減 7~9月実質 3四半期ぶりマイナス 個人消費落ち込む

-

11/16

- ・緩む米物価高、金利低下 利上げ観測ほぼゼロに ドル全面安、円150円台

- ・米小売売上高7ヶ月ぶり減 10月0.1% 消費先行きに不透明感

- ・米卸売物価、10月0.5%低下 市場予測から一転 ガソリン急落響く

- ・米中、軍事対話再開で合意 首脳会談 偶発的な衝突防ぐ <3>

- 危うい協調、主張は譲らず 米、輸出規制「続ける」 中国、台湾問題「最も敏感」

- バイデン氏「米中関係、正常に戻す」、「習氏は独裁者」

- ・IPEF(インド太平洋経済枠組み)「合意」同床異夢 <4>

- 内向く米 実利の東南ア 貿易に溝、対中結束遠く

- ・訪日客、コロナ前超え 10月251万人、韓国や台湾など回復 中国は35%止まり

- ・国連安保理、ガザ「戦闘休止」要請 決議案、5回目で採決 米は棄権

-

11/17

- ・米企業、習氏を「歓迎」 アップルやクアルコム首脳、夕食会出席

- ・NY原油4ヶ月ぶり安値 先物72.9ドル 米で需要減観測

- ・10月対米輸出額最高 自動車伸び 中国向けは低調

-

11/18

- ・日中首脳、対立抱え利益追求 戦略的互恵」を再確認 懸案解決、道筋見えず<5>

- 鉱物輸出で枠組み 処理水は専門家協議

- ・習氏、経済分断けん制 APEC演説 米の規制念頭「開放堅持を」

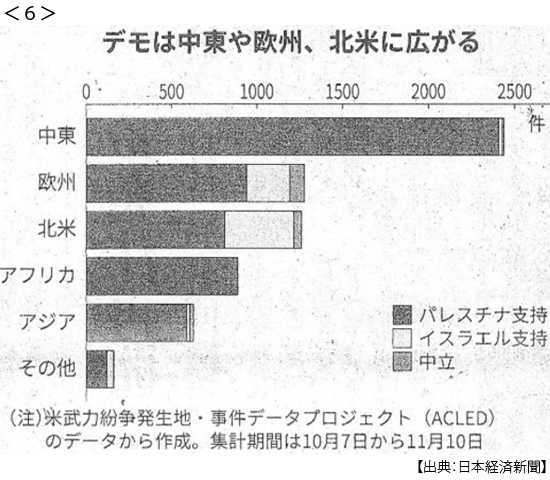

- ・ガザ衝突、世界でデモ拡大 8割「パレスチナ支持」 <6>

- ・日韓で脱炭素燃料調達 両首脳表明 水素やアンモニア供給網創設 量子技術でも

- ・OPECプラス追加減産検討か ガザ侵攻に反発

-

11/19

- ・米消費、減速感強まる ウォルマートなど販売鈍化 余剰貯蓄の効果息切れ

- 耐久財や高額品不振 レジャーにも弱さ 低所得層、支出削減の動き

- ・APEC インドネシアなど独自声明 中東・ウクライナで溝深く

-

11/20

- ・日経平均バブル後高値 一時3万3800円台 米利上げ停止を好感

-

11/21

- ・アルゼンチン大統領にミレイ氏右派政権、米と関係改善へ 中銀廃止やドル化公約