今週のポイント解説 09/27~10/03

アメリカ議会の混乱と長期金利

長期金利は市場価格

前回は、FRBも日銀も金利の現状維持を決め日米金利差は変わらないのに、金利差を材料にした円安が加速したところで終わりました。この円安の最大材料は、アメリカの長期金利が急騰して日米の長期金利の差が大きくなったことでした。

金利の短期・長期は、返済期間が1年未満かそれ以上かで分けます。短期金利は中央銀行の金融政策の影響を直接的に受けます。文字通り政策的な金利です。一方、長期金利は需要と供給で決定する市場価格です(これを政策的にコントロールしようとしたのがアベノミクスです⇒ポイント解説№357「日銀政策修正」参照)。

長期金利の指標となるのが10年物国債、償還期間10年の国債の利回りです。国債は政府の借金ですから、通常おカネを借りるときには利子が発生します。財務省が国債を民間金融機関に買ってもらうときには、発行時の利子を入札で決めます。入札で決まる時点で、これは市場価格ですよね。このとき政策金利より利子が低いことはあまり考えられません。買ってもらえないからです。ここで長期金利は政策金利より高くなることがわかります。ですから中央銀行が利上げをして短期金利が上がれば、長期金利も上がるのが自然なことです。

さて、国債を購入した民間金融機関は市場でこれを売買します。ですから国債価格は需要と供給で決定される市場価格です。国債は期日が来れば額面で償還されますから、市場で国債価格が下がればそのぶん利回りは高く、国債価格が上がれば利回りは低くなります。つまり国債価格と流通利回り(長期金利)は反比例することになります。

また長期金利は、償還期日までの10年物国債ならば10年後の経済見通しを反映します。その頃の実質経済成長率や物価上昇率、つまり景気動向ですね。ですから長期金利は「経済の体温計」と呼ばれるのです。

一方で、国債利回りは借金の利子ですから、借り手(政府)の信用で高くなったり低くなったりします。長期になればなるほど、その傾向が強まります。ですから放漫な財政支出で赤字が膨張したり、債務の管理(返済の見通し)がいい加減だと見られれば、それは貸し手にとってリスクですから金利は高くなります。

それでは今、アメリカの長期金利が高くなっている理由を考えましょう。

FRBの利上げ見通し

FRBはインフレを抑えたいから利上げをしています。でも利上げをやり過ぎると景気を冷やします。アメリカのインフレの原因は、旺盛は消費、労働市場の逼迫(人手不足)そしてエネルギー価格の高騰です。

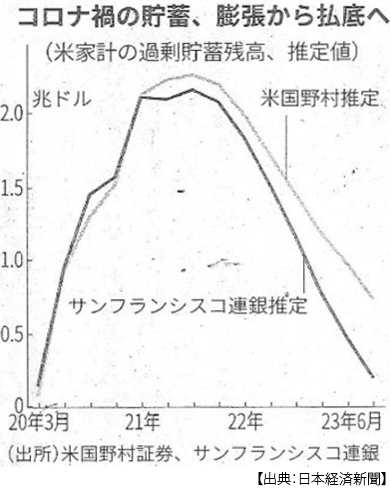

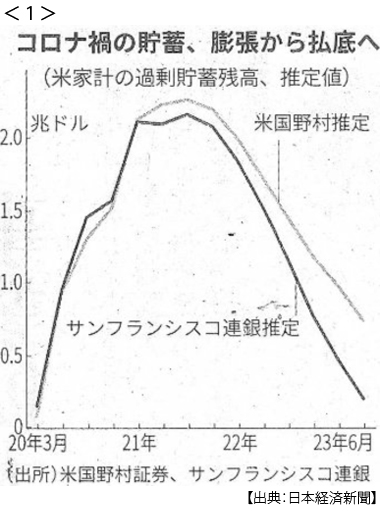

前回授業で学んだ「週間国際経済2023」(29)で見たように、9月28日付「米個人消費3つの試練」で、コロナ禍の行動制限と給付金で強制的に(消費をしたいけどできないという意味で)増えた貯蓄がそろそろ底をつく(コロナ前の水準に戻る)と見られています。この過剰貯蓄が消費を刺激していたのですから、そろそろ落ち着くかもしれません。次に学生ローン。バイデン政権は学生ローンの返済猶予をしていましたが、その猶予期間が終わります。10月からこの返済が再開されますから、消費に影響が出るでしょう。そしてガソリン価格の上昇です。通勤通学のガソリン代が高くなれば、そのぶん他の消費を節約するでしょう。

一方、アメリカでは新築住宅の販売が8月、前年同期比で8.7%減少しました。アメリカでは住宅販売は重要な景気先行指標です。関連需要(建築資材はもちろん家電も日用品や家具も)が多いですからね。これはローン金利が高くて購買意欲を冷やしているからです。

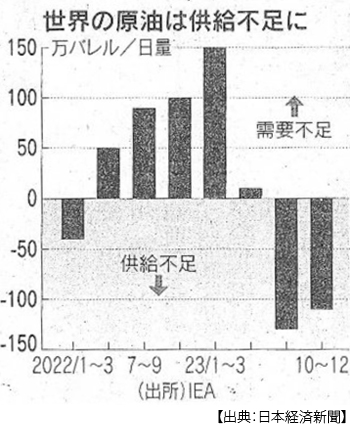

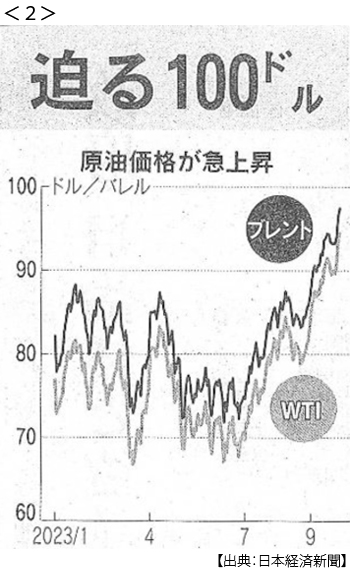

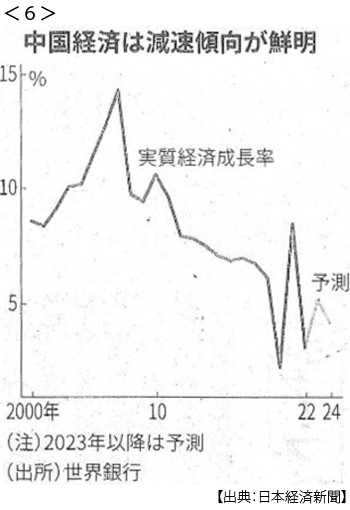

こうしてみると、FRBが金利を据え置くのも理解できます。インフレが落ち着きそうで景気が腰折れする心配がリアルになってきたからです。ところが想定外の材料が出てきました。原油価格の高騰です。市場予測に反してサウジアラビアが石油減産を年末まで継続すると発表しました。そしてこれも予想に反して経済が停滞していた中国の石油消費が増えているのです。予想より供給が減って、予想より需要が増えたのですから価格は上がります。

また、全米で広がる労働組合のストもインフレ要因です。ハリウッドに始まり、ビッグ3自動車、そしてラスベガスのカジノ、看護師など医療従事者にもストは広がっています。モノ・サービスの供給が小さくなることも、大幅な賃上げも、物価上昇圧力になります。

アメリカ議会の混乱と長期金利急騰

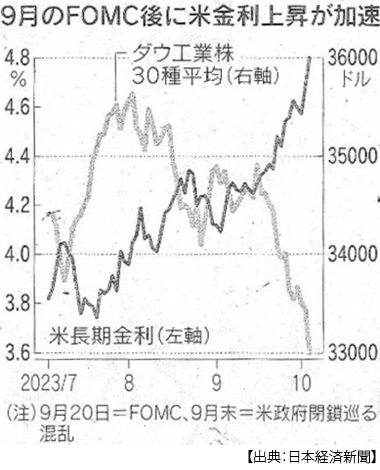

するとFRBはまだ利上げを追加するかも知れない、追加しなくても現状の高金利状態が長く続くかも知れない。そうした市場の警戒感が、政策金利より高い長期金利に上昇圧力となったのです。それだけではありません。アメリカ議会のとんでもない混乱ぶりです。

財政の管理、つまり税の集め方と使い方を決めるのは議会の予算編成です。バイデン政権は民主党政権です。しかし昨年の中間選挙で下院は野党の共和党が過半数を取りました(共和党221議席、民主党212議席)。そのため予算編成を巡る駆け引きが来年の大統領選挙に向けて激しくなっています(大統領選挙と同時に下院は全議席改選です)。

まず議会が揉めたのが債務上限問題です(⇒ポイント解説№358「米国債格下げはアメリカ民主主義の格付け」参照)。そして今、問題になっているのが「つなぎ予算」です。アメリカの会計年度は10月1日から始まります。その年度予算が決まるまで、つなぎ予算が必要です。

これが大混乱となっています。野党の共和党もつなぎ予算が決まらなければたいへんなことになることは分かっています。予算がなくなれば政府機関は閉鎖されることになりますから、ある程度の修正をして妥協するのがふつうです。しかし共和党内には「保守強硬派」とされる議員が20数名いて、かれらは「フリーダム・コーカス(自由議連)」と呼ばれていますが、選挙の時にトランプ支持を明確にしたいわばトランプ派です。かれらは民主党が必要とする予算をほとんどすべて拒否しています。

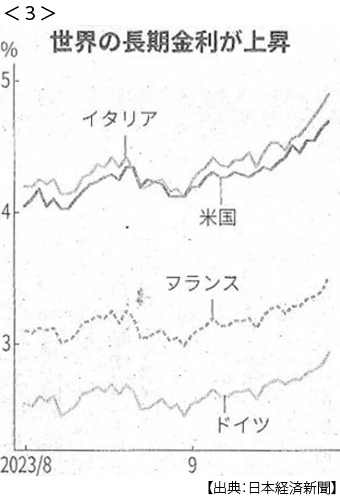

こうした議会混乱とFRBの金融引締め(高金利維持)長期化観測によって、市場では長期金利が上昇(国債価格は下落)し、9月には月間で0.5%上昇しました。

9月30日、予算失効まで残り1時間になって、およそ1ヶ月半のつなぎ予算が成立しました。共和党に譲歩してウクライナ支援は削られました。でも強硬派が強く求めていた国境の警備強化策も外されました。この「綱渡りの妥協」(10月2日付日本経済新聞)を成立させたのは、共和党から選出されたマッカーシー下院議長です。

これに対して共和党の保守強硬派は、なんと身内のマッカーシー下院議長の議長解任の動議を提出し、それが可決されてしまったのです。このことは次回の週間国際経済2023で扱いますが、こんなことはアメリカ議会史上初めてのことです。

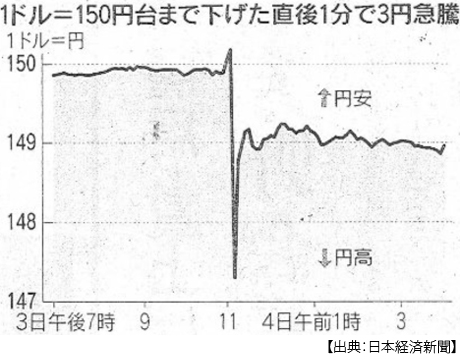

10月3日の授業でぼくが「今日あたり150円になりますね」と言ったのは、この議長解任のニュースはまだ知りませんでしたし予想もしていませんでしたが、こうした議会の混乱が収拾の見通しがなく、それが長期金利上昇となり、円安に繋がると考えたからです(ただし日銀・財務省が市場でドル売り円買いをする=政策的為替介入を警戒して150円よりは円安にならないことも予想されていましたから、150円なのです)。

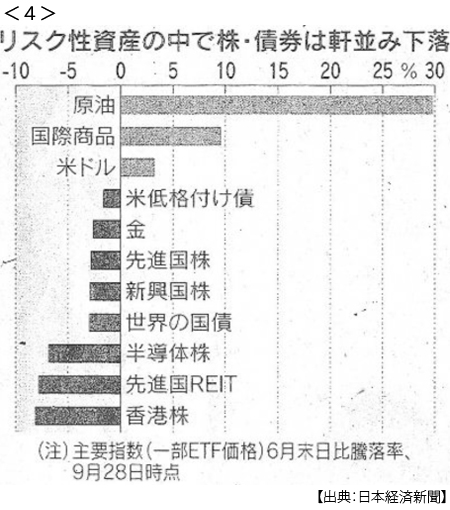

しかし、こんな状態でアメリカ議会は来会計年度予算を編成できるのでしょうか。世界市場が動揺し、世界同時株安になりました(金利上昇は株安の材料です)。アメリカの長期金利は5%直前、16年ぶりの高さです。

そこに中東パレスチナでハマスのイスラエル攻撃と、対するイスラエルの報復攻撃のニュースが飛び込んできました。これは「まさか」の事態です、まさかだからハマスの攻撃は可能だったのです。これをどのように市場が評価するのか。それは金利、株価、石油価格と世界経済の主要指標に現れます。もちろんそれは利己的な損得の現れに過ぎませんが、それも国際世論であって、それが国際経済を動かし、悲しいことにそれが国際政治を動かす材料にもなるのです。

日誌資料

-

09/27

- ・アマゾン、米FTC(連邦取引委員会)が提訴 通販、独禁法違反疑い

- 「出店業者に高額手数料」 広告料などの支払いも含めて費用総額が総収入の50%近くに

- ・トランプ氏、金融詐欺認定 NY州裁判所

-

09/28

- ・米個人消費3つの試練 過剰貯蓄減 学生ローン ガソリン高 <1>

- ・米住宅販売振るわず 新築8月8.7%減少 高金利、購買意欲冷え込み

- ・米激戦州ミシガン、労組票で火花 トランプ氏訪問「労働者守る」対バイデン氏鮮明

- 大減税を実現させる テレビ討論会は欠席も共和党内で支持率独走続く

-

09/29

- ・迫る100ドル 原油急騰、2つの想定外 減産延長、中国の需要増 <2>

- 世界インフレ再燃懸念

- ・中国EV化 淘汰の波 三菱自は清算撤退へ、東南ア集中 価格競争にメーカー苦慮

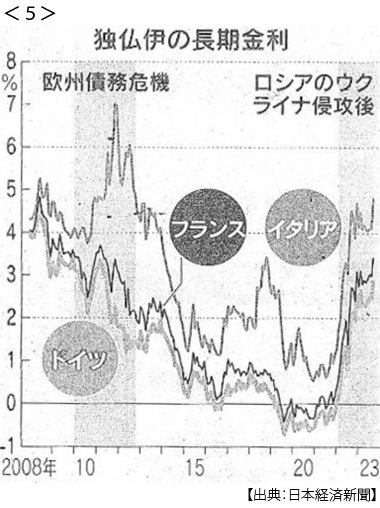

- ・世界で金利上昇の波 米、金融引締め警戒 欧、財政赤字懸念受け <3>

-

09/30

- ・世界の株・債券に警戒感 7~9月、1年ぶり同時に下落 <4>

- 景気低迷下の物価高を懸念 低リスク資産にマネー

- ・ベトナム経済、強さ欠く 7~9月5%成長 製造業の回復鈍く

- ・イタリア財政赤字拡大 欧州、金利軒並み上昇 <5>

- ・米自動車スト 新たに7,000人 「ビッグ3」組合員の2割弱に

- ・米長期金利、9月0.5%上昇 1年ぶり上げ幅 政府閉鎖リスクも重荷

- ・米消費支出物価3.5%上昇 8月、コア指数(エネルギーと食品除く)は伸び鈍く

- ・「独裁者に宣誓しない」米軍制服組トップ トランプ氏念頭か

-

10/01

- ・ロシア国防費7割増 来年度予算案 今秋には13万人徴兵

-

10/02

- ・米政府閉鎖、来月まで回避 つなぎ予算、土壇場で成立 ウクライナ支援含まず

- 下院議長が変心 身内の共和党強硬派切り捨て 米長期金利、上昇一服か

- ・米韓同盟70年 増す重要性 韓国で不信感情強く「いざという時守ってくれるか」

-

10/03

- ・中国、来年4.4%成長 世銀予測、0.4ポイント下げ 不動産依存に転機 <6>

- ・10年債 表面利率0.8%に 財務省0.4%引上げ 10年ぶり高水準

- ・円続落、一時149円88銭

- ・インドネシア高速鉄道開業 中国「一帯一路」建設主導 経済効果拡大、延伸論も

- 中国協力誤算続き 資金負担が発生 政府保証余儀なく