今週のポイント解説 10/04~10/10

パレスチナ問題、アメリカの内政と外交

アメリカの内政問題としてのイスラエル支持

「アラブは票にならない」。1948年のイスラエル建国を巡る意見対立の中、当時のトルーマン米大統領がこう語ったという有名なエピソードがあります。たしかに第1次世界大戦を前後して多くのユダヤ人がアメリカに移住してきました。第2次世界大戦後にはユダヤ系アメリカ人はすでに、その人口数のみならず、アメリカ社会に大きな発言力を持っていました。アメリカ政治にとって、それが民主党だろうと共和党だろうと、イスラエル支持が固く変わらなかったのは、それが内政問題だったからです。

さてイスラエル建国直後から、エジプトなどアラブ諸国はこれに激しく反発し、イスラエルと戦争になりました(中東戦争)。イスラエルが国を作ろうとしたその土地に住んでいた圧倒的多数はパレスチナ人、つまりアラブ人であり、かれらは土地を追われて難民となっていったからです。

アメリカは莫大な軍事援助をイスラエルに供与し、イスラエルは国連総会が採決した分割案の範囲を超えて支配領域を拡大していきます。難民は増え続け、生き延びることも困難な状況に追いやられ、国際的なイスラエル非難が高まります。それでもアメリカのイスラエル支持はむしろ強まっていきます。それはアメリカの内政問題だったからです。

オイルショックと中東和平

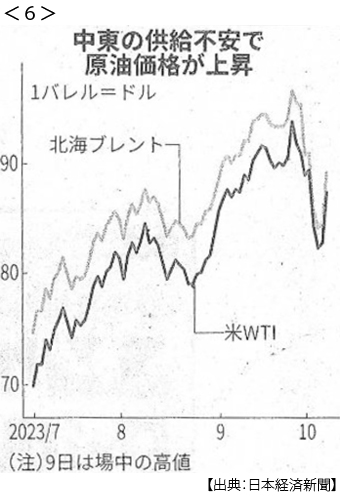

パレスチナ問題がアメリカにとって外交問題になった転機は、オイルショックでした。アラブ諸国の多くは産油国で、1960年にはOPEC(石油輸出国機構)を結成し、それまで中東の石油利権を独占していたアメリカの巨大石油資本に抵抗しはじめていました。そして1973年の第4次中東戦争が勃発すると、アラブ産油国はイスラエル支援国家に対して石油を売らないと決めたのです。そして原油価格を大幅に引上げました。

アメリカはイスラエル支持を変えませんが(内政問題だから)、西ヨーロッパも日本もアラブ支持にまわり、アメリカは国際的に孤立します。そこでアメリカはイスラエル支持を保ちながら、パレスチナ問題を外交問題としてとらえるようになります。それが中東和平です。

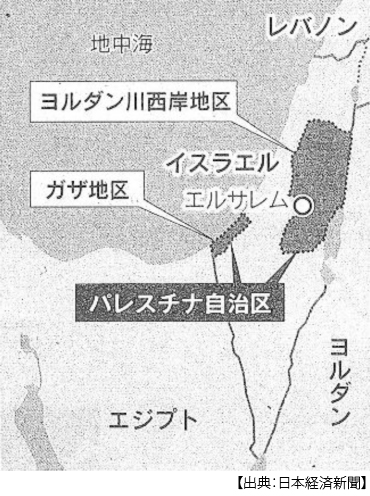

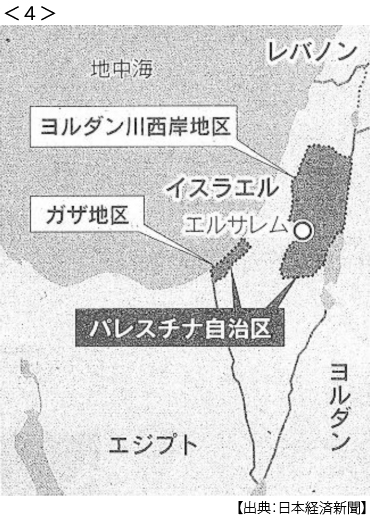

1993年に、ノルウェーの仲介によってイスラエルとパレスチナが互いに相手の存在を認め、パレスチナが暫定的にヨルダン川西岸とガザ地区で自治を始めるという合意がなされました。アメリカはこの合意の調印式をホワイトハウスで行うことで、あたかもアメリカが仲介者であったかのように振る舞います。とはいえ、アメリカもこれでパレスチナにおける「2国共存」が中東外交の基本となったのでした。

それでもイスラエルのパレスチナ自治区に対する入植(イスラエル人が勝手に住みだしてそこにイスラエル警察が介入する)が絶えません。これは国連決議違反であり、今アメリカがロシアや中国を批判している「力による現状変更」に他なりません。これに抵抗してガザ地区では、イスラエルの存在を認めないハマスなどが自治区の治安や食料配布、医療などに貢献することで支持を集めていきます。

イスラエルの強硬派とハマスなどイスラム勢力との武力衝突は繰り返され、ついにイスラエル強硬派はガザに侵攻し、占拠します。国際的非難を受けてイスラエル軍は撤退しましたが、ガザ周囲を10メートル近い壁で包囲し、検問所を設けて、パレスチナ人の移動も物資の搬入も厳しく管理するようになります。220万人のパレスチナ人がここに閉じ込められ、食糧も医療も絶望的に欠乏していきます。

アメリカはそれを、見て見ぬふりで済ませてきました。イスラエルの核保有も黙認します。2001年の同時多発テロを受けてアメリカはアフガニスタンとイラクに対テロ戦争を仕掛け、空爆と地上戦が20年以上続きました。そんなアメリカにとって、イスラエルがガザのイスラム勢力を封じ込めていることは都合が良かったのです。

トランプ政治

そんなアメリカが、臆面もなく一方的にイスラエルに肩入れするようになったのはトランプ政権からでした。トランプ氏が支持を集めたかったのは、ユダヤ人ではなくプロテスタントでした。アメリア国民の4人に1人が信仰しているのが福音派とよばれる保守的プロテスタントです。

2016年の大統領選挙でトランプ候補と争ったのがヒラリー・クリントン氏でした。彼女は女性の「産む権利」だとして人工妊娠中絶の合法性を主張していました。福音派にとって、それは許されないことなのです。そこで、離婚もしカジノも経営していて福音派に相手にされるはずもないトランプ候補は、敬虔な福音派であるペンス氏を副大統領に指名し、アメリカのイスラエル大使館をエルサレムに移転すると約束したのです。

エルサレムはユダヤ教、キリスト教、イスラム教それぞれの聖地が隣接しており、戦後どの国の領土にも属さないかたちで国連管理下に置かれていました。ですからアメリカも含め各国のイスラエル大使館はテルアビブに開設されていたのです。しかし福音派の信仰では、エルサレムはイスラエルのものでなくてはなりません。トランプ候補はここに目を付け、エルサレムへの大使館移転を公約し、そして実行したのです。

これがイスラエル強硬派を勢いづけたことは言うまでもありません。これまで以上に入植を拡大し、それに伴う暴力も頻発し、もちろん抵抗も激しくなっていきます。

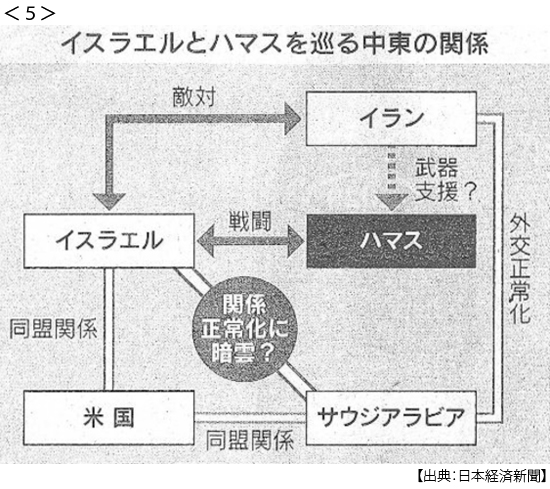

さらにトランプ政権は、自国第一主義からイラク駐留アメリカ軍の撤兵を決めます(実施したのはバイデン政権です)。するとアメリカは20年間におよぶ戦争で散々中東を荒らしておきながら去るわけですから、地域に力の空白が生まれます。それを補完するために、第一にイスラエルに対する軍事支援を強化します。第二に、イスラエルとアラブ諸国との国交正常化を仲介し始めます。2020年にはアラブ首長国連邦がイスラエルと国交を結びます。

しかし、ガザのパレスチナ人にとって、この動きは絶望的孤立です。それでもこうした政策方向はバイデン政権に引き継がれ、「アラブの盟主」サウジアラビアとイスラエルの国交正常化に乗り出します。

トランプ政権の頃には、すでにアメリカにとって中東の石油は戦略的な対象ではなくなっていました。シェール革命によってアメリカは世界最大の産油国となり石油輸出国になっていたのです。さらにバイデン政権は脱炭素が最重要政策となっていて、サウジアラビアにとっても脱エネルギー依存経済のためにイスラエルのハイテク技術は魅力的です。

こうした利害関係の再調整が、アメリカの中東和平となっていきます。するとパレスチナ問題はどうなるのでしょう。ガザ地区は封鎖されたまま、絶望的孤立感が深まっていきます。

揺れるバイデン政権

10月7日にハマスがイスラエルに対して数千発のミサイル攻撃とともに侵攻した、その1週間ほど前、ホワイトハウスの安全保障問題を担当するサリバン大統領補佐官は「今、中東は過去20年間で最も静かだ」と語ったといいます。イスラエルとサウジアラビアの国交正常化が目前に近づいていることへの自信からでしょう。

しかし10月10日、バイデン大統領はホワイトハウスでハマスのイスラエル攻撃に対して演説し、「イスラエルには反撃する権利と責務がある」と訴えたのです。「権利」はともかくとして「責務」とまで言い切ったのでした。反撃しない選択肢を封じたのです。

バイデン氏は、トランプ氏とは違って根っからのイスラエル支持者です(自身はカトリック信者です)。バイデン氏のイスラエル訪問は彼が上院議員に初選出されたばかりの1973年からこれまで10回以上におよぶと伝えられています。だからといって「反撃の責務」とまでなると、イスラエルの過剰な暴力を容認した、あるいはその背中を押したことになるでしょう。よほど狼狽したのか頭に血が上ったのか。

しかしその後、バイデン発言はいきなりトーンダウンしていきます。その背景はまた次回にでも観察することにしましょう。ここではひとつだけポイントとなるであろうユダヤ系アメリカ人について触れておくことにします。

アメリカのユダヤ人は750万人ほど、そのうち成人人口は580万人で全米の2.4%だそうです。そのうち70%は民主党支持者だという調査があります。かれらは総じて「リベラル」な政治的立場をとっています。そもそもイスラエルの建国のやり方に批判的な人たちも少なくありません。ましてや現イスラエル政府、ネタニヤフ首相と彼と連立政権を組む極右勢力には強い批判をしています。それはユダヤ系アメリカ人だけではありません、イスラエル市民もこの夏、ネタニヤフ政権の三権分立を侵すような「司法改革」に反対して数十万人のデモを繰り広げています。徴兵制のイスラエルで予備役が兵役を拒否するようになり、これをイスラエル軍が賛同する事態に発展していました。

はじめてパレスチナ問題を時事問題として向き合うのであろう学生のみなさん。パレスチナ問題を単純な二元論で語ることは避けて欲しいと思います。宗教対立だとか報復の連鎖だとか、非妥協的なイシューとして見えるかもしれません。たしかに「憎悪のパワー」は「寛容のパワー」よりはるかに強い傾向があることはわかります。しかし、政治が「憎悪のパワー」を支持基盤にしよとする企みを見過ごしてはいけないと思います。多くの憎悪はこの土地から生まれたものではなく、外から持ち込まれたものなのです。

共存のために最大限の寛容を保ち、声を上げているパレスチナ問題に関わる人々がたくさんいることを忘れないでください。そして最も強いパワーとは、「もう戦争はいやだ」、「暴力を繰り返すな」、「子供たちを守れ」という願いであるはずなのです。

日誌資料

-

10/04

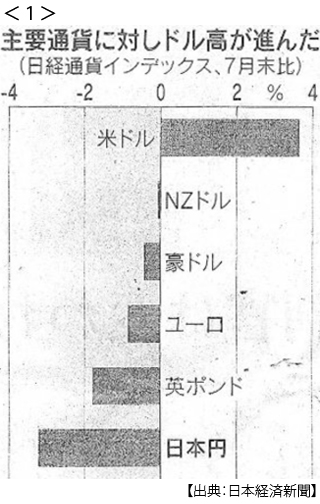

- ・円150円、1年ぶり安値 ドル独歩高 米にマネー集中 <1>

- ・世界のM&A急ブレーキ 4~9月、総額24%減 利上げでコスト増

- ・日経平均続落、ドル建てでも バフェット氏来日前水準に

- NY株続落、430ドル安 日経平均、一時650円超下げ

- ・トランプ氏、民事で出廷 法人資産の課題評価巡り 「魔女狩り」と反論

- ・米支援資金残り16億ドル 対ウクライナ 国防総省が追加要請

- ・米下院、初の議長解任 共和党保守強硬派が賛成 動議可決 つなぎ予算で混乱

- トランプ氏、共和党議員批判「なぜ内輪もめばかり」

- ・米求人、予測上回る961万件 8月、労働市場の逼迫続く

-

10/05

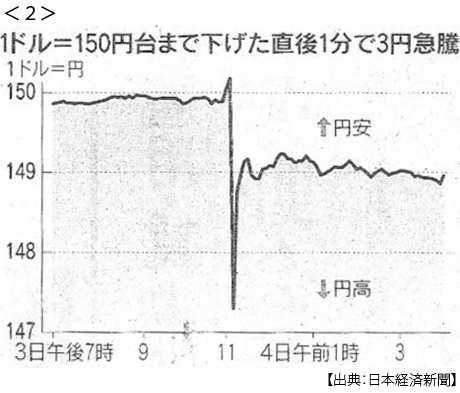

- ・米国債、マネー動揺の震源 日本財務官、緩やかな円安にも介入示唆 <2>

- ・米看護師ら7.5万人スト 医療で規模最大、賃上げ要求

-

10/06

- ・実質賃金8月2.5%減 17ヶ月連続マイナス 消費支出2.5%減、食品落ち込む

-

10/07

- ・ノーベル平和賞にイラン人権活動家モハンマディ氏 イランは非難

- ・米雇用33.6万人増 9月 市場予想(17万人)大幅に上回る 失業率は3.8%

- ・トランプ氏、米下院議長選で共和党保守強硬派を支持 影響拡大狙う

- ・EU拡大へ機構改革 首脳宣言 全会一致見直し議論 ウクライナ加盟焦点

- ・米自動車スト、拡大見送り GM、電池工場で譲歩

-

10/08

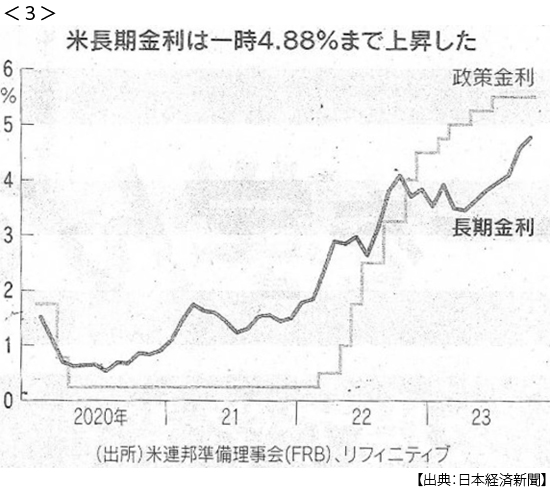

- ・米長期金利 迫る5% 雇用大幅増、利上げ長期化の見方 <3>

- 財政信認低下も背景 経済軟着陸に試練

- ・ハマス、ロケット弾数千発 イスラエル首相「戦争状態」ガザを報復空爆

-

10/09

- ・中東、止まらぬ暴力応酬 イスラエル内政混乱で隙か ヒズボラ。攻撃追随 <4>

- ・イスラエルとアラブ諸国 関係正常化に打撃 <5>

-

10/10

- ・イスラエル軍10万人投入 ガザ境界、地上作戦へ 双方の死者1500人に

- 米、空母打撃群派遣へ 米高官「イラン・ヒズボラ抑止」

- ・原油先物4%超上昇 ガザ境界、戦闘激化 中東産の供給不安 <6>

- ・「イスラエル、結束して支持」 米欧5ヵ国(英、独、仏、伊)首脳、電話協議

- ・経常黒字、8月2.2兆円 7ヶ月連続 貿易赤字が縮小

- ・「米中対立、時代に合わず」 習近平氏、訪中した米上院トップと会談