今週のポイント解説 2023/12/30~2024/1/10

今の日本株高はバブルなのか?

バブル後最高値

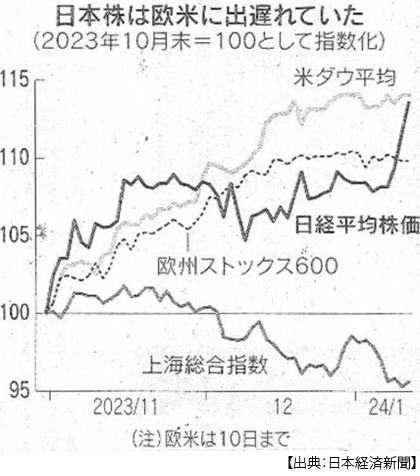

年初から日経平均株価について「バブル後最高値」という言葉が連日のように踊ります。「へえ、あのバブルの時より高いんだ」と勘違いする人もいるでしょう。いえ、バブル期の最高値は1989年12月29日に付けた3万8915円でした。3万3000円台半ばで33年ぶり、3万6000円台で34年ぶりというのは、そのバブルが弾けた後の最高値を更新したということです。とはいえ、日経平均株価は2023年中に28%も上がりました。この上げ幅は、その過去最高値を記録した1989年以来の大きさです。しかも今年になってさらに昨年末から5%も上がっています。いったいどうなっているのでしょう。

日本の景気がよくなったのかな?そうは思えません。直近の確定値では昨年7~9月の実質GDPは前期比0.7%減、年換算で2.9%のマイナスになっています。IMFが23年末予測で日本のGDPが0.2%減って、ドイツに抜かれて世界第4位に転落するといったニュースがありましたよね。実感としても景気はよくありません。11月の実質賃金は3.0%も減っています。マイナスはこれで20ヶ月連続です。賃金上昇が物価上昇に追いつきません。ですから11月の消費支出も2.9%も減っています。どうやら株価は景気の指標とはなっていないようですね。

では、景気は悪いけど企業は儲かっているからかな?なるほど、それはありそうな話ですね。実際に上場企業の収益は増えています。でも株価のように3割以上とかではありません。景気とか企業収益とか、そうした実体経済をはるかに上回る株価だといえそうです。だとしたら、「バブル」かな?バブルとは、「過剰期待による収益性から乖離した資産価格の高騰という泡沫現象」と定義するならば、バブルとは言い切れないまでも、バブルを警戒しなくてはならないかもしれません。株高の背景をしっかりと見ることが求められます。

さて、33年ぶりと言われている日経平均株価です。でも33年前とは大きく違う点があります。まず、外国人投資の比率です。日本株の外国人株主比率は、1990年当時は4%くらいでしたが、今は30%を超えています。実際に海外投資家は昨年、日本の現物株を3兆円も買い越しています。

次に為替です。2023年も1990年も、円の対ドルレートは140円台です。たまたまですが、その内容が正反対です。33年前はプラザ合意後の急激な円高の結果の140円。当時ジャパンマネーは「最強」で、国際金融市場の主役でした。一方、今の140円は円安です。2年間で20円以上も安くなって、主要通貨のなかで「最弱」です。どうやら、この2つの「違い」、つまり「海外投資家と円安」が今の株高の背景になっているようです。

「割安感」

日経平均株価がいきなり右肩上がりになり始めたのは、昨年4月の後半からです。ほとんどの市場関係者たちは、その大きなきっかけは「バフェット効果」だったと言います。投資の神様と崇められているウォーレン・バフェットさん。彼が珍しいことに来日し、そして日本株を買いまくると語ったのです。たしかにバフェット・チルドレンは世界中にいますが、彼らはバフェットさんが買うならぼくも買おうみたいな単純な信者ではありません。彼らがそこで気がついたのは、今まで気にしていなかった日本株の「割安感」でした。ドルを保有する投資家にすれば、円安は日本株割安感ですが、それだけではありません。日本株は企業業績からみても安く見えたのでした。

ここで注目されたのがPBRという指標です。株価(Price)純資産(Book-value)倍率(Ratio)の略語ですが、株価を1株当たりの自己資本で割った値です。一般に「解散資産」とも呼ばれます。つまり企業が解散したときにどれくらいの資産が株主の手元に残るのかということを意味しています。ですからPBR「1倍」あれば、まあ安心ですよね。ところが東京証券取引所に上場されている企業の半分以上が1倍割れだったのです。本来ならば「上場失格」ですよ。これではいけないと東証が、バフェットさんがやってくる4月の前の3月に、上場企業にPBR向上に向けた具体的な取り組みの公表を求めたのです。

つまり市場として遅れていたからゆえの「伸び代」としての「割安感」だったわけです。そこに目を付けたバフェットさん、バフェットさんのおかげでそこに気がついた海外投資家たち。彼らが株主になっていくことで市場にアクティビスト(物言う株主)が増え、それがまた東証改革の背中を押し続けたとも言えるでしょう。

では、どうすればPBRを向上できるのでしょう。じつは上場企業は現金をたんまりと持っています。ざっと100兆円ほど。この資金を自社株買いや配当増で株主に還元すればたちまち自己資本利益率が上がり、資本効率がよくなればその企業が公開している成長戦略が信頼されるようになる。こうした動きが、平均株価を上げていったということのようです。

でも1倍割れがやっとこさ1倍になる努力ですから、評価するにしてもやはり「伸び代期待」ですよね。円安の追い風があるとはいえ、それで得た収益も「水ぶくれ」感があって、どれも本来の企業の実力とはいえないような気がします。するとやはり、なんといってもアメリカ発の「楽観相場」の波、その影響が大きいなと思います。

円高観測から一気に円安へ

前回は「適温経済」、「楽観相場」について考えました。最大の材料はFRBの利下げ観測でしたよね。2024年の3月から年内6回利下げすると予想する投資家が、全体の8割を超えていたという話です。ところが年明け早々、ゴルディロックスはクマに起こされます。1月3日にFRBは12月に開いたFOMC(公開市場委員会:金融政策決定会合)の議事要旨を公開しました。そこでなんと会議参加者の全員が、追加的利上げの可能性もあると見ているということがわかったのです。あれ、パウエル議長は「利下げの時期を議論した」と記者会見で語っていたのに。あっという間に楽観的(利下げ期待)観測はしぼみ始め、アメリカの長期金利は4%台を回復しました。

そこに能登半島地震が起きます。被害の全貌が見えません。経済への影響も見通しがつきません。でもこれでおそらく、日銀の早期ゼロ金利解除はないだろうという見通しは支配的になりました。そんなたいへんなときに、利上げをするはずがないと。

すると、わずか1週間前の年末あたりでは、FRBは利下げ+日銀は利上げ=日米金利差縮小→円高、だったのが、反対にFRBは追加利上げも?+日銀はマイナス金利維持=円安→日本株買いへと転じたのでした。

さらにそこに、大きな日本株買い材料が追加されていきます。ひとつは中国株売りです。ゼロコロナ明けの中国経済回復に期待して中国株を買っていた投資家たちが、もうしびれを切らしてそれを売り始め、その資金を日本株に向けていきます。そして1月から始まる新NISA。個人投資家たちも関心が高い。こうして、日本株高の期待が膨らんでいきました。

さて新NISA、今始めます?

ヨーイドンで始めた人たちは、スタートダッシュできましたね。そのうちにと思っていた人たちは、迷いますよね。専門家たちは、このまま最高値を超えて4万円台もあると言っていますしね。そもそも今のNISAは、外国とくに米国株比重が高く構成されていますから、日経平均株価だけで左右されることはないと言われています。

それを前提にしても、ぼくは小熊(弱気)ですから、リスクから考え始めます。まず「割安感」は、どうなっているでしょう。なんといっても年明けから1週間で日経平均株価は2200円も高くなりましたから。もう割安から過熱へと転じているかもしれません。次に「円安」です。それがどこまで株高のエンジンとなるのかわかりません。それどころか、一気に進んだ円安だけに、少し元の水準に戻っても円高となります。

嫌なことを思い出させるようですが、昨年12月7日にNY外為市場で一気に円高になり一時141円台になりましたが、その後すぐに144円台にまで戻りました。この乱高下の材料は日銀の緩和政策修正観測の浮上でした。投資家がそれを先読みして円買いに走り、日経平均株価は2日間でなんと1100円も安くなりました。

このように「規制なき自由な金融市場」では、過剰期待と過剰不安が瞬時に交錯します。そのオン・オフを仕切るのはAIです。

では、円高が悪いのでしょうか。日銀の政策正常化が悪いのでしょうか。株式投資を始めるかどうかは横に置いて、日本経済は今、低賃金と物価高で苦しんでいます。じつはまっとうな海外投資家は、日本のデフレ克服に期待しているのです。賃金が上がり、金融政策が正常化され、円も強くなり、つまり実体経済が回復し、そのなかで日本企業の実力が試される。そうなれば市場は底堅く、若い世代が安心して投資を始めることもできるのではないでしょうか。ぼくはそう思います。

お知らせ

今週で後期授業が終わりました。このブログは副教材ではなくなります。例によって休みの間は「解説」ではなく「雑感」になります。更新期間も少し長くなります。よろしくお願いいたします。

日誌資料

-

12/30

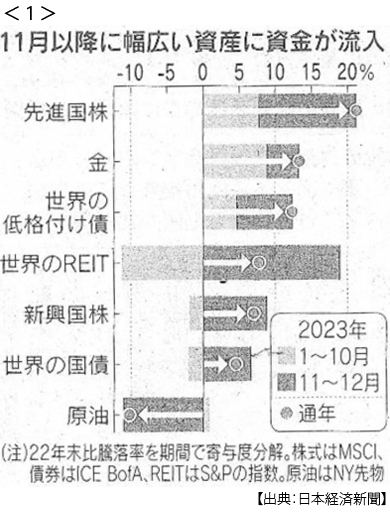

- ・楽観覆う世界株高 23年時価総額。ピーク9割に回復 米消費に失速懸念 <1>

- ・円、3年連続で「最弱」 年平均140円台、33年ぶり低水準

-

12/31

- ・NY株、今年14%高 利下げ観測で上昇加速

-

01/02

- ・石川・能登 震度7 広範囲で津波

-

01/03

- ・日航機と海保機 衝突炎上 羽田 日航側379人全員脱出 海保側5人死亡

-

01/04

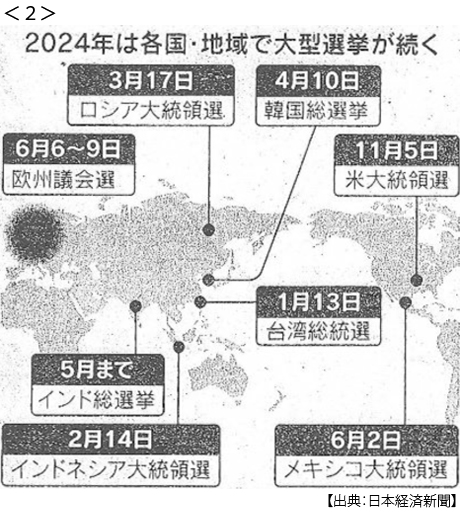

- ・24年、世界で大型選挙 台湾・ロシア・米国など <2>

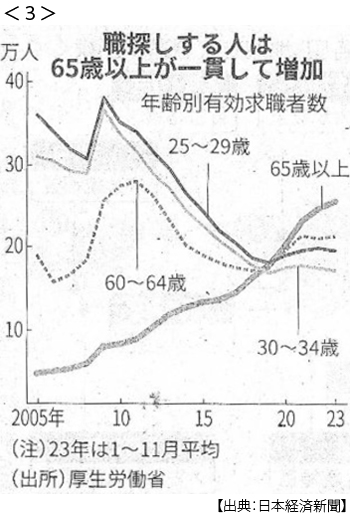

- ・職探すシニア10年で2.2倍 人手不足緩和に期待 職種ミスマッチ解消重要<3>

- ・ハーバード大学長が辞任 学内の反ユダヤ主義対応巡り 政財界から圧力

- ・米、追加利上げ排除せず FOMC全参加者 12月議事要旨 予測「極めて不確実」

-

01/05

- ・FRB利下げに慎重論 年明け市場、楽観弱まる 円一時144円台 2週ぶり安値

- ・半導体需要好転へ 在庫調整進みAIやEVけん引 世界景気底上げも

- ・ガザ戦闘、中東で飛び火 イランで大規模爆発 レバノン空爆 さらなる衝突リスク

- ・トランプ前大統領在任中 中国などから11億円 関連企業に 民主党、違憲と主張

-

01/06

- ・コンビニ、アジア3年間で1万店増 セブン・ローソン、中間層狙う

- ・米雇用12月21.6万人増 市場予測上回る 失業率3.7%で横ばい

- ・ユーロ圏物価2.9%上昇 12月 8ヶ月ぶり伸び率拡大 賃上げ要求スト続く

- ・米、過度な利下げ観測後退 長期金利反転、4%台に

- ・テスラ、中国で161万台リコール 運転支援関連で

-

01/07

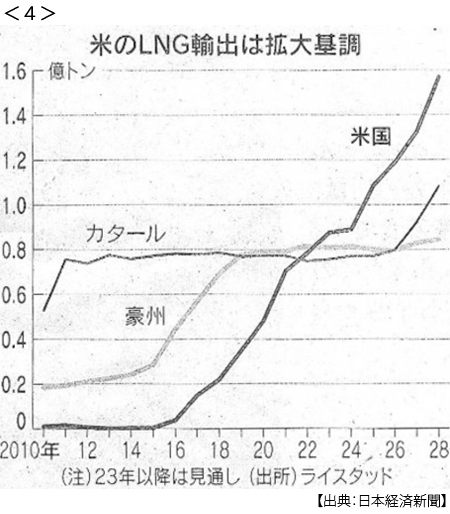

- ・米LNG輸出、初の首位 23年、豪州・カタール上回る 脱ロシア欧州向け増 <4>

-

01/08

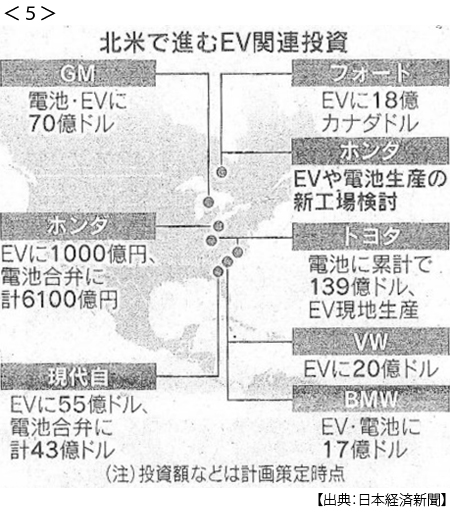

- ・ホンダ、カナダにEV工場 電池含め挽回へ検討 投資総額2兆円も <5>

-

01/09

- ・NY原油70ドル割れ迫る 中国景気不安 アメリカのシェール生産過去最高

- ・ミシェルEU大統領、7月退任 欧州議会出馬へ 24年後期議長国はハンガリー

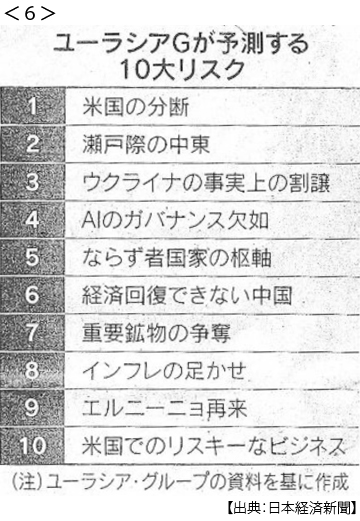

- ・米調査会社ユーラシア・グループ予測 10大リスク「米分断」1位 <6>

- ・サムスン営業益85%減 昨年通期 半導体部門、赤字響く 今年は回復の見通し

- ・消費支出、実質2.9%減 23年11月 9ヶ月連続マイナス

- ・都区部物価2.1%上昇 12月 2ヶ月連続で伸び縮小

-

01/10

- ・日経平均33年ぶり高値 終値3万3763円 海外勢底上げ、円高懸念

- ・人口減抑制、野心的目標を 「8000万人で成長力」民間提言

- 2100年、政府資産は6300万人 若者所得上げ、出生率1.8に

- ・台湾輸出 対中比率35% 21年ぶり低水準 米欧向け拡大

- ・米原発燃料 続くロシア依存 ウラン24%がロシア産 28年も15%輸入見通し

- ・習氏「反腐敗」闘争、軍が焦点 装備調達に疑惑 ロケット軍

- ・実質賃金11月3.0%減 20ヶ月連続マイナス 減少幅は拡大

- ・個人間送金機能 Xが年内に導入