今週の時事雑感 02/15~02/25

何があろうと人道支援をやめないという日本の覚悟を(“離米”のすすめ その2)

日本政府は、国連パレスチナ難民救済事業機関(UNRWA)に対する拠出金の提出をただちに再開するべきだ。アメリカやイギリスなど16ヵ国が凍結している資金(約4.5億ドル、670億円)も、日本が肩代わりして提供すればなお望ましい。

イスラエルは、10月7日のハマス襲撃にUNRWA職員が加担していたと主張している。国連の監査部門が独立的立場から事実認定などの調査を行っている。まずは「推定無罪」の原則で拠出金提出を続ければいい。その後国連が事実認定をしても、その問題に対する態度と拠出金提出は分けて考え、分けて行動しなければならない。

それはアメリカの外交と違う方向だ、その通り、そしてそれは、なんとも素晴らしいことだろう。まず、その外交は理念が明らかだ。人道危機への対応こそ最優先だと表明することなのだから。第二に、これはどうでもいいことだが、それでアメリカは、バイデン政権は困らない。むしろ助かるだろう。大統領選挙に向けてバイデン政権にとってガザの人道危機は逆風だ。UNRWAの活動が資金枯渇によって停止すれば、その逆風は暴風となるだろう。

第三に、ここが今回のテーマでもあるのだが、「アメリカと同じ方向の外交」など、そもそも「不可能」だということをしっかりと認識するべきなのだ。バイデンとトランプは同じ方向を向いていないし、ましてやトランプがどこを向くかなど予測もできない。双頭の鷲、というより八岐大蛇(ヤマタノオロチ)というべきか。つまり今、アメリカがどこを向いているかなどにはとらわれない外交政策が、それぞれの国益と国際社会貢献にとって求められるべき姿勢なのだ。

10月7日のイスラエルに対するハマス襲撃についての報道で、イギリスの公共放送BBCが「テロ」あるいは「テロリスト」という表現を使わなかったことが批判と抗議の対象となった。スナク首相をはじめイギリス政府高官がこれを批判し、ロンドンでは抗議デモもあった。なぜBBCは「テロリスト」という表現を使わなかったのか。「NHK国際ニュースナビ」にBBCの編集ガイドライン規定が紹介されていた。その一部を再引用しよう。

「テロリズムは、重大な政治的色合いを伴う難しく感情的なテーマで(中略)、理解の助けよりも妨げになる可能性がある」、「われわれは何が起きたのか説明することで視聴者に全貌を伝えるべきだ。われわれの責任は客観性を保ち、誰が誰に対して何をしているのかを視聴者みずから判断できるように報道することだ」。なるほど。ハマスがテロリストかどうかは、視聴者が判断することであり、出所不明なテロリストという言葉を使った報道は、むしろ理解を妨げるというのだ。

問題なのは、BBCが「テロリスト」という表現を使わないことを批判しているイギリス政府だ。テロリストとは交渉しない、テロリストに加担した国連機関には資金拠出を停止する。たしかにイギリスやアメリカはそう主張する。でもその論理はデファクト・スタンダード(事実上の標準)に過ぎない。そもそもテロリスト認定に国際的基準が合意されているわけではない。それでも「テロリスト」と呼べば、BBCの言うように「理解の妨げ」となるだろうし、あるべき政策判断の妨げとなるだろう。

ようやくというか、今さらというか、ブリンケン米国務長官は2月23日、イスラエルによるヨルダン川西岸の入植活動について「国際法と整合的ではない」と語った。「整合的ではない」とは、なんとも歯切れが悪い。1978年にカーター政権はこれを「違法」だと断じた。しかし2019年にトランプ政権(ポンペオ当時国務長官)がこれを「国際法に違反しない」と、従来のアメリカ政府の判断を40年経って覆した。これを元に戻すのなら、整合的ではないなどと曖昧にするのではなく、「違法である」と断言するべきだ。

トランプ政権は、このユダヤ人によるヨルダン川西岸入植容認だけではなく、アメリカ大使館をエルサレムに移転するなど、国際的合意を無視してイスラエルに肩入れした。その意図は外交ではなく、アメリカ国内の福音派の支持を得るための選挙対策だった。しかしバイデン政権は、これらを放置した、いや事実上踏襲した。それもやはり、外交などではない。

ネタニヤフ被告(現在イスラエル首相)は汚職、収賄、詐欺と背任の罪に問われていた。3年半で5回繰り返された総選挙の結果、複数の極右政党との連立によってようやく政権を成立させた。そしてこれら極右政党にヨルダン川西岸の治安維持と行政に係わる閣僚ポストを委ねた。そして入植活動は加速し、暴力が横行した。パレスチナ人の怒りと絶望が可燃性ガスのように充満していた。

バイデン政権に中東和平外交という責任感が少しでもあったのならば、その責任の前提が従来の国際的約束通りパレスチナ自治政府の樹立による「2国家共存」であるのならば、まずはイスラエルによる入植活動が違法であるという見解をいち早く表明するべきだった。またイスラエルとサウジアラビアの国交正常化を仲介するのならば、サウジアラビアがイスラエルにパレスチナ自治を確約させるよう交渉するべきだった。

そうしなかったのはもちろん、国内イスラエル支持層への配慮からだ。しかし日本政府には、国内に配慮すべきイスラエル支持層があるわけではない。日本外交は、ロシアのウクライナ侵攻に対しても、中国の南シナ海進出に対しても、すべからく外交理念として「法の支配」を基軸に据えてきた。それがなぜかイスラエルに対しては、この「法の支配」という用語を一切使わなくなっている。その一方で、躊躇なくハマスの行為を「テロ」だと断定している。

3年目を迎えたウクライナの惨状は、「非外交的アメリカの外交的敗北」を示すものだ。ロシアのクリミア半島併合からウクライナ東部ドンバス地域での武力紛争に対する外交的合意は「ミンスク合意」だった。ウクライナとロシア、そしてフランスとドイツはドンバス地域2州に特別な地位を確立し、それをウクライナ政府が憲法で保障するという停戦議定書が調印されていた(⇒ポイント解説№296参照)。

オバマ政権もこれを尊重し、ウクライナへの軍事支援を抑制していた。しかしトランプ政権は、武器供与を開始した(このときトランプがゼレンスキー政権に対して、バイデン氏の二男の不正に関する情報提供で取引したとして弾劾裁判にまでアメリカ議会は混乱した)。ゼレンスキー氏は、なんとマクロン仏大統領、メルケル独首相が同席する会合で、プーチンの目の前で「ミンスク合意」を完全に拒絶した。そしてトランプ政権の後押しを受けてNATO加盟を推進すると表明したのだ。

もちろんプーチンがそれを許すはずがないが、フランスもドイツも粘り強く仲介外交を展開していた。しかしロシア軍がウクライナ国境に集結する中で、バイデン政権はプーチンに「侵攻すれば前例のない経済制裁を」と通告した。年金支給年齢引き上げで支持率が大幅に低下していたプーチンは、これで後に引けなくなった。

複雑な展開を単純化するとおおむねこういうことだろうが、たしかなことはひとつ。アメリカは、この問題について終始「非外交的」だったということだ。外交不在で、経済制裁と武器供与で対応した。その経済制裁と武器供与政策の今に至る顛末は、周知の通り、ロシア経済は持ちこたえ、アメリカの軍事支援は行き詰まっている。それでもゼレンスキー氏は、クリミア半島を含む全領土を奪還すると言い続けているのだが、それが軍事的に達成できるとする見通しを、誰からも聞くことはない。

今年になってプーチンは外交的交渉への意欲を示し始めている。欧州では「外交努力」の必要性という声が上がる。ホワイトハウスでも、領土奪還ではなく現状防戦への方針転換が浮上しつつあるらしい。それでもウクライナが停戦を拒み続ければ、「プーチンの戦争」であるだけでなく、「ゼレンスキーの戦争」でもあるという認識が、ウクライナ内外で生まれかねない。しかし大統領選挙を目前にしたバイデン政権は、動けないのだろうか。ならばプーチンは、トランプを待てばいい。そう、ネタニヤフも、トランプを待っているのだろう。トランプが何をするかはわからないが、バイデンに何ができるのかは見えている。つまり非外交的アメリカは、すでに外交的に敗北しているのだ。

このようにトランプ政治によるアメリカ民主主義の混乱と堕落は、アメリカ外交を著しく劣化させてきた。しかし日本外交は重要な外交課題について、「トランプ大統領と完全に一致しました」で済ましてきたのだ。日本外交は、「もしトラ」に備えるとかではなく、この思考停止からの脱却が求められているのだ。

だから、まず直ちに覚悟を表明しよう。「日本政府は、何があってもガザ地区への人道支援をやめることはない。かりになんらかの国内事情で支援を停止しなければならない政府があるのなら、その分担も日本政府が引き受ける」と。日本の外交政策は、日本が平和国家であることを前提としており、平和の基礎は人道だからだ。

そこから始める。そこからしか、何も始まらないではないか。

日誌資料

-

02/15

- ・インドネシア大統領選 プラボウォ氏勝利宣言 経済重視ジョコ路線に支持

- ・GDP年率0.4%減 10~12月実質 2期連続マイナス 消費・投資振るわず <1>

-

02/16

- ・IEA、インドと加盟交渉 先進国は気候変動を現実策に インドは新興国の主張代弁

- ・エジプト、ガザ国境に「壁」 米紙報道 避難民100万人、流入警戒

-

02/17

- ・トランプ氏に罰金530億円 NY州地裁 企業経営も3年禁止

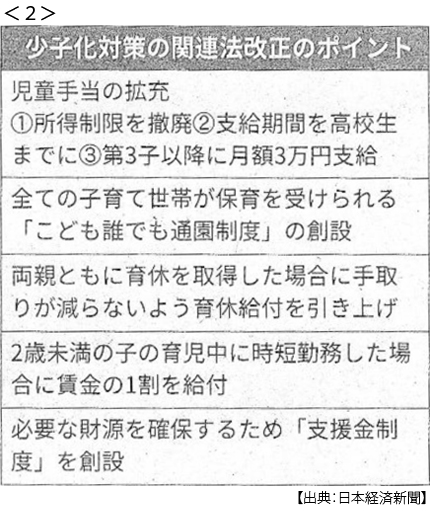

- ・児童手当、所得制限を撤廃 法案閣議決定 育休給付引上げ <2>

- 財源3.6兆円確保 早くも不透明感 「月500円負担」以上の試算も

-

02/18

- ・ナワリヌイ氏死亡 ロシア反体制派、収監先で 当局発表

- ・ウクライナ 東部激戦区から撤退 軍総司令官が表明

- バイデン氏「米議会に責任」 追加予算、成立見通せず

-

02/19

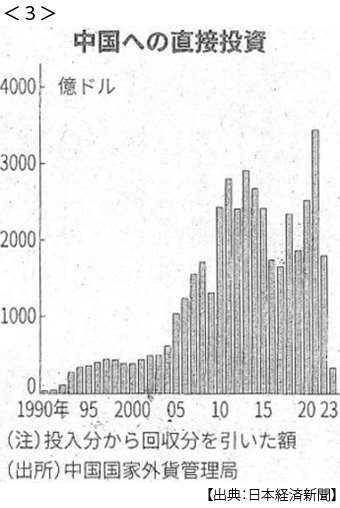

- ・中国への投資30年ぶり低水準 昨年8割減 外資離れ鮮明に <3>

- ・アップルに800億円制裁へ FT報道 欧州委、独禁法違反で

- ・欧州、独自に安保強化 EU、防衛費や担当相構想 米の戦略転換を警戒

-

02/20

- ・TikTok本格調査 EU「未成年の保護不十分」

- ・イスラエルGDP19%減 10~12月 ハマスとの戦闘響く

-

02/21

- ・中国、金融緩和頼み 住宅向け利下げ 地方財政難、狭まる選択肢

- ・韓国「第三極」浸透が分裂 主導権争い 総選挙で影響低下も

- ・貿易赤字1.7兆円に半減 1月、輸出の伸びは鈍く

-

02/22

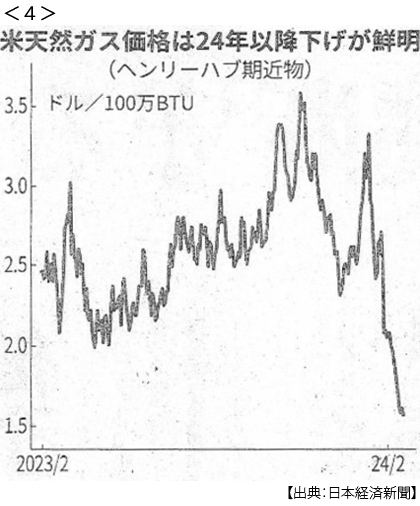

- ・米天然ガス急落 暖冬・景気減速で 昨年末比4割安 脱炭素の増産も重荷 <4>

- ・研修医の乱、韓国医療危機 8000人辞表、医学部定員増に反発 手術中止も

- ・インドネシアと加盟協議 OECD、アジアに拡大

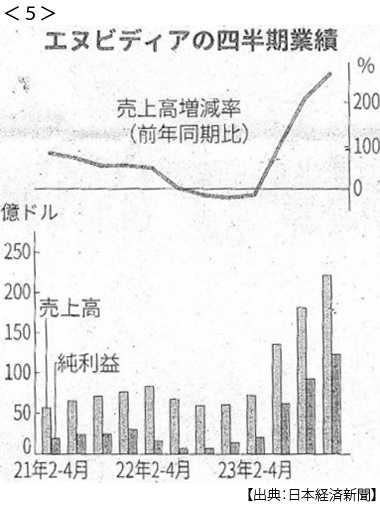

- ・エヌビディア純利益8.7倍 11~1月最高 AI需要が急拡大 <5>

- ・米、早期利下げに慎重論 FOMC1月要旨 市場は見通し修正済み

- ・米、大規模スト活発33件 昨年23年ぶり多さ、46万人参加 生活苦、賃上げ要求

- ・ブラジル「安保理はマヒ」 G20外相会議が閉幕

- ・米、ガザ「一時停戦」決議案 安保理に提出 イスラエルに圧力か

-

02/23

- ・日経平均最高値 終値3万9098円、34年ぶり 海外勢、企業を再評価

- ・エヌビディア初の世界一 半導体前期売上高 AI用シェア8割

-

02/24

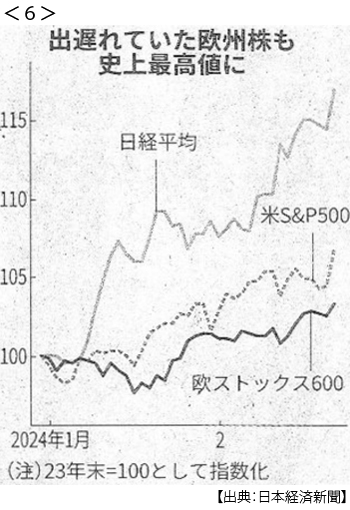

- ・エヌビディア発世界株高 NY、初の3万9000ドル 欧州も最高値 <6>

- ・ロシア、日本から迂回調達 中国経由 戦車関連の部品 制裁網の穴突く

- ・IPEF、早くも停滞懸念 供給網協定が発効 トランプ氏再選なら「破棄」

- ・「援助なければ敗北」 ゼレンスキー氏米議員団に要請

- ・イスラエル入植認めず 米国務長官 ヨルダン川西岸 前政権から転換

- ・戦後ガザ 初の統治方針 イスラエル首相 軍事活動の自由維持