今週のポイント解説(20) 06/18~06/24

不都合な事実を先送りすれば支持率は上がるが、そのツケは支持者が背負う(その1-金融と財政)

1.目先の利益

前回見たように、トランプ保護貿易は関税引き上げ分を消費者が物価高として、生産者がコスト増として、それを支払うことになる。財政バラマキも「オゴリ」ではない。将来の増税や福祉削減で(利息を付けて)支払うことになる。

それなのになぜ支持されるのか。それは「目先の利益」が見込めるからだ。でも本当に目先の利益を享受するのは為政者だ。支持者を増やすことによって政権を維持継続することが見込める。でも、そのツケはその支持者たちが背負うのだ。

日本経済新聞の世論調査によると、6月の内閣支持率は10ポイントアップして52%、4カ月ぶりに不支持と逆転した。支持率が高いのは若い世代だ。18~29歳では63%、50代、60代が44%、こうした現象はこれまでも明らかな傾向となっている。

学生たちにも、もちろん安倍政権の支持率は高い。就職環境が好転したのは少子化による人手不足が原因なのだが、アベノミクスの恩恵だと思っている。他に支持できる政党がないという理由もある。知らず知らずのうちに「反多元主義」の罠に陥っているとも言える。

しかし、彼らには将来がある。目先の就職だけで人生が決まるわけではない。人手不足で求人倍率が高水準になっても、それは長時間労働とセットだ。このように、「不都合な事実」が議論されることもなく先送りにされれば、将来のある人たちがそのツケを背負うことになる。

今の日本の政治で、先送りされている不都合な事実とはなんだろう。金融、財政、労働、エネルギー。そう、どれも根本的な経済問題だ。しかしこれらに正面から向き合うことは、残念ながら「票」にならない。不都合だから先送りされる。しかし先送りをすればするほど、問題はこじれてくる。将来の負担は、膨らんでいく。

2.異次元金融緩和の出口

日銀は6月20日、4月に開いた金融政策決定会合の議事要旨を公表した。当時から注目されていたのは、物価上昇率2%の目標達成時期が削除されたことだった。その理由について「過度に注目されることは不適当」というものだった。

これまでこの目標達成時期は6回も先送りされている。つまり失敗したのだから、何らかの政策変更(追加緩和など)観測が生まれる。それを避けたいというのだ。これはもう、異次元緩和政策の終焉を意味しているのではないだろうか。

第一に、次の目標達成時期を定めても、また先送りされることが前提になっている。第二に、異次元緩和政策の理論的根拠が失われた。こうしたリフレ政策の根本は「期待(あるいは予想)インフレ率」、つまりいつまでにどれくらい物価が上がると多くの人が思えば消費を刺激し、それが投資を呼ぶという理屈だ。

だから、目標達成時期を示さなければ意味がない。たとえ示しても、実現できないと日銀が想定しているのだから、だれもそう思うはずがない。

だったら、アメリカのFRBやユーロ圏のECBのように「出口」(正常化)に向かうのかといえば、そうではなくて「現状維持」だと言う。黒田総裁は「できることはなんでもやる」と大見得を切ったが、もう「できることはなにもない」ということか。

たしかに日銀の緩和政策は異次元だっただけに出口が難しい。量的緩和(国債・株式の購入)による保有資産は3月末で530兆円近く、ほぼGDPと同規模。何度も言うが、FRBでも保有資産の対GDP比は20%台、ECBも40%以下だ。

なんといっても毎年国債を80兆円も買ってきたのだから。これを減らすとなれば、誰もそんなに買えないのだから国債価格は急落して長期金利が跳ね上がる。株式も同じことが言える。日銀の保有株式は時価25兆円、上場企業の約4割で大株主(上位10位以内)になっている。

しかし、いつまでも買い続けることはできない、これは持続不可能な政策なのだ。でも動けないから、判断を先送りしている。動けない理由のひとつが、「財政の緩み」だ。政府は大量の国債を発行しても利息が小さいから、財政赤字削減の危機感が薄れる。

このままでは、たとえ経済成長率が上昇しても、そのぶん長期金利が上昇するから財政赤字の利払い分が増える。そのときには日銀も債務超過に陥る計算だ。だからFRBもECBも「出口」を探っている。

日銀は,この出口について「物価上昇率2%目標が見えるまで」議論しないという。でも、その目標達成時期を示さない。国会で聞かれても「試算を示すのは適切ではない」とかわしている。

あきれた先送りだ。

3.財政再建

政府は6月15日、「骨太の方針」(経済財政運営の基本方針)を閣議決定した。このなかで財政健全化計画が「新しく」なった。その年度の歳出を借金に頼らずその年の歳入でまかなう「基礎的財政収支」(プライマリーバランス)の黒字化を2025年度に先送りした。それまでの安倍政権の公約は2020年度だったから、5年の先送りだ。

しかし、それすらも疑わしい。計画の前提となっている経済成長率は、なんと実質2%、名目3%以上、過去20年間実質成長率2%以上が2年続いたことはないし、そもそも現在の潜在成長率は1%程度だ。今年1~3月期のそれは年率マイナス0.6%だ(名目ではマイナス1.6%)。

さらに、国債の利払い費(借金の返済利息)が現在の低金利状態が続くと想定されている。つまり日銀の緩和政策がこれからも持続可能だという仮定の上に立っている。しかもその2025年には戦後ベビーブーマー(団塊の世代)が全て75歳以上になり、社会保障費が急増する。

財政再建には、言うまでもなく増収(増税)あるいは支出減(社会保障費削減)が必要だ。でも、どちらも「票」を減らす不都合な事実だ。安倍政権は法人税率を10%引き下げ、消費税率引き上げを2度延期した減税政権だ。

減税による経済成長によって税収を増やすと言えば、有権者の耳に心地よい。しかし昨年度の税収は過去3番目の高水準だったが、財政状況はほとんど改善されなかった(6月24日付日本経済新聞)。その税収は外需が押し上げたものだが、貿易摩擦が厳しくなる中で先が見えない。

来年にはついに消費税率引き上げが実施される見通しだが、なんと安倍政権はこの税収増分を財政再建にではなく教育無償化に使うと言い出した。

安倍政権は、9月に安倍さんが自民党総裁に再選されても2021年で任期が終わる。財政再建は、次の政権に先送りされた。そのころまでには、日銀はいやでも「出口」に向かう。金利は上がるだろう。東京オリンピック需要の反動も来るだろう。増税と社会保障費削減は加速するだろう。

カードローンのごとく、日々なにげに使っていても、ツケ払いはどっとやってくる。

そうそう、骨太の方針には2019年度予算案の取り組みもアピールされていた。なになに、外国人観光客が増えるから公衆トイレの洋式化や自動翻訳システム開発を?成人年齢が18歳になるから成人式のありかたを検討?

笑いますか?怒りますか?

そのあと、内閣支持率は10ポイント上がったのだ。

次回は、先送りされた不都合な事実、労働とエネルギーを考える。

日誌資料

-

06/18

- ・5月貿易赤字5783億円(前年同期比2.8倍) 3カ月ぶり、原油高響く

-

06/19

- ・追加関税、米側も打撃大 中国依存度高い品目多く 日本にも影響

- 関税の上乗せがあっても中国から輸入を続けるか、他国から代替品を輸入するか

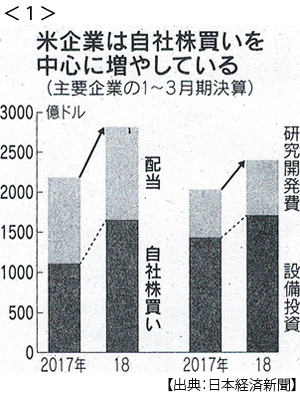

- ・自社株買い米で急増 1-3月配当と合わせて5割増 減税の果実株主へ <1>

- 設備投資の伸びしのぐ 政策効果巡り賛否

- ・金正恩氏、3度目訪中 米韓、8月軍事演習中止 非核化で米中綱引き

- 正恩氏「非核化は重大局面」 中国主席と3度目会談

- 米国務長官「非核化なら平和協定」米朝会談で大統領言及

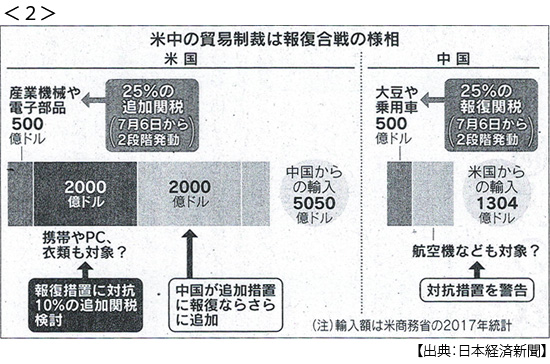

- ・対中制裁、22兆円追加 18日トランプ氏指示 10%関税、報復に不満

- 上海株が大幅続落 NY株が一時400超安

-

06/20

- ・トランプ氏、もろ刃の強硬策 対中制裁追加指示 中国反発 <2>

- NY株、昨年末下回る

- ・ユーロ圏共通予算合意 独仏首脳、南北格差縮小へ

- ・米、国連人権理事会を離脱 イスラエル非難に反発

- ・日銀4月議事要旨 2%目標、時期削除巡り「過度な注目、不適当」

- ・難民6850万人収束見えず 昨年末、世界5年連続増

-

06/21

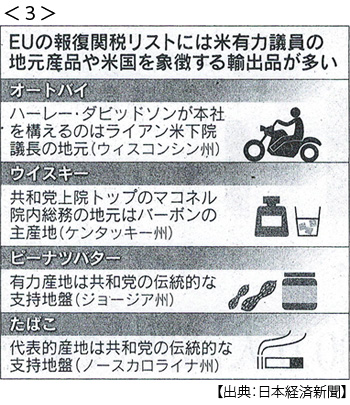

- ・対米報復関税 EU、22日発動 米与党地盤狙う <3>

- 名産品対象、オートバイやウィスキー トランプ政権に圧力

- ・米株、中国関連下げ圧力 ボーイング、インテル、GE、ディズニー

- ・訪日客1300万人突破(1-5月)5月16.6%増267万人 年3000万人超え視野

- ・IMF対日審査代表団 消費増税「15%まで必要」

-

06/22

- ・4月の実質賃金0.2%減 5月消費者物価0.7%上昇

- ・EUギリシャ支援8月終了 支援融資償還期間10年延長など債務軽減策合意

-

06/23

- ・貿易摩擦、市場に重荷 世界の株時価総額800兆円減

- 供給網集中アジア飛び火

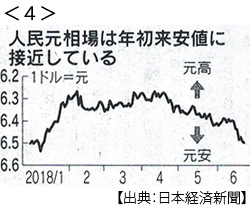

- ・中国、人民元安に誘導か 輸出下支え 年初来安値迫る <4>

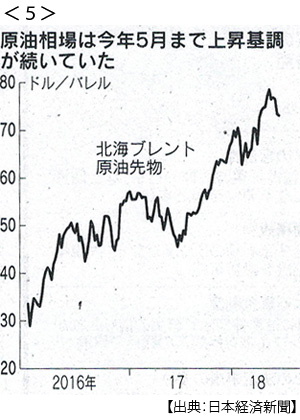

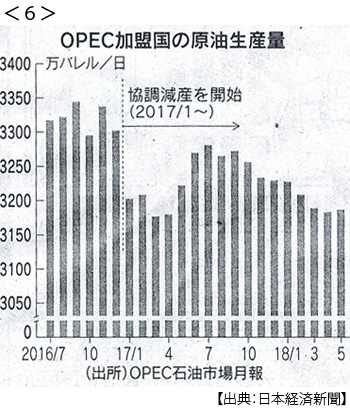

- ・OPEC、減産緩和で合意 来月から,過剰分を調整 <5>

- ・仮想通貨16社中6社に改善命令 金融庁 資金洗浄対策など不備

- ・車輸入制限8月めど調査 ロス米商務長官が意欲 最終判断には時間

- ・小米(シャオミ)来月9日上場 香港に、今年最大6700億円調達

-

06/24

- ・非加盟国も減産緩和 OPECと合意 日量合計100万バレル <6>

※コメントはこちらから記入できます。