今週のポイント解説(22) 07/02~07/08

エネルギー政策 (不都合な事実を先送りすれば支持率は上がるが、そのツケは支持者が背負う その3)

1.日米原子力協定とプルトニウム

日本は非核保有国で唯一、使用済み核燃料の再処理によるプルトニウム製造が認められている。その根拠となっているのが日米原子力協定だ。つまり、アメリカがそれを許しているから認められているということだ。日本以外の非核保有国がプルトニウムを製造していると見られると、即「核疑惑」となる。現行協定は1988年に結ばれ、今年7月16日に30年間の期限を迎え、自動延長された。

この自動延長に、アメリカが条件を付けた。保有プルトニウムの削減計画を具体的に示せというのだ。日本がプルトニウム保有が認められているのは、もちろん平和利用に限られている。だから利用目的のない余剰な保有には国際社会からの懸念が出る。

無理もない。現在日本の保有量は約47トン、原爆6000発分だ。ましてや協定締結時に推定をはるかに超えたウランの埋蔵量が、今では確認されている。原発の燃料ならそのウランを使えば済むことだ。なぜわざわざプルトニウムなのだ、ということになる。

軍事転用に懸念を示すのは中国だけではない。アメリカ議会でも疑念が高まっている。韓国やサウジアラビア、ブラジルなどは、どうして日本だけ例外なのかという不満がある。そこで北朝鮮の「非核化」だ。「完全な非核化」を断固として譲れない日本が、自国に対する疑念を払拭できないようでは、日米原子力協定そのものが問われることになる。

2.核燃料サイクル

核兵器の原料を平和的に利用するというのは、最初の燃料である天然ウランを使ったあとに、これを再処理してまた燃料として利用するいうものだ。資源のない日本で自前のエネルギーがまかなえ、「核のゴミ」も出ないという夢のような話が「原発神話」の基礎となっていた。

その要となっていたのが高速増殖炉「もんじゅ」(福井県敦賀市)だった。「だった」というのは、もう廃炉が決まったからだ。1985年に着工し、1994年に運転を始めてすぐに事故を起こし、結局廃炉が決まった2016年までの22年間で発電したのは250日、これに1兆2000億円がつぎ込まれた。

かんじんのもんじゅが、とっくに当てにならない代物になっていたのだから、話はここで終わるはずだ。ところが今度は「プルサーマル計画」なるものが出てきた。再処理したプルトニウムとウランを混ぜた混合酸化物燃料(MOX)を使って一般的な原発で発電するという。おかしな話だ。それなら供給が安定しているウランを使えばいい。製造されたプルトニウムは何%ほどしか役に立たない。しかもこれが使える原発は国内に数基しかない。

つまり、どうしてもプルトニウムは余るのだ。しかも政府は使用済み核燃料を全て再処理してプルトニウムを取り出す「全量再処理」を電力会社に義務づけてきた。それでも政府は「利用目的のないプルトニウムは持たない」と言い続けてきた。誰でも分かることだ、使えずに余ったものに利用目的などない、はずだ。だから疑われる。

ついに今回、アメリカに言われて慌てて「保有量の削減に取り組む」と、7月3日に閣議決定されたエネルギー基本計画に明記したのだ。こんなことでもなかったなら、この不都合な事実はもっと先送りされたのだろう。

3.プルトニウム保有量は削減できるのか

プルサーマルで消費すると言うが、大型原発でも1基が1年に消費する量は0.4トンほど、現在4基が使っているから年間合計1.6トンにしかならない。そして同時に原発が稼働する限りそれをはるかに上回るプルトニウムが製造される。日本原燃の再処理施設は最大で年間8トンのプルトニウムを製造できる。

では原発を稼働し続けながら再処理を止めるのか。原発で燃やされた使用済み核燃料は青森県六カ所村の再処理工場に運ばれるまではその原発の貯蔵プールに保管される。福島第一原発の恐怖が日常化している。これらは空気に触れればただちに核分裂を起こす。そして六カ所村も原発プールもほぼ満杯になっている。

再処理しないのなら使用済み核燃料をそのまま地中深く埋める「直接処分」ということになる。さて、どこに埋めるのか。原発はトイレのないマンションといわれるゆえんだ。そのための費用も、もちろん莫大なものになる。

4.エネルギー基本計画

経済産業省は5月16日、新しいエネルギー基本計画の素案をまとめた。原子力は相変わらず「重要なベースロード発源」とされ、2030年の電源に占める比率は20~22%とされた(現在約2%)。これが7月3日の閣議決定では、プルトニウムについて「保有量の削減に取り組む」と明記されたのだが、おかしなことに原発の発源比率はそのまま維持された。これでは説明がつかない。

2030年発源の20%以上を確保しようとすれば30基程度の原発が必要で、現時点では9基にとどまっている。全ての原発の再稼働が認められても原則40年で廃炉だ。最長60年の延長が認められたとしても、2050年には18基しか残らない。いったいどれだけの数の新しい原発を建設するつもりなのだろう。しかも、プルトニウム保有量は削減するという。

往生際が悪いというか、経済産業省は次世代原子炉を官民共同で開発に取り組むと言い出した。規模が小さくコストも安い「小型モジュール炉」とかいうやつだ。でもこれはその2030年頃の実用化を目指して研究が進んでいるといった状態だ。

なにも考えていないのだ。なぜか、今すぐ原発を全て止めると言えないからだ。不都合な事実は先送りして、次の世代に背負ってもらうつもりなのだ。

5.遅れるエネルギー政策の転換

安倍政権は、「エネルギー問題でリスクをとるつもりはない」(政府関係者、6月18日付日本経済新聞)そうだ。では、誰にリスクをとらせるつもりなんだろう。議論を先送りにすればするほど遅れるのは政策の転換だ。

原発は先が見えない、パリ協定で温暖化ガス削減も急がなくてはならない。取り組むべき選択肢が再生可能エネルギーであることは明らかだ。かつて政策転換を遅らせた原因はコストの問題だった。以前は原発の発電コストは1キロワット時あたり約10円、太陽光や風力は20円以上とされていた。しかし今では安全対策費がかさむ原発は約16円に上昇して、急速な普及と技術革新が進む風力や太陽光は世界で6円以下となっている(同上)。

この間、原発再稼働にこだわり続けた結果、日本の再生エネコストの競争力は大幅に遅れを取っている。太陽光発電システム(非住宅)でいえば、日本は2016年時点で1キロワット時あたり約29万円、ヨーロッパは2014年でも15.5万円と2倍に広がっている(7月6日付同上)。

いろんな条件の違いはあるだとうけど、これだけ格差が広がったのは政府のエネルギー政策転換が先送りされたたためだ。再生エネの固定買い取り制度も、2017年の買い取り費用約2.7兆円のうち約2.1兆円は国民が負担している。送配電網の利用についてもしかり。大手電力は余っている送電能力だけを新電力に使わせるが、全ての原発が稼働した状態を前提にして、送電能力は余裕がないと再生エネを締め出している。東日本大震災で問題になった東日本と西日本の周波数の違いすら、まだ改善されていない。石炭火力も温存している。

安倍さんは、岩盤規制を打ち砕く、と勇ましい。でも、獣医学部を新設したりカジノを解禁したりすることが日本の未来を考えるうえでどれだけ優先順位が高いというのだろう。エネルギー規制は温存したままで。

たしかにこの問題は、取り組めば利権と民意の間で賛否の分かれるところだ。だからこそ政治の出番ではないか。問題を避ければ支持率は維持できるかもしれない。でも、またもや先送りのツケは国民が背負うのだ。

日本のエネルギー自給率は、現在8%だ。そんなこと、誰でもわかっているはずなのに。

ここまで3回にわたって「不都合な事実を先送りすれば支持率は上がるが、そのツケは支持者が背負う」シリーズとして、出口の見えない異次元金融緩和、財政再建の大幅な先送り、人口・労働力問題の小手先的対処療法、エネルギー政策の思考停止について考えてきた。どれも日本社会の将来にとって根幹的な課題だ。

もちろん先送りをしているのは安倍政権だ。だが、その先送りを許しているのは誰だろう。

日誌資料

-

07/02

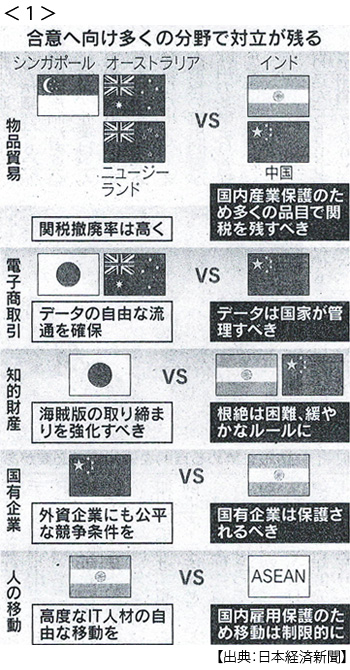

- ・RCEP(アールセップ:東アジア地域包括的経済連携)合意、年内目標<1>

- 閣僚会議(1日東京)米の保護主義けん制も課題山積 自由化水準巡り溝

- 自由化要求高い日本がいなければまとまるとの声も

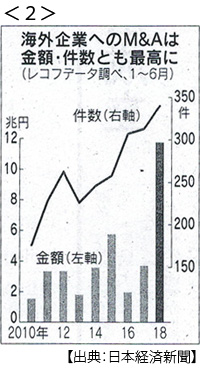

- ・日本企業の海外M&A最高12兆円(1-6月)低金利で巨額資金調達しやすく<2>

- ・景況感2期連続悪化 6月日銀短観 大企業製造業、5年半ぶり

-

07/03

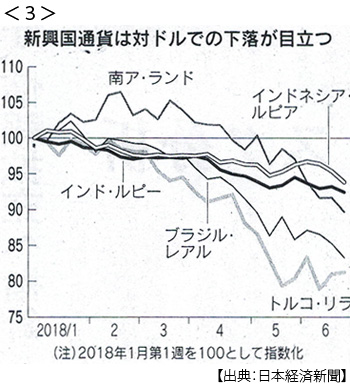

- ・アジア新興国で通貨安広がる 米利上げ・原油高で <3>

- ブラジルレアルも年初来安値

- ・メキシコ大統領選、新興左派勝利 「自国第一」米と緊張 バラマキ政策に支持

- ・新エネ計画閣議決定 プルトニウム削減明記 原子力比率は維持

- ・メルケル独政権 分裂回避 難民流入抑制、連立相手内相と合意

-

07/04

- ・NY原油、一時75ドル台 3年7カ月ぶり イラン制裁懸念

- ・米関税控え人民元安進む 輸出下支えへ当局容認か 資本流出招く恐れ

- ・日本企業、対米投資7割増 年間1.4兆円 米減税追い風

-

07/05

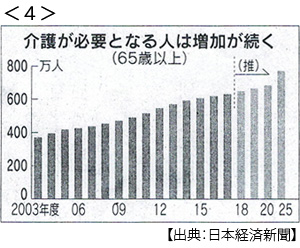

- ・老人ホーム整備進まず 特養、計画3割未達 事業者・人材が不足 <4>

- ・トランプ氏、原油増産要求 価格上昇、OPEC批判 国内ガソリン値上げ

-

07/06

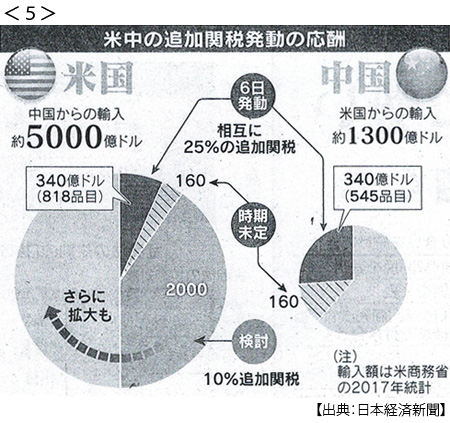

- ・米、対中関税を発動 知財侵害制裁に3.8兆円 中国も報復発表 <5>

- ・米利上げ「19~20年まで」 FOMC6月議事要旨 輸入制限「企業に影響」

- ・韓国でも働き方改革 残業上限週52時間に短縮 雇用創出に企業は慎重

- ・東南ア新車販売2カ月連続増加 5月4%、タイとインドネシアがけん引

-

07/07

- ・米雇用、6月21.3万人増 賃金の伸びが焦点

- ・貿易戦争、企業に打撃 GM、逆輸入コスト増 ホンダ系、部品供給見直し

- 商品市況、大きく反応 銅急落 大豆2割下落、揺らぐトランプ支持

- ・米の対中貿易赤字は5月4%増

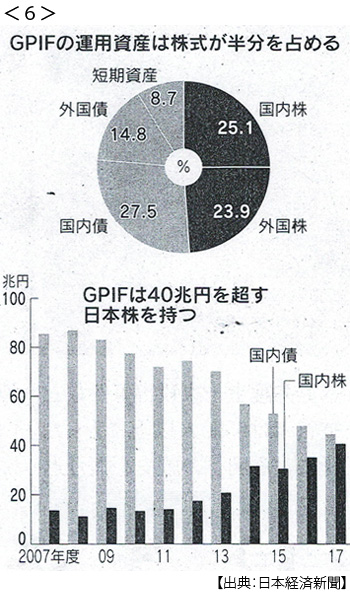

- ・市場のクジラ、日本株「満腹」 GPIF、年金運用比率25%超 <6>

- 年金積立金管理運用独立行政法人の運用資金約160兆円 国内株保有総額40兆円超え

- ・ロシアも対米報復関税 96億円分、中国・EUに追随

- ・EU離脱、穏健路線 英内閣、交渉方針で合意 「自由貿易圏」創設提案へ

-

07/08

- ・貿易戦争、米は持久戦 好景気・雇用増・減税効果でトランプ氏に自信

- 中国、米批判控えめ 指導部、市場の動揺懸念か

- ・人手不足、欧米でも壁 失業率最低でも賃上げ1%台 生産性向上、成長を左右

- ・西日本豪雨51人死亡 40人超が安否不明

※コメントはこちらから記入できます。