今週のポイント解説(7) 03/05~03/15

世論と情報

1.ぼくをユウウツにさせる学生からの質問

あと2週間もすれば新学期が始まる。準備を怠らないようにしなければ。そんな頃にぼくは、どの学期でも必ず受ける学生からの質問を想定してはユウウツになる。それは、「どうしてそんなことを世論は支持するのですか」。

経済学には、動かしがたい前提がある。それは個人も企業も「合理的に選択する」という仮定だ。もちろんそうではない消費者も生産者もいるのだが、かれらは「尺度」として不適当であるから、とりあえず存在しないものとして議論を進める。

その消費者や生産者の政治的選択が「世論」というものなのだが、昨今これがとても「合理的」だとは言えないことがずいぶん増えてきた。つまり、消費者は効用(満足度)が最大になるように、生産者は利潤の極大化を目的にして行動するとは言えなくなっている。

だからぼくは、この手の質問に対してしどろもどろになる。だからお互いスッキリしないのが、ユウウツの種となっている。ぼくの常套手段はメディアの責任を問うことだ。資本の集中は、少数者によるメディアの支配を生み、それが情報のゆがみと偏りを生むのだと。

だから正しい理解を広めなくてはならない。そんなふうに、ぼくはいきなり啓蒙主義者となって学生たちの前に立ち、かれらの「悟性」に訴えるのだ。しかし、はたしてそれで済む問題だろうか。ぼくは、ユウウツなのだ。

2.そんなぼくをさらにユウウツにさせたコラム

3月11日付日本経済新聞に、ジャナン・ガネシュという人のフィナンシャル・タイムズへの寄稿が掲載された。タイトルは-大衆迎合の温床は「私たち」-。エアアメリカというアメリカのリベラル系ラジオ局が短命に終わろうとしていることを取り上げて、次のように主張する。

「事実を知れされても、非常に客観的で説得力のある議論を聞いても、なお考え方を変えない有権者が非常に多くいる」、「固定観念のある人は新たな情報に触れたからといって、たとえそれが真実でもさほど考えを変えない」、「穏健派はポピュリズムがもっともらしい偽情報から生まれるものであり、国民は事実を知れば容易に考え直すと思っている。これは一種の気休めだ」。

ふむふむ、ユウウツが共有されている。ところがこのガネシュさんの結論はこうだ。「情報発信の方法をいくら変えても人間の弱点は修正できない」、「ポピュリズムの台頭を招いているのは情報ではない。私たち自身なのだ」。何を言っているのかわからない。ぼくはメデイアの責任を問うのだが、そのメディアにかかわるガネシュさんは「人間の弱点」に責任があるという。

なんとも真っ暗な悲観論だ。ガネシュさん、といえば「夢をかなえる象」だと思っていたのに。ぼくが学生の質問に、「それは人間の弱点ですよ」と答えられるけわけがない。しどろもどろのほうが、うんとマシだ。

そう切り捨てるのは簡単だが、ユウウツは残る。結論はともかく、ポピュリズムの台頭と情報の関係について、現状認識の大部分をぼくはガネシュさんと共有しているからだ。

3.たとえばイギリスのEU「離脱」

イギリスがEUに通告した離脱の期限は3月末だ。なのにまだ、どう離脱するのか何も決まっていない。このままだと「合意なき離脱」となって大混乱に陥ることについては、これまで何度も繰り返し指摘したとおりだ。

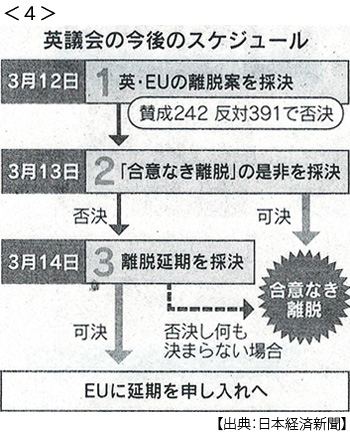

そんな緊迫した状況のなかで、イギリス議会はいったい何をしているのだろう。3月12日には、すでに大差で否決されてきたEUと合意した離脱案をメイ首相は一部修正して採決にはかり、否決された。でも14日、「合意なき離脱」に反対する動議を可決した。では離脱次時期の延期をEUにお願いしましょうかという政府動議を可決した。

EUには、英・EU合意案を3月20日までにイギリス議会で承認することを条件に、離脱期限を6月末までに延期してくださいということだ。でもその20日までに合意案が承認されなければ「さらなる長期の延期が必要になる」と言うだけで、具体的なことは何も言っていない(日誌資料<4>参照)。

合意なき離脱は嫌だ、EUとの合意案も嫌だ、何も決められないメイ首相の不信任案も否決する。それでも離脱はするという。ぼくは、合意なき離脱、EU合意案離脱そしてEU残留の三択で国民投票をやり直すべきだと書いてきたが、国民投票のやり直しはしないと言う。

イギリス世論は、分かれている。イギリス調査会社によれば(3月9日付日本経済新聞)、「離脱時期の延期」について支持43%、反対38%と割れた。とくに離脱を望む人の66%が延期に反対している。また、高齢者ほど早期の離脱を望んでいる。

驚くべきことだ。製造業も金融業も次々とイギリスを見放しだしている。流通の混乱に対する準備も追いつかない。雇用は失われ、物価も高くなる。「こんなはずじゃなかった」と気がつくようなものだが、離脱延期すら反対している人たちがいる。このなかには残留支持の人たちも含まれているから、早期離脱派は3割にも満たないだろう。

与党保守党は、この3割を裏切れないのだ。そんなことをすれば、次の総選挙で大敗北することは目に見えている。そうなれば政権に就くのは、富裕層増税と一部産業国有化を唱えるコービン党首率いる労働党だ。これをEU離脱よりも恐れる人たちもいる。

4.たとえばトランプさんの「国境の壁」

イギリスの国民投票でEU離脱支持が多数になったのも「まさか」だったが、トランプさんが大統領に当選したのも「まさか」だった。なんせ、その公約が破天荒だった。そのなかでも不法移民流入を阻止するためにメキシコとの国境に壁を建設するという話は、悪いジョークかせいぜい例え話だと思っていた。

ところがトランプさんは、この壁建設費予算が足りないといって政府機関の一部閉鎖、そして非常事態を宣言する事態にまでに至った(2月15日)。さらに3月11日に提出された2020年度予算教書でも、壁建設費として80億ドルを計上するよう議会に要求した。

少し考えればわかりそうな話だ。アメリカとメキシコの国境は3000㎞をゆうに超える。世界で最も通過者数が多い国境だ。80億ドル(約8800億円)かけたところでいったいどれだけの壁を建設することができるというのだろう。そもそもトランプさんの公約は、その建設費を「メキシコに払わせる」というものだった。

もうみんな見放してもいいような話だ。ところが、世論は違う。1月14日付日本経済新聞によると、ワシントン・ポスト紙とABCニュースが1月13日に発表した世論調査によると、国境の壁建設を支持するとの回答は42%、なんと1年前より8ポイント増えているのだ。これは共和党支持者では87%に達する。

同じ調査で、メキシコからの移民流入の状況を「危機」だとするトランプさんの主張に賛成する回答は24%にとどまっている。わからない、なのになぜ壁建設を支持するのだろう。ただわかることは、トランプさんがこの公約を反故にできないということだ。壁建設を支持する割合は、トランプ政権支持率とほぼ同じだから、その大部分は重なっているのだろう。彼はこの4割を、裏切れないのだ。

5.はたしてこれは「大衆迎合」なのだろうか

おおまかな把握だが、イギリスのEU早期離脱も、トランプ政権の国境の壁も、世論の支持は3割から4割だ。なんらかの国民的多数決をとれば否決される公算が高い。それを「大衆」と呼んでいいのだろうか。

しかし、イギリス保守党にとってもトランプ政権にとっても譲れない基礎票であることに違いない。多数ではなくても裏切れない。だとすれば、言うなれば「少数迎合」だ。

こうした傾向は、一般的だ。欧米でも中南米でも東南アジアでも、ポピュリズムの台頭は決して大多数を代表しているわけではない。それでも彼らが政治に大きく影響するのは、ポピュリストが「反多元主義」だからだと、ぼくは考えている。

はじめから多様な意見を調整する気などない。世論が分裂すればするほど、意見が対立すればするほど、かれらの支持基盤は固くなる。投票率が低ければ、3割でも勝てる。そんなポピュリスト(すなわち反多元主義)が容易に3割を獲得できる政治的主張が、「反移民」なのだ。

イギリスでもアメリカでも、欧州大陸でも、移民たちの姿を恐ろしいものにデフォルメし、経済的メリット・デメリットにおけるデメリットだけを誇張する。このように問題を単純化し不安を煽る手法は、残念ながら「わかりやすい」のだ。それは間違いだという説得は長くなるし「わかりにくい」のだ。いわば、ポピュリストたちの主張は「エンターテインメント性」が高いのだ(2月22日付同上参照)。

6.情報の独占

こうして、少数者による少数者に対する攻撃が「大衆的行動」であるかのような錯覚を生み、悲劇の連鎖をもたらす。クライストチャーチの惨劇が、その結果であるとするのは決して議論の飛躍ではない。容疑者は犯行をSNSで中継していた。支持が得られると思っているからだ。

そう、SNSは利用者の好みをAIで分析して、それに合わせて情報を提供する。同じ意見には互いに「いいね」を贈り合い、異なる意見を攻撃する(あるいは見ない)。都合の悪い事実情報はフェイクで済まそうとする。こうして形成されていく「世論」に政治がおもねる。さらに分断と対立を煽って、支持を固めようとする。

だから、仕方がないのか。そうではない。改善するべき、改善しうることがある。そのひとつが、プラットフォームによる「情報の独占」だ。これは世論形成だけではなく、市場における「競争的選択」を阻害している。この問題にたいする取り組みは始まったばかりで足並みが揃わないが、改善するべきだという合意は形成されつつある(このテーマについてはまたあらためて整理する)。

ガネシュさんはこう言う。「たとえ偽情報サイトや、外国政府が背後でやらせている悪意ある自動投稿が規制で一掃され、まともな報道機関が視聴者数を4倍に増やしたとしても、ポピュリズムの隆盛は抑えられなかっただろう」。あなたのその仮説は、事実に基づいて検証されていない。歴史的考察でもない。

でもぼくは、ガネシュさんがここまで悲嘆に暮れるのは、それだけこの問題に取り組んできたからだろうと好意的に推察している。お互い、努力を続けましょう。長ったらしいわかりにくい、そうエンターテインメント性の低い情報を発信し続けましょう。

ぼくのユウウツは、「人間の弱さ」なんかではなく、たんに「ぼくの弱さ」だ。排他的「世論」は許されない。クライストチャーチの犠牲者を前にこうつぶやいた人々は圧倒的多数であり、それこそが「世論」なのだ。

日誌資料

-

03/05

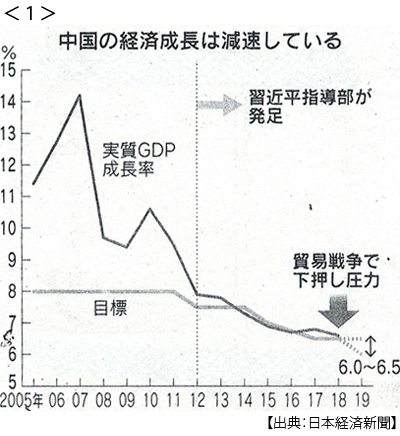

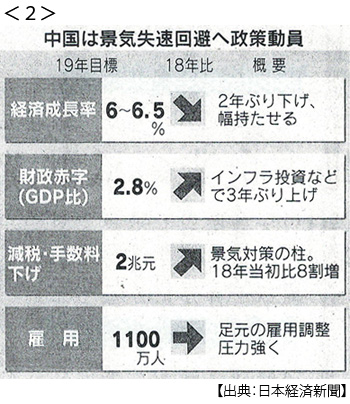

- ・全人代開幕 中国、6.0~6.5%成長に下げ 19年目標 <1> <2>

- 財政支出を拡大 成長維持へ減税33兆円 国防費7.5%増19.8兆円

-

03/07

- ・米貿易赤字12年ぶり最大 10%増の98兆円に 昨年、堅調景気で輸入増

- ・ファーウェイ、米を提訴 「政府の製品排除は違憲」

-

03/08

- ・欧州中銀、年内利上げ断念 新たな資金供給策導入

- ・デジタル課税合意見送りへ EU、足並みそろわず 仏、単独導入へカジ

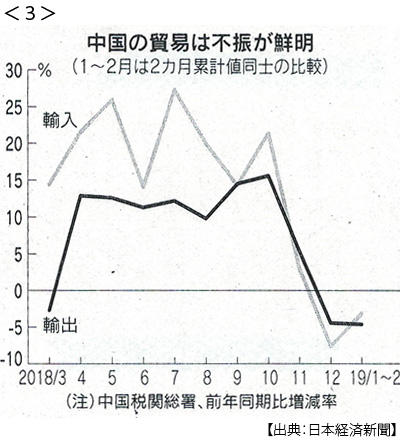

- ・中国の輸出2月20%減 輸入も5%減 貿易摩擦など響く

- ・1月経常黒字1.4%増 第1次所得収支15%増 貿易赤字は46%拡大

- ・独政府、ファーウェイ排除明示せず 5G巡り方針

- ・「非核化21年1月までに」 北朝鮮巡り米国務省高官

-

03/09

- ・米雇用減速 2月2万人増 1年5カ月ぶり低水準

- 失業率は3.8% 平均時給は3.4%増 人手不足で就業者数増えにくく

- ・中国、輸出入とも減少 1~2月 不振が鮮明 <3>

-

03/10

- ・米中、追加関税で駆け引き 中国、首脳合意で即全廃 米、段階的引き下げ案

-

03/12

- ・米財政赤字1兆ドル超 20年度予算教書 再建機運乏しく

- 国防費5%増要求 「壁」建設に86億ドル

- ・中国新車販売14%減 1~2月、乗用車が苦戦

- ・英・EU。離脱案修正合意 国境問題、独立の仲裁機関

- ・米、段階的非核化を否定 北朝鮮担当 制裁緩和、厳格に判断

- ・「機密情報共有制限も」 米がドイツに警告 ファーウェイ容認巡り米報道

- ・米、自社株買いに規制論 民主、格差拡大と批判 ウォール街と対立深まる

-

03/13

- ・EU離脱案再び否決 英下院「合意なし」採決へ <4>

- ・米、遠のく財政再建 選挙控えバラマキ 高成長でも4年間赤字1兆ドル超

-

03/14

- ・英議会 合意なき離脱回避可決 3月末の離脱延期も採択へ

- ・独、ファーウェイ5G参入巡り「独自に基準、米とも協議」

- ・トランプ氏、米中貿易協議「合意急がず」 首脳会談へ譲歩促す

- ・中国工業生産5.3%増(1-2月)10年ぶり低水準 半導体や車、不振

-

03/15

- ・英、EU離脱延期可決 下院 条件付き、6月期限 EU、明確な理由求める

- メイ氏、また瀬戸際戦術「離脱自体が消える可能性」 強硬派の翻意狙う