今週の時事雑感 03/01~03/13

カナダはアメリカの51番目の州になるべきだ(トランプの非常識と“常識の革命”その4.)

SNSでつぶやいたわけではない。FOXニュースによると、トランプは昨年11月にフロリダ州の自宅を訪ねてきたカナダのトルドー首相に直接こう言ったのだ。「カナダは高い関税で経済が疲弊するのであれば、アメリカの51番目の州になるべきだ」と、そして「トルドー氏は知事になるかもしれない」と。

そのトルドー首相が1月6日、辞任を表明した。在任期間は2015年以来9年間に及んだ。物価高と移民政策で支持率が低迷し、そこにトランプの25%関税がぶつけられ、政権が混乱した。その日トランプはSNSで「カナダの多くの人々は51番目の州になることを望んでいる」と放言した。7日には、そのためには「経済力の行使」も辞さないと語り、同じ日の記者会見でグリーンランドの購入とパナマ運河返還を実現するためには軍事力の行使という選択を排除しないと表明した。目まいを覚える。

トランプは非常識だからタブーがない。リベラルなタブーが息苦しいと感じていた人々にとってそこがまた魅力なのだ。同時にその人気にあやかって、自身の妄想を実現しようとする輩が巣くうのがトランプ一味の内実だ。そのトランプ一味の初期の中心人物だったスティーブ・バノンは、「トランプがふざけていると思っている人々は本質を見失っている」と指摘する。「彼がどれほど本気かを示しているのが『半球防衛』(アメリカによる西半球における自国の利益を確保するための防衛政策)なのだ」と(日経ビジネス電子版3/27)。

なるほど、だからパナマ運河からグリーンランドまでなのか、いやいや、なるほどと納得している場合ではないだろう。この非常識で荒唐無稽な妄想を、世界は真面目に警戒しなくてはならない境遇に陥ってしまっているのだ。

なぜトルドー首相をここまで徹底的に侮辱するのか、昔から気にくわない若造だと思っていたトランプには理由がある。そのひとつはトルドー政権がレームダック化していることだ。もうひとつはトルドー政権がリベラルだからだ。トランプたちはリベラルを非妥協的に憎悪している。リベラルとの共存を拒否している。だから弱っているリベラル政権を叩くことは快感なのだ(その裏返しとして強固に見える権威主義的政権には媚びやすい、いや、どっちが裏なのかわからないが)。

さて、カナダ危うし、リベラル危うしなのか。じつは「51番目の州」ニュースに触れたとき、ぼくは反射的に一冊の本を思い出して、書庫から探し出した。『カナダの教訓』(孫崎享)だ。ぼくは孫崎さんの『戦後史の正体』(2012年)を読んで、この本のことを知った。1992年に書かれたものの文庫版刊行だった。

孫崎さんは1989年にカナダ大使館に公使として赴任し、そのときカナダ外務省アジア局長にある助言を得たという。いわく「アメリカとの関係で、世界で最も苦労しているのはカナダである」、「アメリカと同じ生き方をするなら、カナダはアメリカに吸収されてしまう。カナダにはカナダとしての生き方がある」、「アメリカは当然、自立を目指すカナダを快く思わない。さまざまな圧力をかけてくる」、「カナダはこの圧力をどのようにかいくぐるか学んで来た。この経験を日本が学ばない手はない」と。

孫崎さんは同著(2013年版)の序文で、20年前(1992年)に書かれたものが現在でも読む価値はあるのだろうかと自問し、「残念なことに」意義を持っていると自答している。それからさらに10年以上経って「残念なことに」、今こそ意義を持っているとぼくは思う。

ぼくが同著に興味を持ったのは、ひとつの鮮烈なエピソードからだった。1965年4月、カナダのピアソン首相が訪米し、アメリカの大学で北ベトナム爆撃反対の演説をした。翌日ジョンソン米大統領がピアソン氏をキャンプ・デービッドに呼び出した。ジョンソンはピアソン氏の腕をつかんでテラスに連れ出し、片手でピアソン氏の上着の襟をつかみ、もう片手を振り上げた。「君は何も知らずに、格好付けるリベラルに与するのか」。

もちろん、この衝撃的な出来事には背景がある。詳しくは述べないが、単純な劇画ではない。ただしかし、ここにはアメリカとカナダの国力の差が鮮烈に描かれている。そして大切なことは、ピアソン氏はカナダ国民にとって屈辱の象徴ではなく、プライドの証となったということだ。今もカナダ外務省の建物はピアソン・ビルと呼ばれ、トロントの同国最大の空港もピアソン国際空港と名付けられている。

隣の巨人(巨獣?)アメリカと外交的に異なる立場を選択することがどれほど過酷なことなのか、それでも自主的に判断することがいかに尊いことなのか、それがカナダ外交の基礎となっているということだ。その理念が如実に示されたのが2003年アメリカの対イラク戦争だ。日本も自衛隊を派遣したが、カナダは参戦しなかった。カナダの参戦条件のひとつは「国連の支持があること」だったからだ。

現在カナダ経済は、もちろんアメリカ経済に依存している。1994年発行のNAFTA(北米自由貿易協定)以降、両国経済は一体化していったのだから。そのカナダにトランプは25%の関税をかけると脅す。そうなればカナダ経済は持ちこたえることができないだろうと。これはまさにジョンソンがピアソン氏の襟をつかみ吊し上げたようなものだ。タリフマンだから関税は万能だと信じているが、はたしてこの吊し上げはどのような化学反応を見せるのだろうか。

トランプ政権は3月4日、カナダとメキシコからの輸入品に対する25%の追加関税を発動した。即日トルドー首相はこれを「非常に愚かな行為だ」と非難し、カナダ経済を守るために「容赦ない戦い」を行うと誓った。NY株は2日で1300ドル超の下げ幅を記録した。ラトニック米商務長官は「カナダ・メキシコ企業に救済措置を検討している」と明言した。

3月5日にはトランプ政権は早くもカナダとメキシコに対する25%の追加関税について、北米の自動車産業向けに1ヶ月の猶予期間を設けると発表した。アメリカ国内の自動車業界からの強い反発が背景だとされている。6日には自動車以外も4月2日まで追加関税を猶予すると発表した。政策は揺れて不透明だ、NY株は続落する。

3月9日、カナダ与党・自由党はトルドー首相の後任となる党首にマーク・カーニー氏を選出した。カーニー氏はハーバード大とオックスフォード大で学び、カナダ銀行総裁を経て、外国人として始めてイングランド銀行総裁に就き、リーマンショックとブレグジットをそれぞれ中央銀行総裁として対応してきた。カーニー氏は「アメリカ人が我々を尊重するまで報復関税を続ける」と宣言した。

自由党は少数与党だ。興味深いことに最大野党の保守党はイーロン・マスク氏の支持を得てきた。カーニー氏は10月に予定される総選挙を待たず下院を解散する見通しだと現地メディアは報じている。反トランプと親マスクという構図なのか。3月11日にはグリーンランドの議会選でデンマークとの関係を重視する民主党が第1党になった。領有意欲を示すトランプへの反感が広がり、拙速な独立への懸念が反映したという。選挙前にはトランプ・ジュニアが現地を訪れていたが、空振りあるいは逆効果だったということだ。

さて、トランプ一味には「半球防衛」という妄想が潜んでいるそうだが、大切なことはメキシコもカナダもグリーンランドもそれぞれに孤軍奮闘しているわけではないということだ。かといって意識的に連携しているわけでもない。ぼくは、トランプ関税の「遠心力」が、アメリカを軸にした2つの同心円を描いているように見えている。外側の円は、トランプ関税の影響が小さいグローバルサウスのサークル。内側の円は、トランプ関税の標的となっているアメリカの同盟国、カナダ・メキシコそしてEUおよびイギリスが連なるサークルだ。この内側の円が、それぞれを勇気づける、あるいは「決断」を促している連帯ラインとなっているのではないかと。

止まれないトランプは、ついに輸入自動車に対する25%の追加関税を3月26日、決定した。これが内側の円を、それぞれの勇気を「決断」を一気に強めた。カナダのカーニー新首相はアメリカとの「経済統合の深まりと緊密な安全保障に基づく古い関係は終わった」と述べ、「最大規模の影響を与える報復関税」で対応すると発表した。同日ドイツはハーベック経済相が「アメリカに屈しないことを明確にする必要がある。強さと自信を示す必要がある」と述べ、EUも「断固として対応するべきだ」と主張した。

トランプはこの内側の円に気がつき、それを恐れている。だから自身のSNSに、「EUがカナダと協力してアメリカに経済的損害を与えようとする場合、はるかに大規模な関税が両方に課せられるだろう」と投稿しているのだ。これでアメリカ対カナダEU(その背後にメキシコ、イギリス)連合の対立軸が形成された。

ぼくは意識過剰なのか、カナダのカーニー氏がアメリカとの「古い関係は終わった」という表明をフランス語で行ったことに深い意図を感じてしまう。カナダ建国から独立への歴史的アイデンティティ、そして今ブリュッセルとの関わり方…、少なくともアメリカとの一体感は失われ、EUとの同心円が心情に投影されている現れではないかと。

問題は、これがトランプの国際的孤立をもたらし、関税の経済的非効率性が顕在化して、“常識の革命”を阻止することができるかどうかなのだ。そこで難しいのは日本と韓国だ。『カナダの教訓』はたしかに教示に富んでいる。しかし第一に、地政学的リスクが大きく異なる。第二に、資源のあるなしも大きく異なる。もしかしたら「これまで」は、それが言い訳になったかもしれない。はたして今、「これから」はどうだろう。

日本はこの間、何をしていたのかはご存じの通りだ。3月10日に武藤経産相が訪米してワシントンでラトニック米商務長官と会談。追加関税から日本を除外するように求めた。もちろん、ダメ元のアリバイ・パフォーマンスなのだろう。それでも何かメリットを感じてのことなのだろうか、デメリットは感じないのだろうか。トランプ関税遠心力の嵐の中で「そこはなんとか日本だけはお目こぼしを願えませんでしょうか」という外交が、第一に、トランプにどう見えるのか、第二に、周辺国にどう見えるのか、仮にもTPP主要国だ、そのデメリットは見えない振りをしているのか。

一方韓国は、ヒュンダイ自動車が関税発動の直前に、210億ドルの対米投資にくわえ製鉄所も新しくルイジアナ州に建設すると発表した。トランプは大喜びだ。こうでなくっちゃ、だ。この投資こそ「関税がとても強力にうまくいっていることをはっきり示す」ことだと称賛した。このように、トランプにトランプ関税の成功体験を与えることは、韓国にとって韓国自動車産業にとって、はたして戦略的にプラスなのだろうか。もちろん日本も韓国も、「51番目の州」に名乗りを上げているわけではないが、「これまで通りよろしくお願いいたします」が通じると思っているはずもないだろう。

考えてみよう、例えば石破さんがアメリカに乗り込んで関税批判演説を世界に訴え、トランプに襟をつかまれ吊し上げられたとして、日本でこれを讃えて、日本外務省の建物を「イシバ・ビル」と呼ぶようになる、そんなことはありえないのだ。そんな政治的土壌がないからだ。だとしてしかし、さすがに日本はもう安倍外交をロールモデルとすることをやめたらどうだろうか。ファーストネームで呼び合い、ゴルフをして、日本の対米投資の規模を説明し、アメリカの防衛装備品を言い値で買いまくるなどなど、そしてかろうじて関税を免れる。そんなことを成功体験としていることが日本の対米外交の方向性を錯乱させているのではないだろうか。

『カナダの教訓』で最も強調されているのが、「独自路線をとる国が、最終的に最も信頼される」という思考だ。トランプ現象は、コロナ・パンデミックのように耐え忍べばいつかは「トランプもただの風邪になる」というものではない。“常識の革命”を阻止すれば、かならずポスト・トランプの時代が来る。今、トランプの非常識に寄り添うことがなにより危険な選択なのだ。世界はそのことに気がつき始めている。じつは日本も気がつき始めている、ぼくはそう思う。ならばどのような連帯が求められているのか、そこは勇気と決断だ。

日誌資料

-

03/01

- ・トランプ関税、米景気に影 原材料費上昇 インフレ再燃懸念

- ・トランプ氏「150兆円規模に」 ウクライナ資源、米企業開発と主張

- レアアース、ロシアの支配地に 採算は不透明

- ・米、英語を公用語へ 他言語話者の支援義務撤廃

-

03/02

- ・対ロシア譲れず決裂 米ウクライナ、協定署名見送り(2/28)停戦交渉に影響

- 嫌悪と懐疑 口論に拍車 バンス氏が口火

-

03/03

- ・スターマー英首相 英仏ウクライナで停戦案 4首脳合意 策定後に米と協議へ

- ・クルド勢力「停戦」宣言 トルコ政府と 指導者、獄中から指示 対立40年

-

03/04

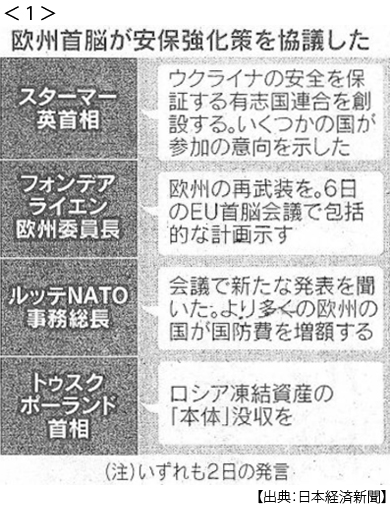

- ・欧州、強まる安保責任論 国防費増で首脳一致 有志国連合の派遣協議 <1>

- ウクライナ支援 米つなぎ留め狙う 欧州主導の平和維持に壁 人員不足「常時15万人必要」

-

03/05

- ・トランプ政権 カナダ・メキシコ関税発動 25% 同盟国も標的 <2>

- 対中国、10%上乗せ 中国、米農産物に最大15% 報復関税、カナダも25%

- ・米、ウクライナ武器供与停止 EU、防衛強化に125兆円案

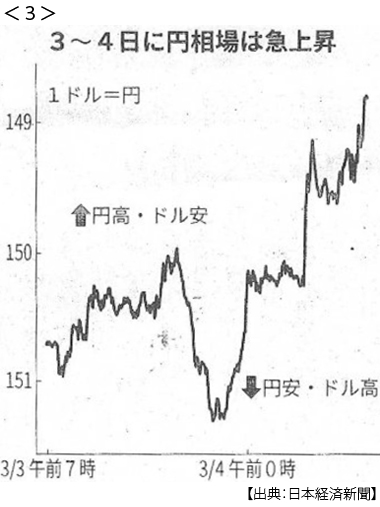

- ・「日本は通貨安誘導」トランプ氏が言及 円急騰、一時148円台 <3>

- ・NY株、2日で1300ドル安 関税「貿易戦争」を警戒 消費懸念で小売株下落

- ・「GDP比3%に」米国防次官候補 防衛費増額 日本に要求

-

03/06

- ・トランプ氏施政方針演説(3/4)ウクライナと再交渉へ 資源協定巡り

- 相互関税「来月2日」再表明

- ・中国、歳出拡大25兆円 「5%前後」成長へ下支え 全人代閉幕 保護主義を批判

- ・米、車関税1ヶ月猶予 カナダ・メキシコに25% 日本勢にも適用か

- ・米、関税でインフレ懸念 地区連銀報告「価格転嫁の動き」

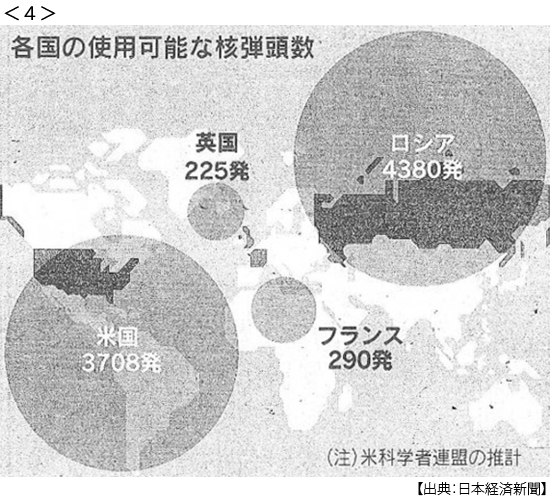

- ・仏「核の傘、欧州に拡大」 マクロン氏、議論入り表明 <4>

- 欧州、対ロシア独自防衛策 NATO安保に危機感

-

03/07

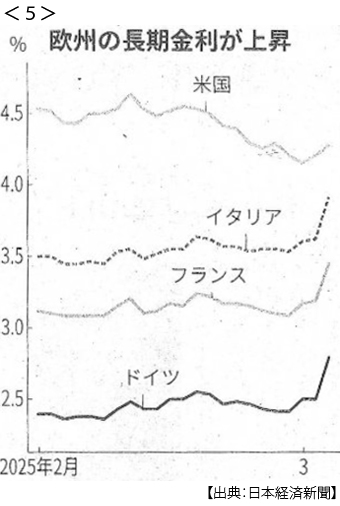

- ・欧州「再軍備」で金利急上昇 財政ルールの緩和警戒 <5>

- ・米貿易赤字 過去最大に 1月 「トランプ関税」前駆け込み

- ・米国株、下落トップは「消費」 物価高と景気悪化の共存警戒 報復関税にもリスク

- 関税混乱、NY株427ドル安 米政策見通せず 日経平均一時800円安

- ・欧州中銀0.25%利下げ 5会合連続 総裁、「一時停止あり得る」

- ・米、車以外も関税猶予 カナダ・メキシコ 来月2日まで

- ・米人員削減2月急増 DOGE影響 17万人うち連邦職員6万人

-

03/08

- ・米雇用、15.1万人増 2月 失業率は4.1%に上昇

- ・高額療養引上げ見送り 首相、負担限度額めぐり表明 秋までに方針決定

- ・米関税、産業界振り回す 発動直後に猶予 車3社、救済措置要請

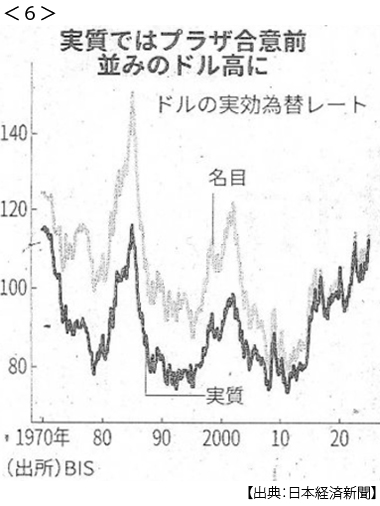

- ・「第2プラザ合意」戦々恐々 ドル高是正には高い壁 <6>

- ・EU「再軍備」、米つなぎとめ 首脳会議(3/6)130兆円で合意

- ・米財務長官が初講演 中国の過剰供給「関税で押し返す」

- ・トランプ氏、イラン指導者に書簡 核問題、交渉呼びかけ

- ・メキシコ自動車輸出 2ヶ月連続の大幅減 関税回避へ米に生産移転

-

03/09

- ・米3月利下げ見送る公算 FRB議長「雇用堅調」に自信

- ・米株1週間で1039ドル安 政策リスク、相場の重荷に

- ・韓国、尹大統領が釈放

- ・マスク氏と閣僚衝突 人員削減、ルビオ氏ら口論 トランプ氏が仲裁

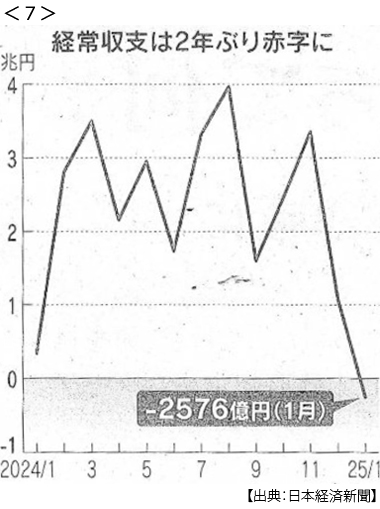

- ・経常収支、2年ぶり赤字 1月2576億円、貿易赤字拡大 <7>

- ・実質賃金1月1.8%減 3ヶ月ぶりマイナス 物価上昇大きく

-

03/11

- ・長期金利、一時1.575% 08年10月以来 国債、買手不足鮮明に

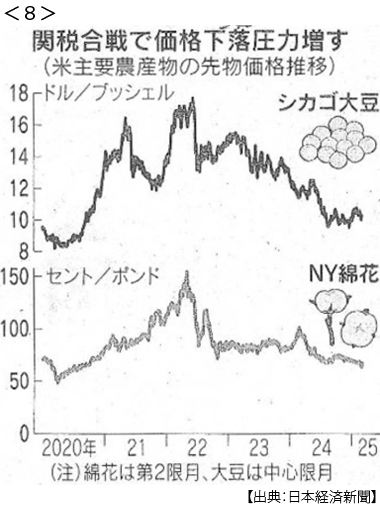

- ・中国報復、米農業を直撃 追加関税発動、綿花や大豆軒並み安 <8>

- トランプ氏票田、標的

- ・カナダ首相、9年ぶり交代へ カーニー氏、米に対抗姿勢 関税・物価高、解探る

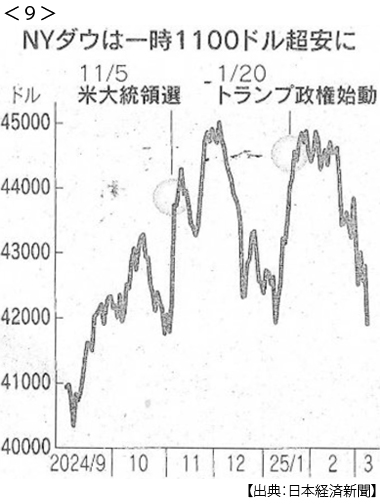

- ・NY株一時1100ドル安 トランプ氏、景気後退否定せず <9>

- 米経済に「移行期間」、関税めぐりトランプ氏 日経平均一時1000円安

- ・米関税、除外言質取れず 鉄・アルミ 経産相 米商務長官らと会談

- ・テスラ株、一時16%安 ピークの半値 米欧で不買運動

-

03/12

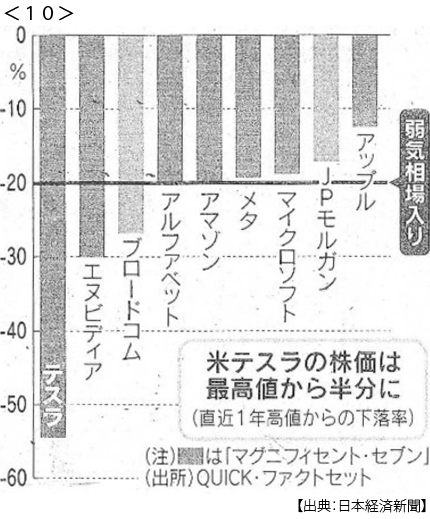

- ・「関税不況」警戒マネー収縮 トランプ氏「短期の痛み」日米株下落 <10>

- テック7社時価総額 減り幅最大 「米経済に過渡期」波紋 トランプ氏発言

- 堅調景気に疑心呼ぶ

- ・トランプ氏 対カナダ50%中止か 半日で方針転換

-

03/13

- ・米、鉄鋼・アルミ25%関税発動 22兆円市場に値上げ圧力

- 米車大手最大4%減益 EU・カナダが報復関税へ

- ・ウクライナ、停戦案同意 30日間 軍事支援再開へ米に譲歩

- ・ウクライナ停戦、米ロ協議 「実現はロシア次第」 トランプ氏、側近を週内派遣

- ・デンマーク重視派第1党 グリーンランド議会選 トランプ発言反感招く

- ・カナダ、7回連続利下げ 0.25% トランプ関税に危機感

- ・FRB副議長にボウマン氏 金融監督担当、銀行規制に反対 米報道