今週のポイント解説 05/11~05/18

弱い円

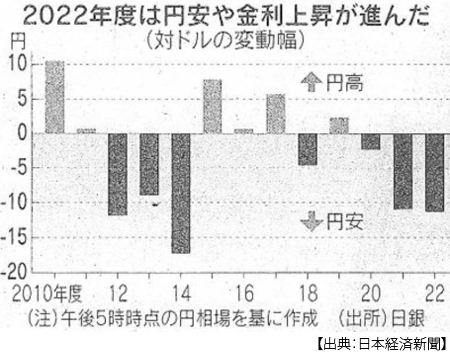

2年半で20円以上の円安

2021年、2022年と円はドルに対して2年連続で10円以上安くなり、これは26年ぶりのことです。そして3月31日の1ドル=133円からさらに5月25日には1ドル=140円にまで円安は加速しています。2021年初めからおよそ25円の円安です。

日本は食料とエネルギーを海外に依存し、それら資源価格は大幅に高騰しています。そして穀物や石油はドル建てで売られています。ですから日本はこれら1ドル分を買うのに25円多く払わなくてはなりません。当然、物価は高くなります。

昨年度は賃金上昇率を物価上昇率が上回り、実質賃金は1.8%減っています。今年になっても実質賃金は減り続け、3月にはマイナス2.9%になりました。それでも企業は値上げを我慢しているほうなのです。仕入れ価格の上昇を消費者に転嫁する割合は20%ほどで、これは米欧の50%前後と比べて半分以下です。ですからこれを負いきれず倒産する物価高倒産が昨年463件と、過去最多になりました。

なぜ円安?

授業では為替変動要因について勉強しました。為替レートは外国為替市場の価格ですから需要(外国通貨を買う)と供給(手持ち通貨を売る)で動きます。ですから金利の高い通貨は上がり、貿易黒字国の通貨は上がり、インフレ率が高い国の通貨は下がります。財政赤字が大きいとか政治が不安定でも通貨は下落します。

世界的なインフレを抑え込むために、アメリカもイギリスもユーロ圏も利上げを繰り返してきました。その中で日本だけが利上げをしません。利上げに耐えられる体力が日本経済にないからです。円安で輸入が膨らみ昨年度の貿易赤字は約21.7兆円と過去最大になりました。輸出より輸入が多いということは手持ちの円をドルと交換しないと支払いができませんから、さらに円安が進みます。円安で輸出が増える訳でもありません。生産拠点の多くが海外に移転し、国内生産物を輸出するためには部品や材料を輸入しなくてはなりません。

たしかに大企業の収益は増えています。同じ1ドル分輸出しても25円売上げが増えるからです(1ドル=115円→1ドル=140円)。こうして海外での稼ぎを国内に還元してくれればいいのですが、海外に再投資する傾向が強いのです。そうでなくても内部留保として貯め込んでいます。日本国内に魅力的な投資先がないからです。

こうしてみると、円安は日本経済の「弱さ」を表しているといえるでしょう。英語で円安は「weak yen」と表記することが一般的です。まさに「弱い円」なのです。

最大の材料は金利

貿易収支で異なる通貨の交換が行われることはわかりやすいですよね。しかし世界の外国為替市場取引額は、世界の貿易総額の何十倍も多いのです。インフレは通貨価値の下落ですからこれもわかるのですが、今はどこの国もインフレです。そこで金利という材料が注目を集めることになります。

中央銀行が利上げをすると政策金利は即日上がります。これは長期金利に反映すると思う人が圧倒多数です。日米の金利差は短期で5%前後、長期で3%前後も開いています。アメリカは中堅地方銀行の経営破綻などで見通しが悪くなり、利上げが止まると予想する人が多くなりましたが、ユーロ圏ではまだまだ利上げが止まらないと見られています。

そこで金利の安い円を借りて、それを売ってドルやユーロを買う動きが盛んになります。もちろん日本国内でも手持ち資産の円を外貨に替えたいという需要が増えます。こうなると実体経済の評価を離れて、短期的に利益を上げようとする「為替投機」が幅を利かすようになります。

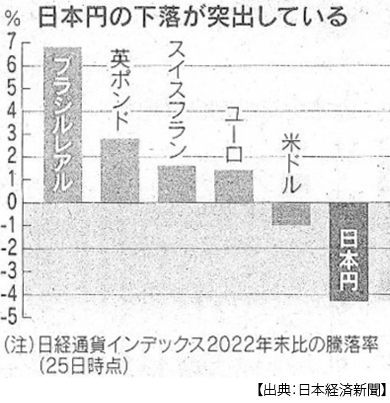

上のグラフは衝撃的ですよね。円安が顕著なのは説明した通りです。日本よりインフレが深刻なユーロ圏(ユーロ)よりイギリス(ポンド)より円が下落しているのは、金利差です。しかしブラジルレアルが2022年度末より7%近く高騰しているのは異常な感じがします。ブラジルの政策金利は13.75%、じつはメキシコペソはブラジルレアルよりさらに高くなっているのですが、メキシコの政策金利は11.25%なのです。

これらの通貨はアメリカの利上げ=ドル高で売られ、大幅な通貨安となっていました。それを食い止めるために大幅な利上げをしていたのです。しかし、アメリカの利上げ停止、あるいは利下げ観測によって買われるようになりました。悪い材料がなくなることは良い材料なのです。そこでマイナス金利を維持している円を調達して、それを売って新興国通貨を買う取引(キャリー・トレード)が流行っているのです。

ブラジルレアルやメキシコペソを長く保有しようとする人はあまりいないでしょう。アメリカが想定外に利上げを追加すれば、あっという間に売ってしまうかもしれません。ですから慌てて後追いで新興国通貨を買うのはおすすめできません。もう充分高くなってしまっていますから。

その点、スイスフランを買っている人は玄人かもしれません。スイスフランは円と並んで「安全資産」と見られていました。でも今や円は売られスイスフランは買われ、円のスイスフランに対する価値は過去最高値の3分の1近くになっています。材料の一つはスイスフランがマイナス金利から脱して、日本だけがマイナス金利を続けていること。またスイスは貿易黒字を増やしていることなどです。

日本株は上がっている

日経平均が5月17日に3万円台を1年8ヶ月ぶりに回復し、19日にはバブル崩壊後の最高値を上回りました。昨年末から15%以上高くなっています。日本株高の材料は二つ、「消去法」と「割安感」です。

アメリカでは景気後退のサインが増え続けています。インフレは鈍化していますが粘り強く、金融不安で融資が縮み、それでも利上げをするかも知れないし、債務上限引き上げ問題がかつてなく深刻です。だからといってユーロ圏のインフレはさらに根強く、利上げは当面続きそうです。新興国通貨もじゅうぶん高くなってしまっています。投資家たちは何に投資すればいいものか、悩んでいました。

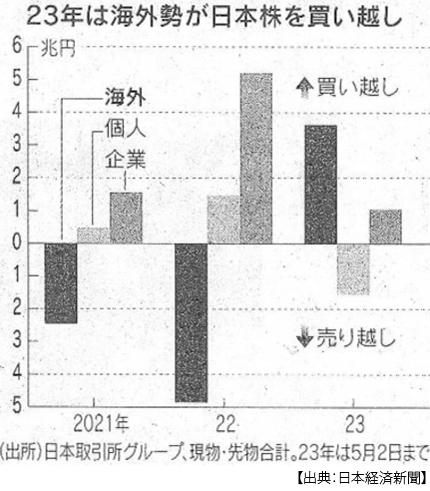

ターニングポイントは、4月10日と4月11日でした。まず11日、長く「投資の神様」と呼ばれ世界中に信奉者がいるウォーレン・バフェットさんが珍しく来日し、会見で日本株を買いまくると表明したのです。「え?日本株?」、海外の投資家たちは耳を疑ったことでしょう。でも気がついたのです、「割安感」に。その前日、日銀の植田総裁が初の記者会見で、金融緩和政策を「継続するのが適当」と述べたのです。つまり円安は加速する。バフェットさんはこのタイミングを狙ったのでしょうか。

なるほど、ドル資金を持っている投資家たちにとって円安は日本株の割安感に映ります。しかも日本企業の収益に対してその株価はそれほど高くありません。円安でインバウンド需要なども期待できそうです。買うでしょうね。

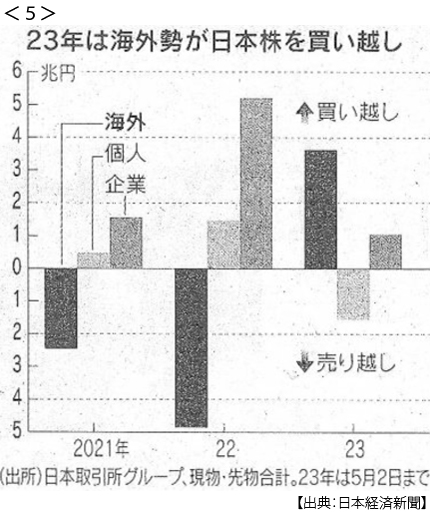

日本株は公的マネー(日銀と年金)と企業の自社株買いで支えられていました。実質賃金はマイナスで消費はコロナ前に回復せず、貿易赤字は膨らみ、まだ物価は上がりそうだし。国内の個人投資家は売り越していました。そこに海外勢の買いが入ったのです。

でも、どうでしょう。円安は海外投資家にとって日本株の「割安感」だとしても、円安の実体は「弱い円」なのです。その日本株もバブル後最高値と聞けば「割安感」は薄れるでしょう。「消去法」も、そうです。アメリカのマイナス材料がひとつ減ればどうなるでしょう。FRBが利上げを停止する、さらに利下げ観測が強まれば円高材料になります。

日本株に長期保有のインセンティブがあるかどうか、つまり日本経済に持続的成長が期待できるかどうかが問われています。「投資の神様」なら、目論み通り日本株が高くなれば売り抜けるでしょうね。知らんけど、ですが。

莫大な財政支出を繰り出し続けていますが、日本経済の成長戦略は何か具体化されているでしょうか。政権支持率は、ゼレンスキー氏が広島に来れば上がり、首相の息子がはしゃぎすぎれば下がります。肝心の政策を問うことから、目をそらされ続けているような気がします。もしかしたら、それが「弱い円」の正体なのかもしれません。

日誌資料

-

05/11

- ・トヨタ、EV投資5兆円 30年までに、1兆円増 VWは5年で26兆円

- ・米消費者物価4.9%上昇 4月、10ヶ月連続伸び鈍化

- ・国の借金、1270兆円で最大 3月末 コロナや物価高対応響く

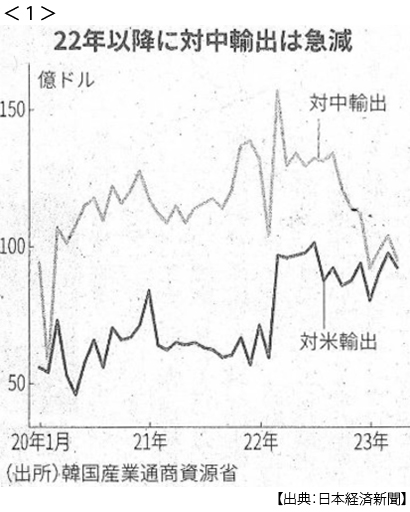

- ・韓国、経済も対米傾斜 対米輸出12%増、対中に迫る <1>

- 産業界には急速な対米シフト、中国ビジネスの縮小を不安視

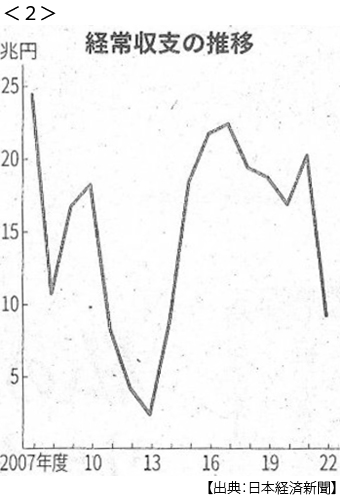

- ・経常黒字54%減、9.2兆円 昨年度 資源高や円安響く <2>

- IT赤字5.1兆円 医薬品収支赤字も4.3兆円 デジタル、脱炭素など次の稼ぎ手見えず

- ・欧州中銀ラガルド総裁 物価「著しい上振れリスク」 利上げ継続を示唆

-

05/12

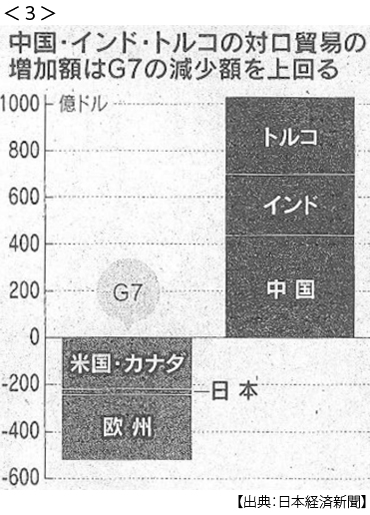

- ・G7、もろ刃のロシア制裁 財務相会議 中印・トルコ貿易穴埋め <3>

-

05/13

- ・円、揺らぐ「安全通貨」 対スイスフランで最安値圏 貿易赤字・緩和継続響く

-

05/14

- ・サムスン、日本に半導体拠点 素材・装置企業と開発 日韓連携に弾み

-

05/15

- ・企業物価4月5.8%増 伸び率、4ヶ月連続鈍化

-

05/16

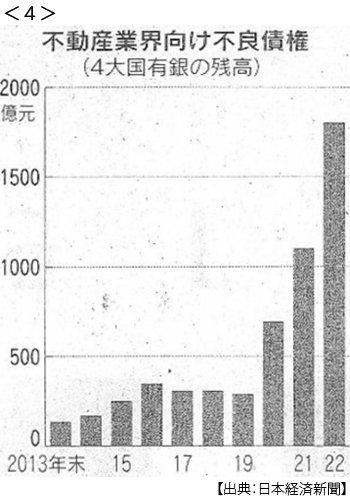

- ・中国4大銀、不動産向け不良債権1年で6割増 金融システムにリスク <4>

- ・北朝鮮、日本の仮想通貨に的 980億円ハッキング 世界の3割 軍事利用

- ・タイ民主派野党、第1党に 総選挙、連立協議が本格化

- ・アルゼンチン、政策金利6%引上げ 97%に 米利上げドル高で通貨ペソ下落

- ・中国消費4月18.4%増 上海封鎖の反動、伸び拡大

- ・米家計、クレジットカードの延滞14年ぶり増加幅 インフレ・高金利影響か

-

05/17

- ・ロシア石油、侵攻前を上回る 4月輸出量、中印向け増加

- ・米、対中法案「第2弾」策定へ ハイテク投資規制強化 国内土地買収を制限

- ・日経平均一時3万円台 1年8ヶ月ぶり 海外勢、消去法の日本買い <5>

- 金融緩和継続 円130円台で推移 訪日需要が回復 世界景気の不安映す

- ・訪日客、コロナ前7割水準4月194万人 東南ア・米から増加 中国からは動き鈍く

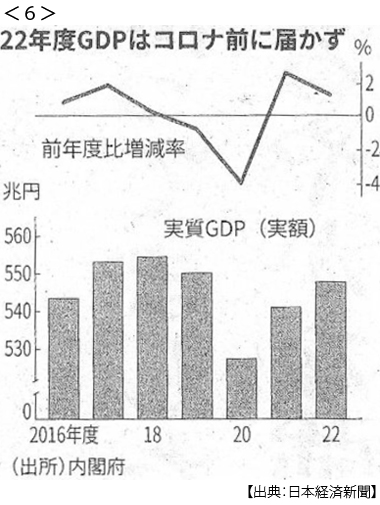

- ・GDP年率1.6%増 1~3月 3四半期ぶりプラス 個人消費押し上げ <6>

- 個人消費2.4%増 設備投資3.0%増もコロナ後の回復、なお弱さ 昨年度は1.2%増

-

05/18

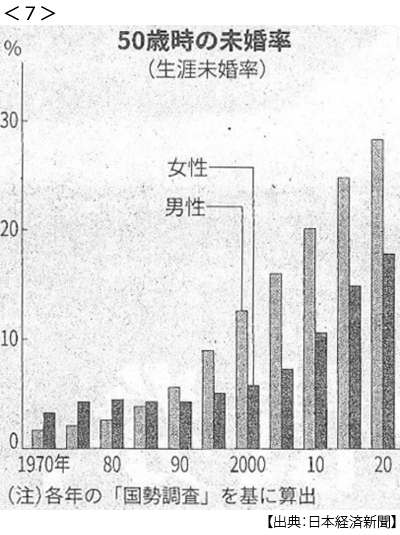

- ・生涯未婚率 男性28.3%、女性17.8% 「資金足りない」男性の29% <7>

- ・米債務上限、再協議へ バイデン氏、G7帰国後

- ・G7対抗、中国が国際会議 旧ソ連圏中央アジア首脳を「絹の道」起点・西安に招く