今週のポイント解説 07/09~07/17

制裁の経済的帰結

通貨の堕落

第一次世界大戦終結後、パリで開かれた対ドイツ講和会議を批判したJ.M.ケインズの『講和の経済的帰結』(1919年、「講和」はpeaceなので「平和」と訳されることも多い)は、パリ講和が負担能力をはるかに超えた賠償をドイツに課しことが、むしろ欧州経済を混乱させると批判した。またこれがナチス台頭の経済的背景を洞察したとして、第二次世界大戦後にもまた高い再評価を受けている。

興味深いのは、同著のなかでケインズがロシア革命の指導者レーニンの言葉を紹介し、それを支持していることだ。レーニン曰く「資本主義体制を打倒する最善の道は通貨を台無しにすることだ」。「通貨を台無しに」とは激しいインフレーションを意味し、ケインズはこの言葉は正しいと認めたうえで、インフレーションが進行し通貨価値が大幅に変動するなかでは債務者と債権者の関係が完全に混乱し、「富を得る過程が賭博や宝くじに堕落する」と指摘している。「通貨の堕落」だ。

インフレ圧力が高まる中での対ロ制裁

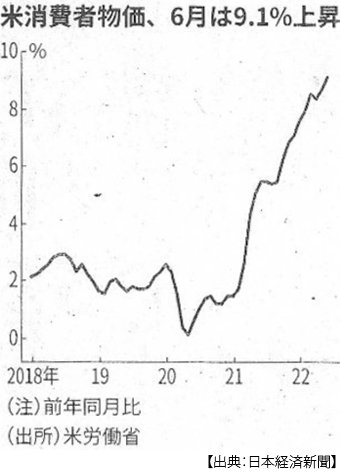

アメリカ経済がインフレーションに襲われることは、予見されていた。コロナ禍の行動制限のなかで3回の現金給付金と金額が上乗せされた失業保険給付によって、多くの階層で「強制貯蓄」(本来消費されるはずの所得が貯蓄された資金)が膨張し、これが解放されるときには生産も輸送も間に合わないだろうと。

中国のゼロ・コロナも警戒されていた(イアン・ブレマー氏の「2022年10大リスク」など)。長く世界の低インフレを支えてきた中国製品の供給が滞る。また中国への制裁関税も供給制約下ではインフレ要因として作用する。

だからこそFRB(米連邦準備理事会)による政策金利引き上げと保有資産縮小は、市場でも広く合意されていた。そうしたなかで、ロシアがウクライナに侵攻したのだった。

プーチンとバイデン政権に共通した誤算は、戦争の長期化だろう。プーチンの「特別軍事作戦」は短期間でのキーウ陥落を想定していただろうことは確かだし、バイデン政権によるロシア制裁の有効性もまた、その「返り血」を過小評価していたのではないだろうか。

ドルの堕落

対ロ制裁最大の誤算は、国際的ドル決済システムから排除してもルーブルが暴落せず、主要通貨に対する為替レートを持ち直したことだろう。これがロシア中銀に利下げの余地を与えた。さらにロシア産原油禁輸措置も、おもにインドと中国が受け皿となり、むしろ原油価格高騰によってロシア政府の税収は大幅に増えた。

ロシアの軍事資金が底をつくどころか、この資源収入を源泉にプーチン政権は最低賃金引き上げや年金増額などのバラマキによって自身の支持率を高めたのだ。一方で制裁の「返り血」は日ごとに制裁参加国の負担を増していく。原油および天然ガス価格の高騰はもとより食糧、肥料、レアメタルと社会的に必需な資源価格は軒並み急騰した。

「ドル覇権」。財政赤字も経常収支赤字も莫大なアメリカの通貨ドルがなぜ国際通貨の地位を維持することができたのか。その理由は経済のグローバル化、サプライチェーンの地球化および資金移動自由化にともなう国際取引多様化のなかで、世界市場における仲介通貨として需要が増していること、またそれゆえの「制裁手段」としての政治的威力だった。

資源インフレと制裁効果に対する疑念が今、その「ドル覇権」を揺さぶる。

強いドル政策

アメリカ経済の旺盛な消費性向、歴史的に低い失業率、そして資源高騰と供給制約。インフレ圧力は強大で、放置すればドルの減価は避けられない。レーニンとケインズの合意を引き合いにせずとも、政権はインフレで弱体化する。そしてアメリカの中間選挙は間近だ。

ドル高はこうしたインフレ圧力と拮抗し、なによりドル覇権を維持するためには強いドルが求められる。

FRBの利上げは、3月の0.25%から5月0.5%へと倍速に、そして6月0.75%へと3倍速に加速する。7月もまた0.75%だった。当然、アメリカ経済は減速する。4~6月期の実質GDPは前期比年率換算で0.9%減り、2期連続でマイナス成長となった。

そもそも現在の激しいコスト・プッシュ・インフレは、世界的な供給制約が解決しない限り沈静化の見通しは不透明なのだから、じつは金融引き締めの効果は疑わしいのだ。それでも利上げでインフレを抑制しようとするならば、個人消費および民間投資をそうとう強く抑え込まなくてはならない。

FRBはそうした「オーバーキル」、すなわち過度の利上げによる景気後退を許容していると見られている。FRBの使命は物価の安定と雇用の安定だから、失業率が3%台で安定している現状では物価対策に注力できると考えているからだ。今後も利上げの傾斜は幾分弱まる(例えば0.5%など)だろうが、追加利上げが繰り返されることは間違いないだろう。

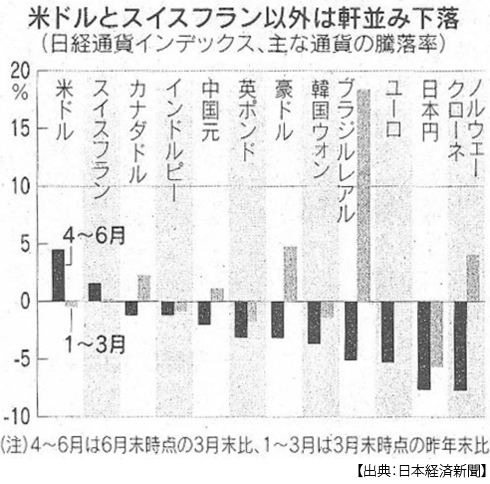

こうして国際金融市場では、主要通貨に対するドル高を示すドル指数が20年ぶりの高水準となり、「一人勝ち」の様相を呈するようになっている。

世界はアメリカの利上げについていけるのか

FRBの利上げ加速という金融政策は、強いドルという為替政策と表裏一体となっているということができる。そしてこの基軸通貨ドルの独歩高は他の通貨の下落だから、世界各国の金融政策にダイレクトに作用する。

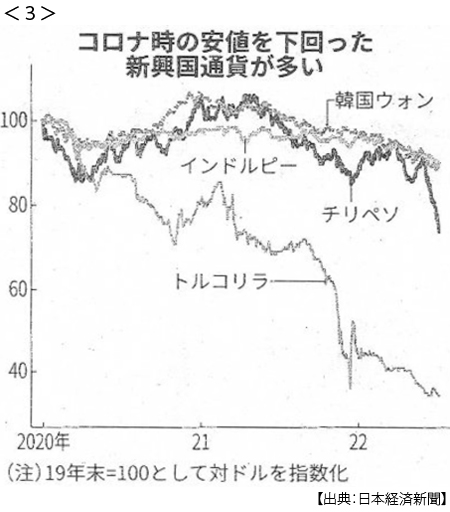

新興国に流入した緩和マネーは逆流し、ドル建て債務が膨張する。ユーロ、円、ポンド安はそれぞれの国民経済における輸入物価の上昇を加速させ、消費を萎縮させる。

さて世界は景気回復を犠牲にしても利上げに踏み切るのか、その場合どの程度の利上げに耐えられるのか、どれだけ利上げすればアメリカの利上げについていけるのか。

一方で、アメリカ経済自体もどれだけの利上げに耐えられるのか。つまり景気後退の幅は想定内に収まるのか。それが予想以上に激しいものであるならば、それがまた世界経済に厳しい打撃となるだろう。

そのときアメリカには利下げの余地があるとしても、世界的な供給制約が解消されない限りインフレ圧力は依然として世界各国の金融政策の手足を縛るだろう。

次回、新興国、ヨーロッパおよび日本それぞれの金融政策に対するアメリカの利上げ加速の影響について整理してみようと思う。

日誌資料

-

07/09

- ・安倍元首相撃たれ死亡 8日、奈良で応援演説中 容疑の41歳男逮捕

- ・米就業者37.2万人増 6月 失業率横ばい3.6% 逼迫状況続く

-

07/10

- ・マスク氏、買収を撤回 ツイッター側、法廷闘争へ

- ツイッター株、前週末比10%超安 時価総額4300億円失う

- ・中国物価6月2.5%上昇 コロナ規制緩和 約2年ぶり伸び

- ・米中外相会談 対中関税下げ探る ロシア・台湾問題では溝 対話継続を確認

-

07/11

- ・参院選 改選125議席中自民63、立民17、維新12 改憲勢力3分の2維持

- 野党第一党、過去最少議席 投票率52.05%(前回2019年参院選より3.25%アップ)

- ・強い米雇用、円売り再加速 一時137円台後半 日本は緩和継続観測

- ・企業物価6月9.2%上昇 資源高・円安で高止まり

-

07/12

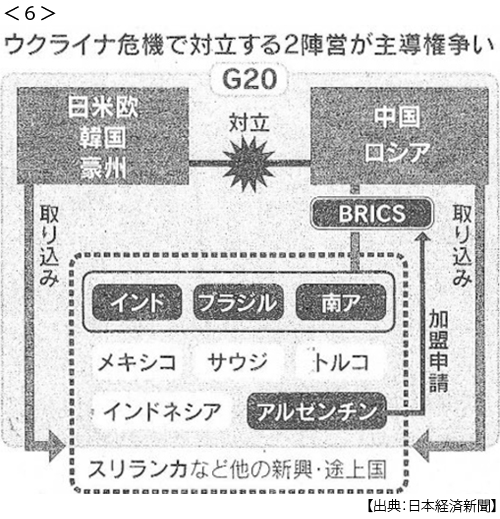

- ・世界人口11月に80億人 国連推計 インド、来年中国抜く <1>

- 増加率1%割れ 戦後成長の支え転機

-

07/13

- ・男女平等指数 日本116位(146ヵ国中) 「政治」139位、最下位圏

-

07/14

- ・ユーロ、対ドル「等価」割れ20年ぶり ドル独歩高鮮明 欧州、インフレ加速懸念

- ・米消費者物価9.1%上昇 6月 FRB、大幅利上げの公算 円安加速、一時138円台

- ・NY原油3ヶ月ぶり安値 93ドル後半(一時130ドル台) 「侵攻」後の急騰帳消し

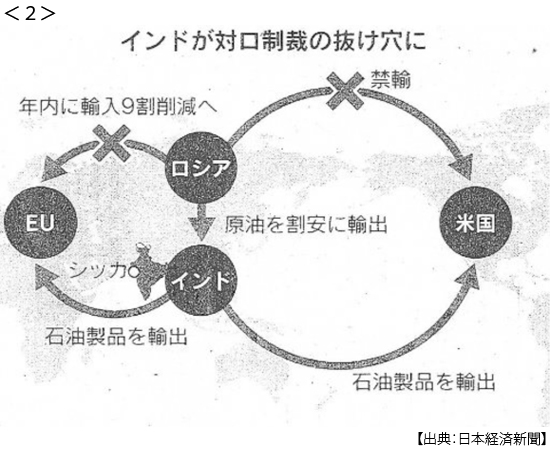

- ・ロシア原油に「洗浄」疑惑 インドで精製、欧米に輸出 制裁の抜け穴懸念 <2>

- ・新興国通貨、相次ぎ安値圏 高まる不況リスク・債務懸念 <3>

- ・韓国、0.5%の「倍速利上げ」 インフレ抑制へ年2.25% 家計負担急増、消費に影

- ・東電旧経営陣に賠償命令 東京地裁 株主代表訴訟 原発事故で13兆円

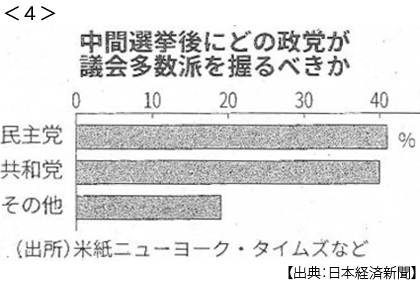

- ・米中間選挙、米紙世論調査 民主・共和の支持拮抗 <4>

-

07/15

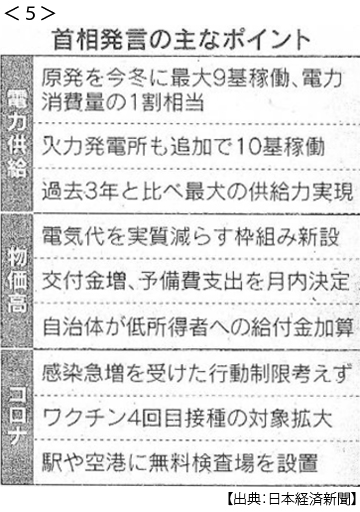

- ・原発、冬に最大9基稼働 首相表明 消費電力の1割 火力も10基増 <5>

- ・安倍元首相秋に国葬 岸田首相表明 吉田茂氏以来、戦後2例目

-

07/17

- ・バイデン氏、サウジ皇太子と会談 一段の原油増産期待もサウジは具体策示さず

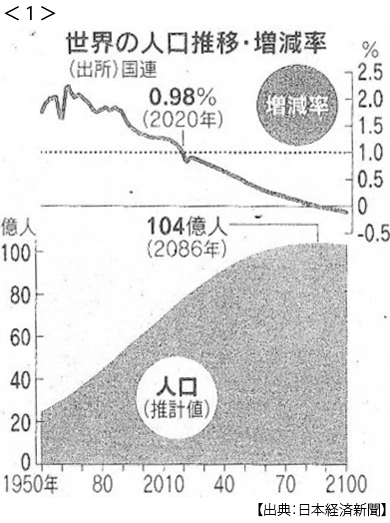

- ・G20(20ヵ国財務相・中銀総裁会議 バリ島)、共同声明出せず <6>

- 日米欧陣営作り苦戦 対ロシア制裁に新興国慎重

- インフレ下協調難しく デジタル課税、調整難航で1年遅れ24年発効