今週の時事評論(6) 02/20~03/03

規制なき緩和、もうゲームストップにしよう

1.中央銀行の役割は株価ではなく物価だ

前回のブログ「コロナ・バブル」(⇒時事評論№255)アップの作業中、株価が急落した。2月26日の日経平均は前日比1202円安、NY株も続落し2日間の下落幅は1000ドルを超えた。驚くことでもないし、ぼくの予想が当たったわけでもない。いつか来るとみんな思っていたことがたまたまその日に来ただけのことだ。

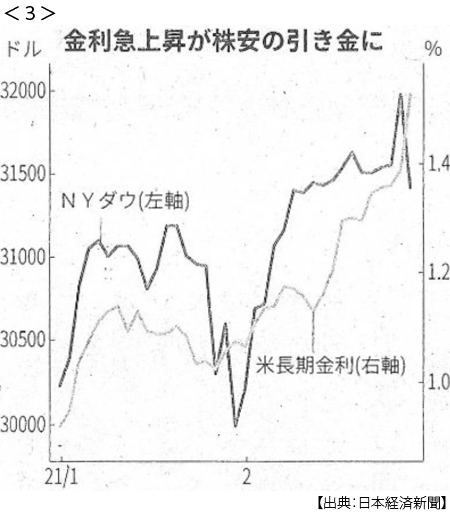

ぼくが書いたのは不況下の株高、すなわちコロナ対策→財政支出→量的緩和→株高というサイクルの持続可能性の否定だった。これは景気回復にともなう株安という結果を招く、すなわち需要急回復→供給が追いつかない→インフレ圧力→株安というサイクルだ。そして緩和マネーにのみ依存した楽観的投機が悲観に逆転するシグナルがアメリカ長期金利の上昇であり、その兆候はすでに出ているということだった。

だから一時的な株価調整は織り込み済みだ。緩和マネーはたんまりある。株価が下がればまた買うだけのことだ。問題は、こうした兆候に議会(財政)と中央銀行(金融)がどう政策的に対応するかということだ。

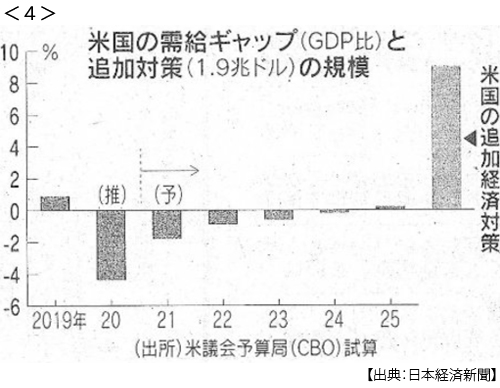

アメリカ下院は2月27日、1.9兆ドル(約200兆円)の新型コロナ追加対策を決めた。これはアメリカGDPの9%にあたる規模だ。すでにアメリカGDPはコロナ前の97.5%にまで回復しているから、今回の財政支出は需要減少分を大きく上回る。つまり過熱(インフレ)覚悟の上だ。それでも個人への現金給付で経済格差を是正しなくてはというバイデン政権にとって、譲れない選択なのだろう。

それに先立って23日、FRB議長のパウエルさんは議会公聴会で長期金利は「経済成長への期待の表れ」であり、「物価の上昇は長続き」しないと、つまりは緩和政策継続を強調した。しかしこれを受けて一段と長期金利は上昇し、株価の変調を見たあと3月4日、パウエルさんは金利上昇は「不安材料になる」とニュアンスを修正し、物価上昇にも「忍耐強くあたる」と言い換えた。これがマーケットに政策変更のシグナルととらえられ、株価は反落した。

無理もない。マーケットはわかっている。FRB(中央銀行)の役割は「物価の安定」だと。しかしどうもパウエル議長は「株価の維持」に神経を集中しているかのようだ。

最悪のシナリオは、株価暴落だけではない。雇用が回復する前に物価が急上昇し、長期金利が跳ね上がり、つられてドル高になることだ。しかしFRBはインフレ予防に軸足を移せない。それが株価暴落を引き起こすことは間違いないからだ。

問題は「高すぎる株価」なのだ。金融市場に対する規制が手遅れになったことなのだ。

2.なぜ金融緩和をするのか

中央銀行による金融緩和政策の目的は、需要(消費と投資)の刺激あるいは下支えにある。コロナ不況のなかだから、緩和政策を選択することは合理的だ。しかしコロナ不況の特徴から、なかなかその政策効果が期待できないでいる。コロナ感染の先行きが不透明だから消費も投資も控えられるからだ。したがって、せっかくの緩和マネーは行き場を失って株式市場になだれ込むということになる。

消費の冷え込みで日米欧の貯蓄率は過去最高水準に達している。昨年アメリカの4~6月期には約30%と過去平均の2倍強に達した(2月21日付日本経済新聞)。日本では1月の銀行預金平均残高が前年同月比9.8%増の806兆円強になり、この伸び率と残高は過去最高を更新するものだった(2月8日付同上夕刊)。

個人の消費控えだけではない、企業も手元資金を厚めに確保しようと動く。日本企業は業績を回復させつつあり、昨年10~12月の経常利益の前年同月比減少幅はマイナス0.7%にまで縮小した。しかし同期間の全産業の現預金は前年同月比で15.3%増えている(3月3日付同上)。資金が投資に回ってない、むしろより手控えられていることがわかる。。

それでも金融緩和は維持継続される。政府の財政支出を支えるために。緩和マネーは株式市場に流れ込み続ける。でも経済回復の足音も聞こえる。いずれ個人貯蓄も企業資金も解き放たれる。そのとき物価は急上昇するだろうと考えるのが経済学の常識だ。

3.過熱する個人マネー、「巣ごもり買い」

驚くべきことに、アメリカ株式市場における個人の売買高シェアは推計で約25%まで上昇している。コロナ前には10%程度だった(2020年12月30日付同上)。買い物も旅行もできない。政府から給付金は振り込まれる。将来が不安だ。そこに手数料無料のネット投資を証券会社に勧められる。ビギナーズ・ラックよろしく株価は上がる。もっとつぎ込む。しかし、みんな素人だ。初心者のときに成功した素人は、リスクに鈍感になる。

まずいことに、ゲーム感覚で売り買いを繰り返す。値動きが刺激的なのか、赤字の中小企業株まで急騰することになってきた。日本でもネットを通じた短期売買が急増しているという。松井証券では月間取引回数が100回を超えた顧客数がコロナ前と比べて約3割増えたらしい(1月19日付同上)。

マネーはリスクに向かう。世界では信用力の低い企業の社債発行が急増している(2月21日付同上)。年明けからの発行額は世界で11兆円を超え、過去最高ペースだという。経営再建中だろうが、債務不履行が懸念される企業だろうが資金調達が可能になっている。しかし金利が上昇すれば、資金逆流が最初にそこで起こる。

テスラCEOのイーロン・マスクさんが音声SNSのクラブハウスで「ビットコインを支持している」と発信し、実際に15億ドル(約1600億円)分購入したとツイッターで拡散されると(2月8日)、翌日には15%程度値上がりし、16日には初の5万ドル、昨年末から7割も上昇してしまった。株式や社債ではない、ビットコインには実体の裏付けも価値を算出する根拠もない。当初期待された決済手段としても、値動きがあまりにも不安定なために信用されていない。文字通りのバーチャル資産だ。

このことは、個人投資家マネーの新規参入につれてマーケットにSNSの影響力がとんでもなく高まっていることを物語っている。つまり、市場にパニック因子が増大しているということだ。

4.ゲームストップ株騒動

「黒幕は誰なんだ」、ぼくのようにそう感じた投資家は多かっただろう。1月末から2月初めにかけてゲーム専門店ゲームストップの株価が激しく乱高下した。倍以上になって半分以下になった。きっかけはSNS投稿だった。「ヘッジファンドの空売りを阻止しよう」と個人投資家に買いを呼びかけた。

投稿は「アメリカ版5ちゃんねる(旧2ちゃんねる)」とよばれる掲示板型ウェブサイトだ。手数料無料のネット証券会社ロビンフッドに買い注文が殺到する。それまで株式投資の経験がなかった人たちも多かった。経済格差に対する怒りが動機だという。だからこれを「オキュパイ・ウォール・ストリート(ウォール街を占拠せよ)」だとかフランス革命の「バスティーユ襲撃」だとかになぞらえて賞賛するメディアもあったくらいだ。

多数の個人が株価をつり上げれば、ヘッジファンドに損をさせて懲らしめることができるという論理だ。しかし誰かに損をさせる目的ならば、それは投資ではない。また投資家たちの合意した同一行動は「共謀」として違法行為となる可能性がある。さらに正義感とは関係なく同じようなSNS投稿によって銀の先物取引も一時急騰した。

こんなことで市場は大きく揺れた。慌てたアメリカ財務省は規制当局幹部を集めて会合を開いた。「共謀」、「市場操作」そして「空売り」が焦点となった。アメリカ証券取引委員会(SEC)も「無料投資アプリ」の市場への影響の調査に乗り出すようだ。

かれらに言いたいことは、問題は市場の混乱ではなく投資家の保護だということだ。急増した個人投資家たちは株式投資の経験がない。にもかかわらず無料投資アプリはかれらにオプション取引やレバレッジ投資を持ちかけていたというから驚いた。それがゲーム感覚で喜んで受け入れられていると知って二度驚いた。

無料アプリがなぜ手数料無料なのかという仕組み、アプリの不具合というリスク(実際それで大学生が自殺している)、ほとんど気にしないで参加している。リスク資産に対するハイリスク投資、いやバーチャル資産に対するバーチャル・ゲームだ。

緩和マネーは消費にも投資にも、したがって雇用に結びつかず、ただ株価を引き上げた。その株高も所得にも貯蓄にもならずバブルの終わりを待っている。投資をしていないからといって無関係ではない。年金資金もつぎ込まれている。問題は、規制なき緩和にある。金融緩和政策が不可避であるならば、いや、であるからこそ金融市場にあるべき規制を備えておくべきだ。

ジョージ・ソロスは警告していた。借り入れた株を直近の約定価格より低い価格で売ることを禁じたルールの撤廃は、「猛毒のカクテル」だと。

ウォーレン・バフェットは言っていた、「潮が引いて初めて誰が裸で泳いでいたかが分かる」。なるほど、でもそれでは手遅れだ。遊泳禁止区域を明らかにして、サメ情報を徹底して、裸で泳いでいる人には拡声器で注意しよう。

スーザン・ストレンジ先生は書いていた、「自由に出入りができるカジノと、金融中枢の世界的カジノとの違いは、後者では我々のすべてが心ならずもその日のゲームに巻き込まれていることである」、つまり他人事ではないと。30年以上も前に、こう教えていた。

もう、いいかげんゲームストップにしようよ。

日誌資料

-

02/20

- ・G7首脳会談(19日、オンライン)多国間主義へ転換点 首脳声明

- ・日米豪印外相協議(18日、電話)東・南シナ海「現状変更に強く反対」

- ・英中「黄金時代」に幕 香港・人権・安保で応酬 中国依存輸入先分散へ

- ・米欧連携 中ロに対抗 ミュンヘン安保会議(19日)でバイデン氏「民主主義防衛」

-

02/21

- ・記事対価で米IT歩み寄り 米欧メディアと支払い合意相次ぐ

-

02/23

- ・出生数最小87万人 昨年 婚姻、70年ぶり減少率12.7%減

- ・コロナ病床、英米の1割 日本、受け入れ全病床の0.87% 医療機関の連携不足

-

02/24

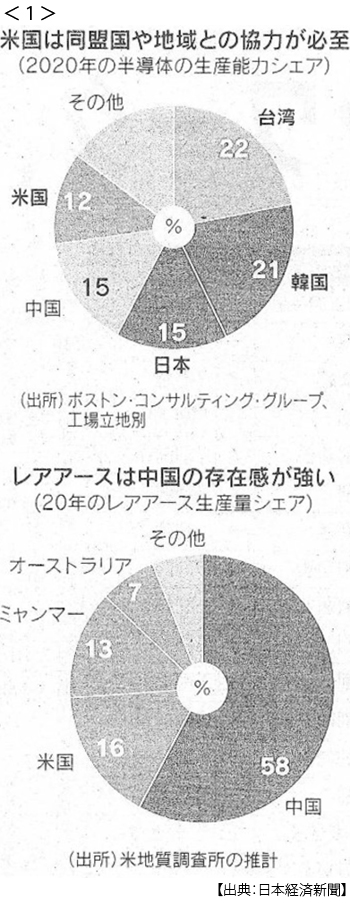

- ・米、同盟国と供給網整備 半導体やEV電池 中国に対抗 <1>

- ・FRB、緩和継続強調 議会公聴会 長期金利上昇「経済期待表れ」

- 物価上昇「長続き予想せず」

- ・イラン、ウラン濃縮20% IAEA報告 貯蔵量、核合意上限の15倍

-

02/25

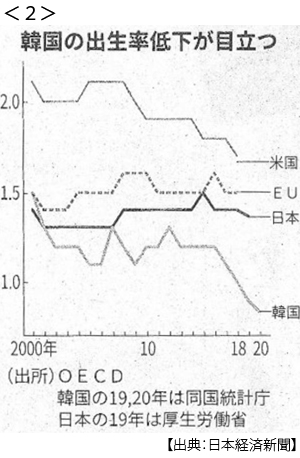

- ・韓国人口、昨年初の減少 就職難・教育費負担が影 <2>

- ・FRB議長「物価目標達成に3年以上」下院公聴会 ゼロ金利維持強調

-

02/26

- ・日経平均、一時900円安 米長期金利上昇を警戒 NY株反落559ドル安 <3>

- ・米、親イラン勢力空爆 シリア東部 バイデン政権で初

-

02/27

- ・日経平均1202円安 世界的な金利上昇に動揺 NY株、2日で1000ドル安

-

02/28

- ・米、過熱覚悟の経済対策 200兆円規模、下院で可決(27日) <4>

- ・G20財務相・中銀総裁会議(26日) コロナ対策の財政・金融「拙速な縮小回避」

-

03/01

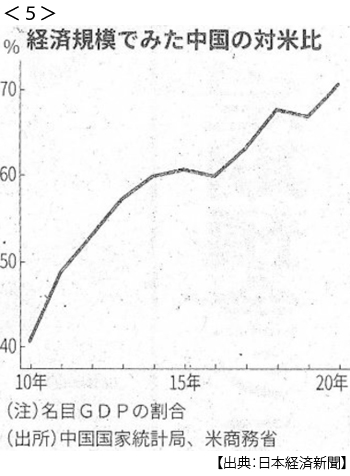

- ・中国GDP、米の7割に 昨年14.7兆ドル 経済持ち直しが寄与 <5>

- ・トランプ氏、再出馬示唆 24年大統領選挙 新党旗揚げは否定 退任後初の演説

-

03/02

- ・米通商方針、ウイグル問題「最優先」 対中貿易を規制 温暖化対策も重視

- ・NY株反発603ドル高 金利上昇が一服

-

03/03

- ・ユーロ圏の物価 上げ幅1%迫る 2月も0.9% 年後半、市場に波乱も

- ・投資マネー、2割が「脱炭素」 ブラックロックなど 削減努力で企業選別