今週のポイント解説(17) 06/11~06/20

コロナ株価と経済格差

1.いったいどうして、こんなときに株価が上がるのだろう

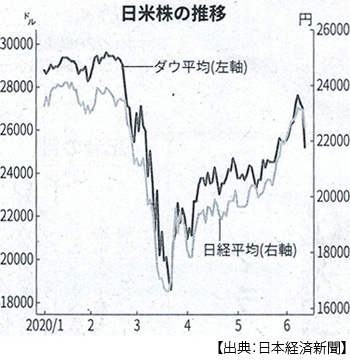

新型コロナ感染拡大によってNY株価は急落した。それはわかる。しかし株価は3月下旬に底打ちし、そこから6月上旬まで一時50%近く上昇した。日経平均もコロナ感染前の水準に迫り、石油価格まで反騰している。

アメリカ全土で感染者は200万人、死者は10万人を超え、白人警察官の暴行による黒人死亡事件に対する抗議デモが全国に拡大し、州兵が動員されるという事態のなかで。もちろん世界の人の移動は厳しく制限されたままだ。生産のサプライチェーンも寸断されてアメリカの輸出入の落ち込みは過去最大、失業率は戦後最悪を記録している。

株式は、企業利潤に対する投資だ。なぜ企業活動が著しく萎縮する中で株価が上がるのだろう。なぜ需要が激しく落ち込んでいる原油や非鉄金属といった国際商品価格が上昇しているのだろう。

今回は、その謎解きを試み、さらに「はたしてそれは良いことなのだろうか」と問う。

2.株価のおさらい

株価をメインテーマにするのは3カ月ぶりのことだから、すこしおさらいをしておきたい。ぼくがNY株価とアメリカ経済の実体との乖離がさらに拡大すると警戒していたのが昨年9月だった(⇒ポイント解説№198)。FRB(アメリカ連邦準備制度理事会;中央銀行)は7月に10年半ぶりの利下げに踏み切り、9月には追加利下げを実施した。米中貿易戦争のなかではこの資金供給に見合う需要が足りず、緩和マネーが株式市場に流れ込んだ。

そして11月、NY株価は史上初めて2万8000ドル台に達し、ぼくは「高すぎる」とわめいた(⇒ポイント解説№206)。アメリカの主要企業の純利益は前期比でマイナスとなっているにもかかわらず、企業が緩和マネーを原資に収益以上の自社株買いで株価を引き上げていたからだ。これに引きつられた日経平均は1年ぶりに2万3000円台を回復する。当時の経済成長率(10~12月GDP)は 年率7%以上のマイナスだったにもかかわらずだ。

調整局面(株価下落)が激しいものになることは容易に予想できた。しかし、それが今年3月以降のコロナ・ショックと重なった(⇒ポイント解説№218)。AIにプログラム化されたアルゴリズム取引が超高速売りを始める。投資家たちは株を売り、国債を売り、金も売って現金化に走る。このパニックに短期のドル資金が追いつかない。

FRBは臨時の公開市場委員会を開き(3月23日)、米国債はもちろん住宅ローン担保証券の無制限購入はおろか消費者ローン担保証券まで買い入れるとした。3月、NY株価は37%下落し、アメリカの家計資産は12兆ドル(約1300兆円)吹き飛んだ。4月の失業率は14.7%と戦後最悪を記録した。

3.企業収益回復なき株高

コロナ・ショック慣れしたのか投資家たちは、材料の「いいとこ取り」を探し始めた。例えば戦後最悪の失業率でも「予想より悪くなかった」とか、5月の失業率が13.3%と4月(14.7%)より「改善された」とか、それでNY株価は1000ドル近く跳ね上がるのだ。移動制限緩和の見通しにも敏感に反応する。

投資の元手はもちろんFRBの緩和マネーの借入だ。3月の現金化パニックで3月末時点のアメリカの銀行預金は昨年12月末と比べて100兆円近く増えていた。さらに世界中の低金利マネーが流れ込んでくる。長期金利(10年債利回り)で見ると、世界の10ヵ国がマイナス金利、0%台が20ヵ国だという。コロナ感染拡大を受けて延べ146ヵ国・地域が利下げを実施している(6月14日付日本経済新聞)。「金利の死」と呼ばれるほどに資金調達コストは歴史的に低く、マネーはリスクに向かう。

たしかに株は「未来への投資」だろう。「今」がどれだけ悪くても、「底」が見えれば「買い」だ。でも「底割れ」もあれば「二番底」もありうる。素人は、株価が上がり始めれば他の材料をあまり考えずに底入りと見て「乗り遅れまい」とする。玄人は逆に「逃げ遅れまい」と構えている。

5月下旬にフィナンシャル・タイムズなどが実施した世論調査では、今の株価上昇は「(今後の)アメリカ経済回復を示していない」との回答が63%だった(6月5日付日本経済新聞)。順当なところだろう。玄人はどう見ているのか。バンク・オブ・アメリカが公表した6月の世界の機関投資家調査では、「株は買われすぎ」と答えた投資家の割合が調査開始の1998年以降で最高だった。プロの8割弱が足元の相場がバブルの様相を帯びていると見ている(6月20日付同上夕刊)。

およそ株高とは、逃げ遅れたくない(売りたい)玄人と、乗り遅れたくない(買いたい)素人が出会う、スクランブル交差点のようなものなんだろう。

4.節操をなくしたFRB

FRBは6月10日の公開市場委員会で、少なくとも2022年末までゼロ金利を維持し、アメリカ国債などを月1200億ドル購入すると表明した。なにも1年半後までの見通しを言う必要はなかっただろうに。そのエクスキューズなのか、「最も過酷なマイナス成長」だとか、「第2波のリスクなど不透明感」とか、ネガティブ・ワードを連ねた。

これが、先駆けて経済再開した州を中心に14の州で感染拡大が確認されたという報道と重なった。11日のNY株価は3日続落の1861ドル安(過去4番目の下げ幅)で引けた。すぐさまFRB議長のパウエルさんは16日、アメリカ上院委員会で証言し、財政立て直しも意識しだした議会に対して追加のコロナ感染対策を求めた。

その主張は「アメリカは大いに国債発行能力がある。財政悪化を懸念するのではなく今は歳出増で経済再生を優先すべきだ」というものだった。すでに3兆ドルを超えるコロナ対策は、再選を目指すトランプさんにとっては選挙対策でもある。その財政支出をもっと増やしても、FRBはゼロ金利で無制限に買ってあげますよ、という話だ。トランプさんはもちろん、投資家たちは大いに喜んだことだろう。

ぼくはFRB議長就任以来パウエルさんに専門的見識とか政策的信念などを感じたことが一度もない。今回の「国債発行能力」云々は、まるでMMT(現代貨幣理論)だ。MMTとは、「自国通貨建て国債発行による財政赤字拡大はインフレにならない限り問題ない」という挑発的な学説だが、パウエルさんは昨年これを「間違っている」と一蹴していた。

ただぼくが注目したのは、パウエル証言がその前提として「アメリカは基軸通貨国だから」と添えていることだ。その翌日、パウエルさんはドルのデジタル化について「真剣に研究していく」、「基軸通貨としての地位を保つ必要がある」からだと強調した。彼は中央銀行発行デジタル通貨はリスクが大きいと批判的だったのに。

論理が破綻している。まったく信用できない。しかし国際金融はまだそのFRBがコントロールするドルの信認に依存している。その危うさの象徴が、NY株価なのだ。

5.株高と格差

こうして株高はバーチャルなマネー・ゲームにすぎないことが、コロナ禍においていっそう明らかになった。ということで「謎解き」はここまでとしよう。問題は、「はたしてそれは良いことなのだろうか」という問いだ。

まず、こうした無制限な緩和マネー供給の恩恵を受けているのは誰なのかということだ。FRBによれば、アメリカでは株式の90%を上位10%の富裕層が保有している。その一方で、3月半ばから5月末までの10週間(株価上昇局面)で失業保険申請は4000万件を突破した。アメリカでは4人に1人が職を離れた計算になる。潜在的失業(休業、休職、時短勤務)は、それをはるかに上回る数字になる。

さて、最近話題になっている論文がある。「富裕層の貯蓄過剰と家計債務の増加」と「債務負担に圧迫される需要」、その論文を取り上げた英フィナンシャル・タイムズのコラムを2本、翻訳で読むことができた(5月15日付および6月12日付日本経済新聞)。

その論旨を借りて、ぼくなりに「株高と格差」について整理してみよう。アメリカでは所得分布の最上位1%の貯蓄が大幅に増えたが、その割には投資が増えていない、つまり富裕層の貯蓄過剰が見られる。その反面、下位90%は貯蓄を取り崩し、所得以上の消費が増えて債務が拡大している。ここまでは、ぼくたちの実感どおりだ。

でもよく考えてみると、このことは富裕層が銀行預金を通じて直接的に、また企業の株式保有を通じて間接的に、非富裕層に対する債権保有を増やしているいうことを意味している。こうしたなかで金融緩和が資金供給が増大しても、富裕層の消費はそれほど増えず非富裕層の借金は増えるから、全体として消費需要は債務負担に圧迫されることになる。消費が圧迫されれば、非富裕層の雇用が脅かされる。

一方で緩和マネーが債券市場に流入すれば長期金利が下がり、株価は上がるだろう。この緩和マネーは財政赤字を埋める(国債購入)ことによって供給されるのだが、大多数のの非富裕層はこの巨額の国債利払いを納税者として延々と負担させられる。

6.こんな資本主義でいいのか

では、新型コロナ感染拡大に対する経済政策は、まったく間違っていたのだろうか。ウイルスが人を媒介とする以上、人の移動を制限せざるを得ない。人の移動が制限されると消費と投資が急減する。この需要を喚起するためには財政支出と金融緩和が不可避になる。そこまでは問題がない。問題は、大量の失業が生まれる中で、こうした政策的資源が富める者の金融ゲームに浪費されているということなのだ。こうしたことが起こるのは、パンデミック以前の、格差拡大に対する政策的放置に原因があるのだ。

「新自由主義」だとか「株式資本主義」だとか、社会的格差の問題は指摘され続けてきた。しかしその格差問題は、権力者が恣意的に国内外に「敵」を作ることによって「対立」に転化され、それがまたその権力を支えた。実感のない景気回復が株価やGDP増加率によって演出され、それを支持するあまり政権周辺の利益供与に対する監視が甘くなっていた。そうして格差は放置され、パンデミックによって露出しているのだが、すべての経済指標のなかで唯一株価だけが突出して回復しているのだ。

その回復も、極めて怪しい。急騰と急落を繰り返して資源を浪費し、格差を拡大し、長く納税者に重い負担を強いることになる。株価は、高すぎるから株価対策が必要になる。株価は企業収益を表せばいい。政策的に操作するものではない。

その株価が政権支持率に影響することが、不健全だ。「トランプは選挙まで株価を引っ張るだろう」とか、日本のように中央銀行や公的年金運用機関といった「株を売れない株主」が支えるだろうとか、まったく不健全だ。

コロナ感染が終息するまでに、多くの国で政権選択の機会があるだろう。減税、給付、無償化公約が飛び交うだろう。それが格差を解決するだろうか。どれも債務の拡大だということを忘れてはいけない。

政策だけでなく、この社会システムそのものに何か根本的な問題があるのではないだろうか。こんな資本主義でいいのだろうか。この問いを、政府だけではなく企業も消費者も今、真剣に問うべきなのだ。

日誌資料

-

06/11

- ・FRB、22年までゼロ金利 米国債など月1200億ドル購入 追加緩和策検討へ

-

06/12

- ・NY株急落1861ドル安 下げ幅、過去4番目 米で第2波懸念 <1>

- 世界株、脆弱性あらわ 米「恐怖指数」40台に上昇 日経平均一時600円超下げ

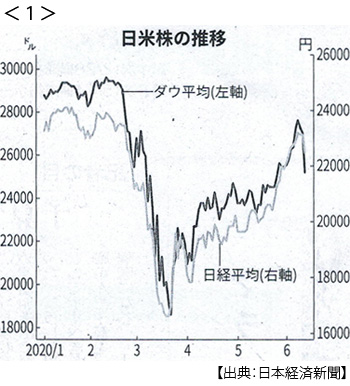

- ・新興国、新規感染の8割 中南米で猛威、財政余力乏しく <2>

- ・2次補正予算成立 歳出31兆円 雇用調整金増や家賃支援

-

06/13

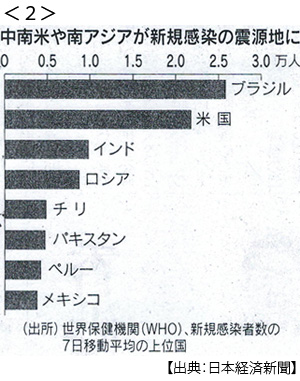

- ・英、EUと集中交渉 9月まで 移行期間延長は拒否 4月の英GDP2割減

-

06/14

- ・新興国で感染拡大 ブラジル死者世界2番目 北京で集団感染、46人陽性

-

06/15

- ・EU、域内移動緩和へ 仏大統領が勝利宣言 スペイン来月、域外から

-

06/16

- ・地上イージス計画停止 防衛相「費用・期間、合理的でない」

- ・「駐ドイツ米軍3割削減」 トランプ氏 独の費用負担に不満

-

06/17

- ・南北連絡事務所を爆破 北朝鮮、批判ビラに報復 「強力に対応」韓国が警告

- 開城に軍展開表明 韓国の特使派遣拒否

- ・ファーウェイへの輸出規制 米ハイテク、懸念広がる

- ・英・EU、決裂回避を優先 FTA交渉、山場は10月に <3>

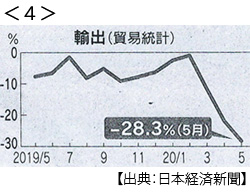

- ・5月の輸出28.3%減 リーマン危機以来の下落幅 <4>

-

06/18

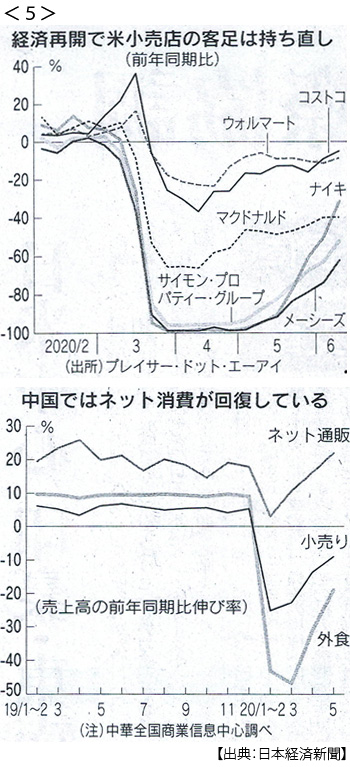

- ・米中「リベンジ消費」 若者けん引で急回復 <5>

- ・中印衝突45年ぶり死者 「領土」対話探るが双方譲らず 緊張高まるリスクも

- ・香港問題「重大な懸念」 G7外相、中国に再考要求 「自由の尊重不可欠」

- ・米、デジタル税交渉離脱 欧州に課税撤回を要求 強硬姿勢、報復関税も視野

- 仏経財相「挑発行為だ」不快感あらわに

- ・中銀デジタル通貨 FRB議長「真剣に研究」 ドル基軸地位保つ

-

06/19

- ・米中外交トップが会談(17日ハワイ) コロナ・台湾で火花

- ・NATOの亀裂一段と 駐独米軍削減巡り 欧州が米に懸念

- ・韓国、日本の輸出管理強化でWTOに紛争解決要請

- ・ボルトン氏暴露本「トランプ氏、国益より再選」 習氏に選挙支援要請

- ・パリ協定達成には移動制限10年継続必要 温暖化ガス、今年8%減へ

- ・韓国、WTOに紛争解決要請 日本の輸出管理強化で

-

06/20

- ・地上イージス日米に認識の溝 米高官、協議継続促す

- ・アップル、米11店舗再閉鎖 コロナ拡大で NY株3日続落 感染再拡大を懸念

- ・東南アジア、防衛費を圧縮 コロナ対策で財源不足 南シナ海安保に隙