今週のポイント解説 08/17~08/31

習1強不況

「1強」体制は効率的なのか

2022年10月の共産党大会で「習1強」体制が確立した(⇒ポイント解説№326「そして習近平さんだけが残った」参照)。鄧小平氏は、社会主義的市場経済というヌエがごとき複雑な生産様式を土台とする上部構造として、「集団的指導体制」が相応しいと考えた。共産党トップの3選禁止、指導部の定年制などによって世代と派閥の交代を促すことで、一人独裁を封じ込めようとしたのだった。

しかし習近平氏は、改革開放を強力に推進した江沢民派(上海派)およびエリート集団である共産主義青年団(団派)を党中央委員から一掃した。自身が分類されていた太子党(革命期指導者の子弟)も消えた、いや消された。そして習氏の個人的なつながり、例えば精華大学時代のルームメイト、中央党校校長時代の副校長、浙江省トップだったころの秘書長…、中国共産党ウォッチャーでもないぼくにとっては知らない人ばかりになった。

巨大な組織の中枢部をトップのイエスマンだけで固めれば、意思決定は効率的なのだろうか。経済学の教科書では、「効率的」とは「資源の有効活用」だ。上海派および団派の人材は登用しない。そして実績のない子飼いを抜擢する。人的資源が有効活用されない組織の意思決定が、効率的であるわけがない。

中国では首相が経済政策の担当者だ。これまでは1期5年間副首相として経験を積む。しかしこの大会で副首相に選任され、ただちに首相に昇格した李強氏は党中央の経験すらない。同じく異例の抜擢だった外相の秦剛氏に至っては突然の消息不明のまま解任される始末だ。中国人民銀行(中央銀行)総裁の人事も不可解だ。

つまり、経済も外交も金融も、その能力も実績も疑わしい人たちが責任者、それが「習1強」体制なのだ。それではそのすべての分野で習近平氏が逐一適切な判断を示すことがはたして可能なのだろうか。もちろん不可能だろう。だから「習近平思想(新時代の中国の特色ある社会主義思想)」などと謎の言葉で抽象化する。今や中国共産党は悲しくも、この謎の言葉に対する忠誠と忖度が唯一の指針となってしまったのだ。

その指針の典型こそが「ゼロコロナ」であり、そして「共同富裕」なのだ。

「双循環」

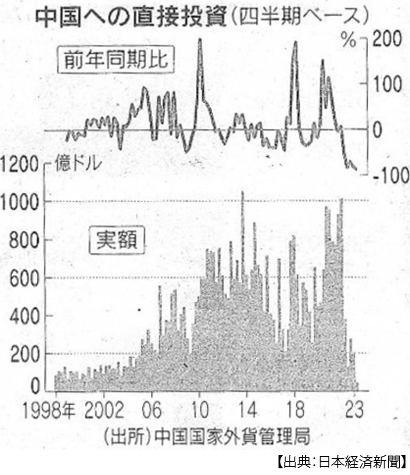

中国経済の驚異的な成長、そのモデルは他の東アジア経済と同じく外資導入輸出工業化政策だった。改革開放によって外国資本を受け入れ、国内の安価で豊富な労働力と組み合わせた製品輸出が成長のエンジンだった。

しかしトランプ政権が仕掛けた「貿易戦争」によってエンジンブレーキがかかり始め、対中投資規制も次々と打ち出される。米中デカップリングの意図は明らかだった。そこで習指導部が新発展モデルとして2020年の共産党重要会議で浮上してきたのが「双循環」、国内循環と国際循環の相互促進という発想だった。国際循環というのは従来の輸出促進だが、国内循環とは内需拡大、とりわけ消費の拡大を意味し、習氏はこの国内循環が「主体」となると表明していた。

たしかに、「貿易戦争」がなくても、経済成長によって中国の低賃金労働力という比較優位は後退し始め、一方で所得水準の高まりによって内需拡大の余地は大きくなっていた。ここに新たな発展のエンジンを見いだそうとすることに異論はない。

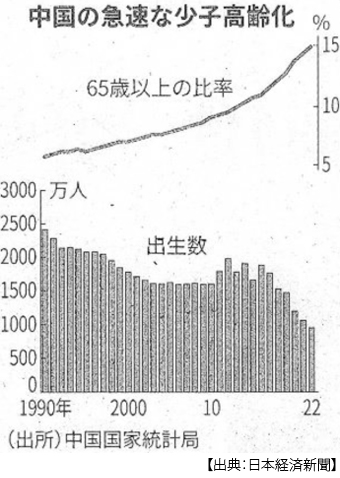

しかし、中国経済の曲がり角は成長モデルだけにではなく、社会構造そのものにも訪れていた。人口減少がそれだ。

「未富先老」

中国国家統計局が1月17日に2022年末の人口推計を発表し、中国の人口が61年ぶりに減少(約85万人)したことがわかった。出生数も106万人減って956万人と建国(1949年)以来初めて1000万人を割った。また中国のベビーブームは1963年から始まり、法定退職年齢が60歳だから2023年からは大量退職が始まる。

日本経済新聞の試算によると(1月18日付)、向こう10年で2億3400万人が停年を迎え、労働市場に参加する若年人口は1億6600万人にとどまるため、生産年齢人口は6700万人(約9%)減る。高齢化も加速しており、60歳以上の人口比率は22年末に19.8%と10年間で5.6ポイント高まった。さらに複数の中国メディアによると、中国の出生率(合計特殊出生率)が2022年1.09に下がったと報じた(8月17日付日本経済新聞)。日本のそれ(1.26)をも下回ったことになる。極端なケースである韓国(0.78)よりはまだ高い。

問題は、日本や韓国が人口減少に転じた頃と比べて、中国では国民の平均的所得がはるかに少ないまま人口減を迎えたことだ。例えば1人当たりGDPでいえば、22年の中国は約1万2700ドル、日本で人口の自然減が始まった2007年(約3万5800ドル)の3分の1しかない。

つまり中国経済が直面しているのは、ある程度豊かになる前に少子高齢化で成長が止まる「未富先老」だということなのだ。こうした現実を前にして、内需拡大を主体とする成長モデル「双循環」は、はたして可能なのだろうか。

不動産依存経済成長

中国の不動産分野は関連産業を含めてGDPの3割を占めるという。これは異常な数値だ。知られているように中国では土地は国有だ。個人や企業はこれを借りている。1989年の天安門事件で経済制裁に包囲された中国は財政危機に陥っていた。そこで江沢民政権は国有住宅の売却に踏み切り、1998年以降、個人による住宅の私有化が加速する。2008年のリーマンショックを受けて、胡錦濤政権は4兆元投資による景気刺激を打ち出したのだが、この莫大な資金の多くが住宅建設に向かった。この時点ですでに中国の住宅は過剰供給となり、各地で売れ残りマンションが建ち並ぶゴーストタウンが報道によって紹介されていた。

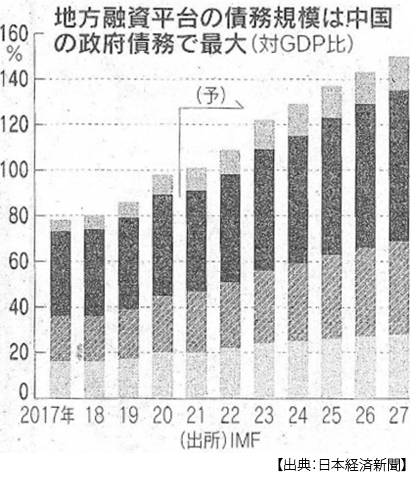

ではなぜ、すでに過剰だった住宅建設はその後も増え続けたのか。第一に、住宅建設に伴う土地使用権の売却が地方政府にとって最大の収入源となっていたからだ。「融資平台」と呼ばれる地方政府傘下のインフラ投資会社に、事実上の政府保証を当て込んで銀行融資が流れ込む。またこの資金を融資平台が「理財商品」(投資信託)として売り出す。これもまた政府保証という思い込みと高利回りに釣られて個人貯蓄の運用先となる。

不動産会社はいくらでも借りることができる。そのうえマンション完成前に買い主にローンを組ませ、その資金でまた新たな住宅開発に向かう。それでも住宅価格は右肩上がりだった。その資産効果で個人消費を刺激し、危うくもそれが「双循環」の一方の柱となっていたのだ。

しかし中国経済は人口減少に向かっている。地方から都市への急激な人口移動も落ち着きを見せ始めていた。それでも中国経済は、GDPの3割をこの住宅バブルに依存していたのだった。

「共同富裕」

米中貿易戦争のなかでも中国経済は成長を持続していく。その主役は巨大IT企業と巨大不動産企業の急成長だった。しかしそのそれぞれは「団派」、「上海派」と深く結びついていた。「習1強」体制にとっては警戒すべき対象だ。2020年、厳しい規制が始まる。2020年夏には中国人民銀行が不動産大手会社に守るべき財務指針を設けた。11月にはアリババ傘下の金融会社の新規株式公開に圧力をかけ、以降アリババ、テンセント、バイドゥといった巨大IT企業を規制で締め上げていく。翌21年には人民銀行が不動産企業融資に総量規制を設けた。

この急ブレーキの背景には「共同富裕」があった。習近平氏は「住宅は住むところであり投機の対象ではない」と繰り返し強調するようになっていた。これは、そのまま受け止めれば危ない発言だ。中国の不動産大手はすでに「住むところ」をはるかに超える量の住宅開発に突き進んでいる。「投機の対象」としての住宅開発には多くの関連企業の雇用があり、「投機の対象」としての資産運用が個人消費を支えていた。

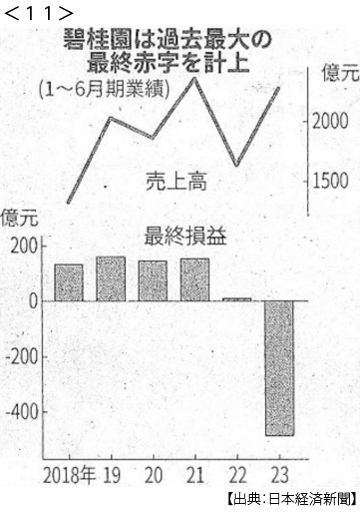

「共同富裕」の矛先は、住宅価格高騰に次いで教育費高騰に向けられた。2021年、習指導部は「教育を資本の道具としてはいけない」として私塾、私立学校に関する規制を強化した。これが不動産販売トップ碧桂園のビジネスモデルを直撃した。碧桂園は開発したマンションの近くに知名度の高い私立学校などを誘致し、中高所得層の購入を誘う戦略でブランドを確立していたという(8月16日付同上)。

それだけではない。この私塾や私立学校は教育熱が盛んな中国では新規大卒者にとってかけがえのない就職先だった。IT企業に圧力をかけ、不動産企業融資を止め、民間教育機関を閉鎖に追い込む。若者の失業率が跳ね上がって当たり前だ。ただでさえ生産年齢人口は急減している。一体誰が中国の過剰住宅在庫を解消するというのか。

不動産バブル崩壊から金融危機へ

中国経済の「時限爆弾」(バイデン米大統領)、恒大集団と碧桂園の財務状況については連日報道されていることだし、ひとまず今回は省略しよう。ただそれが不発爆弾とはならないことはたしかだろう。すると、借り手の危機は貸し手の危機だ。

「融資平台」の債務は中国政府の公式統計に含まれないために長く「隠れ債務」として恐れられていた。IMFの推計によると、2023年の融資平台の債務は中国GDPの53%に達するということだ。さらに融資平台が販売している理財商品は中国個人資金の過半の運用先であるとも言われている。「逆資産効果」が個人消費を冷やす。

実際、ゼロコロナ解除以降の中国では爆発的な消費が喚起されると期待されていたが、7月の消費者物価は前年同月比0.3%減と2年5ヶ月ぶりに低下し、むしろデフレ懸念が浮上している。7月の輸出(ドル建て)も前年同月比で14.5%減っている。個人消費も投資も輸出も不振だということだ。財政余力も限られている。さらに外資の対中直接投資も4~6月、前年同期比でマイナス87%と過去最大の減少率となった。

共同富裕どころか「共同貧困」だと思っていたら、皮肉なことに中国都市部の所得格差は昨年、確認できる1985年以降で最大になったというではないか(中国国家統計局公表、9月4日付同上)。共同富裕という習氏の掛け声は、Eコマースを萎縮させ、住宅関連投資を凍結し、民間教育機関を閉鎖に追い込んだ。莫大な雇用が失われるなかで、どうして共同富裕がなし得るだろうか。習1強体制では、ゼロコロナ政策のように習氏の言葉への忠誠心が直ちに政策化される。それは「為人民服務」とはほど遠い有様だ。

それでも習近平思想に修正の兆しはまったくない。この難局をこうした習1強体制で乗り切れるとは思えない。そして中国経済は世界第2位の規模であり、巨大な消費市場であり生産拠点でもある。対中輸出は停滞し、脱中国サプライチェーン再構築コストはインフレ要因となり、中国強硬外交への警戒から安全保障コストも上積みされる。「習1強不況」、中国経済の失速と金融不安は、世界経済にとって計り知れない重荷となるだろう。

日誌資料

-

08/17

- ・きしむ中国成長モデル 不動産依存に限界も 最大手・碧桂園に経営不安

- 地方政府、財政難深刻に 「融資平台」債務、GDPの5割

- ・中国の出生率、1.09に低下 現地報道 昨年、日本を下回る

-

08/18

- ・消費者物価3.1%上昇 7月、11ヶ月連続で3%超

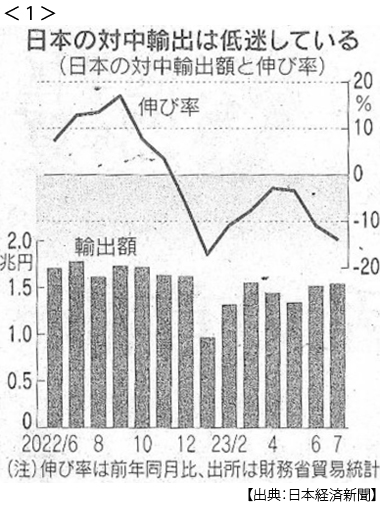

- ・貿易収支、7月赤字転落 対中輸出8ヶ月減 車など不振 <1>

- ・台湾副総統、静かな訪米 米要人接触公表せず 総統選控え中国刺激回避

-

08/19

- ・中国不動産大手・恒大、米で破産法申請 個人保有の信託 一部償還停止

- 外貨建て債務再編 協議前進狙う 中国金融、膨らむ火種

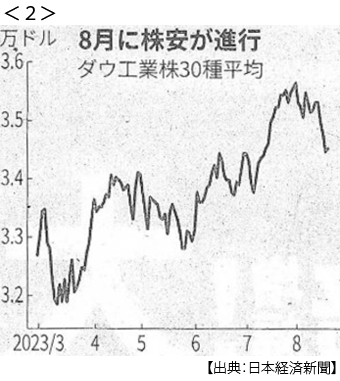

- ・NY株、週間780ドル安 5ヶ月ぶりの下げ幅 金利上昇・中国景気が重荷 <2>

-

08/20

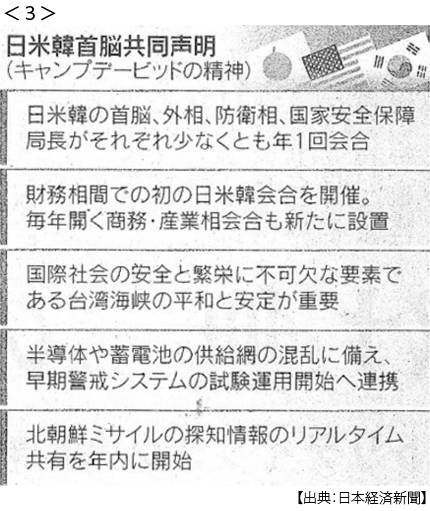

- ・日米韓首脳会談(18日)中国リスク念頭に安保・経済で新時代 <3>

- 緊急時に情報共有 首脳・閣僚が毎年会談「制度化」

-

08/21

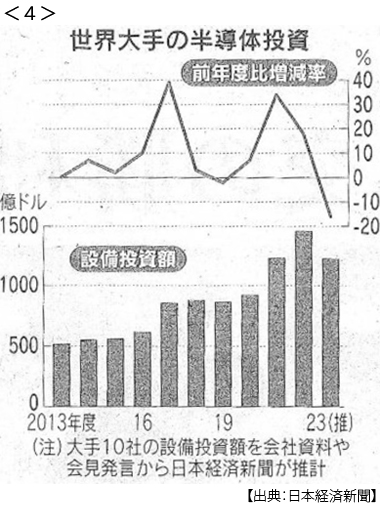

- ・半導体投資、4年ぶり減 今年度見通し 誘致競争で過剰懸念 <4>

-

08/22

- ・中国追加利下げ、融資促す 新規貸出し13年ぶり低水準 景気浮揚には時間

- ・日本国債、売越額1.3兆円 7月 海外勢、金利上昇見込み

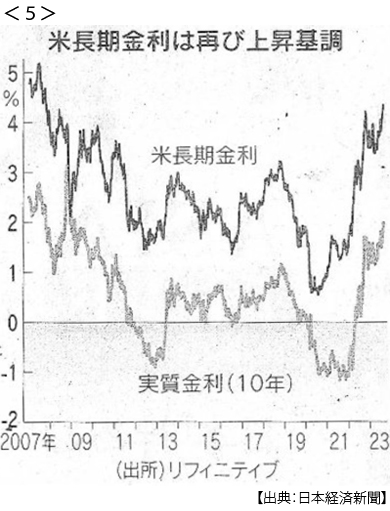

- ・米長期金利4.35%に上昇 15年9ヶ月ぶり高水準 株に逆風、ドルは独歩高 <5>

- ・英アーム、米上場申請 ソフトバンクG傘下 今年最大の公海に 資金調達力期待

-

08/24

- ・BRICS首脳会談(23日、ヨハネスブルグ)拡大「賛成」多数 中国、米念頭に主導

- ・インド、月面着陸成功 史上4ヵ国目、無人探査機で

- ・米の対中半導体規制 韓国・台湾の猶予延長へ

- ・ワグネル創設者プリゴジン氏死亡か ロシアで搭乗機墜落(23日)

- ・24年米大統領選 共和党候補、初の討論会 トランプ氏は欠席

-

08/25

- ・原発処理水放出を開始 「廃炉」目標まで30年 デブリなど難題

- 中国、水産物を全面禁輸 日本産 岸田首相は撤廃要求

- ・BRCS新たに6ヵ国 サウジ、イランなど参加 習氏「途上国の発展支援」

- ・マイナンバーと保健情報 ひも付け未了、計77万人 厚労省、11月解消めざす

- ・海外マネー、脱中国加速 8月すでに1兆円超売り越し 不動産不況、飛び火警戒

-

08/26

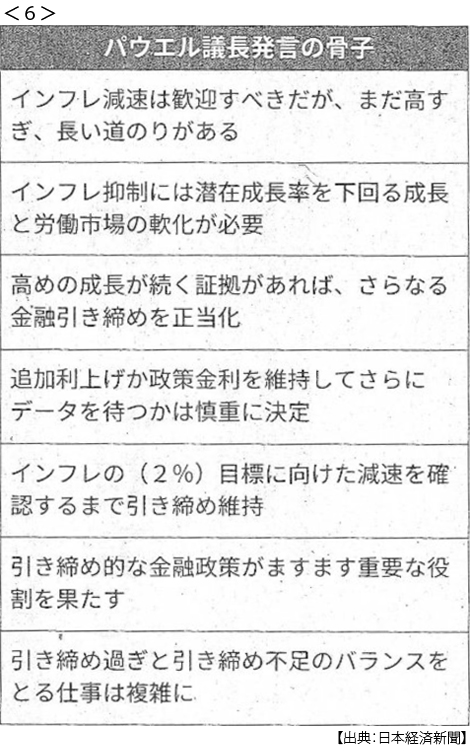

- ・ジャクソンホール会議 FRB議長「適切なら追加利上げ用意」 <6>

- インフレ率「高すぎる」 円は年初来安値に 市場は冷静、NY株反発247ドル高

- パウエルFRB議長 引締め継続強調 景気・労働市場なお強く

- ラガルド欧州中銀総裁「インフレへの勝利まだ」引締め継続の構え

- 植田日銀総裁 経済の不確実性指摘 供給網分断・膨らむ債務

-

08/27

- ・BYD、初のトップ10 上期の世界新車販売 中国勢、EVで台頭

-

08/28

- ・中国恒大6600億円赤字 1~6月最終 2年半で計12兆円に

- 株取引を1年5ヶ月ぶり再開 一時87%下落 開発用地22兆円だぶつく

-

08/29

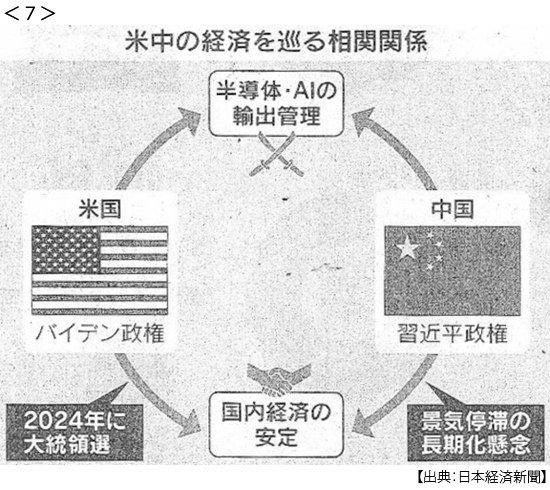

- ・米中、経済安定へ協力模索 商務相会談、半導体定期協議で合意 <7>

- 貿易問題で協議体 「安保」以外で緊張回避

- ・米、長距離ミサイル売却 日本に初導入、国務省就任

- ・インドネシア、グローバルサウス外交 成長へアフリカに照準

- ・金、1グラム1万円突破 円安や「安全資産」需要で

- ・トランプ氏の大統領選介入 3月4日初公判 候補者指名争い並行

-

08/30

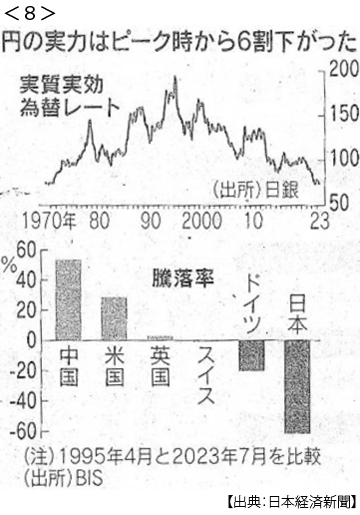

- ・円の実力、53年ぶり低水準 家計に負担、20万円増 主要通貨で独歩安 <8>

- 円、一時147円台

- ・英外相、5年ぶり訪中 関係冷え込み、対話模索

- ・米商務長官、中国首相と会談 「中国との分断望まず」

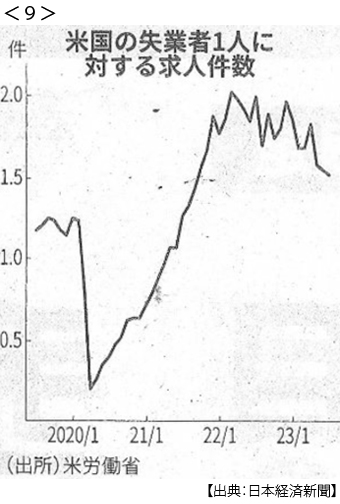

- ・米求人2年4ヶ月ぶり低さ 7月862万件 市場予測下回る <9>

- 米長期金利が低下 利上げ観測後退 NY株は3日続伸

- 住宅価格は0.7%上昇 6月、5ヶ月連続プラス

-

08/31

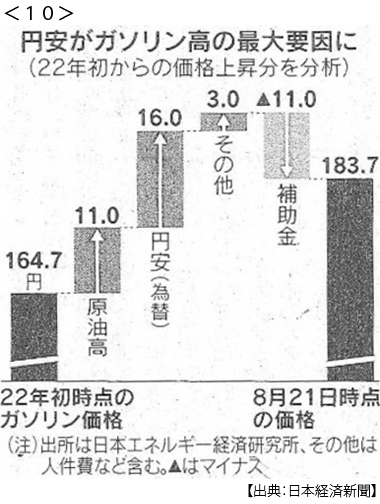

- ・ガソリン15年ぶり最高値 店頭185.6円 円安要因が8割 <10>

- 「175円程度に」首相表明 補助金延長、電気・ガスも

- ・碧桂園、上期赤字9800億円 中国不動産首位、過去最大に <11>