今週のポイント解説(13) 04/12~04/18

通貨政策、日米に不協和音

1.G20、為替介入で応酬

4月14~15日ワシントンで開催されたG20(20ヵ国・地域財務相・中央銀行総裁会議)ではアメリカが日本の円安誘導策(円売りドル買い介入)をけん制する異例の終幕となったと報道された(円安とアベノミクスについては⇒ポイント解説(12)の「おさらい」参照)。

簡単な経緯はこうだ。麻生財務相は14日ワシントン入りしてすぐに日米財務相会談で「円相場の偏った動きを懸念している」と為替介入による円安誘導策を強くにじませる発言をした。これにIMFのラガルド専務理事も「急激な為替変動では介入が正当化される」と援護した。

ところがルー米財務長官は15日のG20会議総括記者会見で、「日本は内需に目を向ける必要がある」と円相場に触れ、「最近は円高が進んでいるが市場の動きは秩序的だ」と語ったが、この「円高が進んでいるが」というのは用意されたコメントにアドリブで付け加えられたものだったという。つまり、日本の円安誘導にクギを刺したのだ。

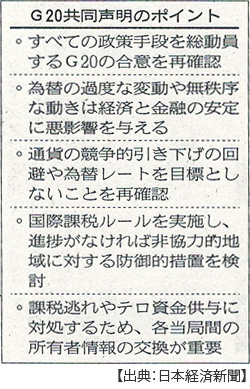

ルー長官の言う「秩序的」(orderly)について少し説明が必要だろう。上にG20共同声明のポイントがまとめられているが、その2点目「為替の過度な変動や無秩序な動きは経済や金融の安定に悪影響を与える」とある。つまり「無秩序」(disorderly)ならば介入が認められるということだから、「秩序的」ならば認められないということになる。ルー長官はこの言葉を使うことで日本の円売り介入はG20の合意として認められないとしたのだった。

2.不協和音はそれ以前から

こうした日米の為替介入についての応酬は、このG20会議で始まったことではない。円高が加速しだしたのは3月下旬からだった。4月5日安倍首相は米紙ウォール・ストリート・ジャーナルのインタビューにこう答えた。「通貨安競争はいかなる環境にあろうと絶対に避けなければならない」、「恣意的な為替市場への介入は慎まなければならない」と。

通貨安競争回避は国際的合意だ。しかし日銀・財務省が為替介入を慎重に瀬踏みしているときに首相が「慎まなければならない」と断言してしまったのだ。財務省幹部はこれは「中国の人民元切り下げを念頭に置いた発言だった」と言うが、この発言を受けて5日のNY市場では円買いドル売りが活発化し一時1ドル=109円台という1年5カ月ぶりの円高となった。この動きは止まらず7日には107円台に上昇した。

ここでたまらず8日麻生財務相が「場合によっては必要な措置を取る」と円売り介入を匂わせ、109円台に戻した。しかし翌8日(アメリカ時間)NY連邦銀行総裁が「金融政策の正常化は慎重かつ緩やかに進めるのが適切」と語り、これによってアメリカの追加利上げが遠ざかったという観測から再び107円台に戻った。

3.アメリカにとっての「ドル高」

アメリカは3年以上にわたって円安を容認してきた。そしてこの円安こそがアベノミクスの大前提となっていた。しかし年初から円高に転じ、日銀のマイナス金利政策導入もこれを止める効果を見せなかった。だからといってこれ以上のマイナス金利幅拡大は金融機関の収益を圧迫し年金基金運用にも悪影響を及ぼすだろう。政策的な円売り介入を市場にアナウンスすることで円高加速を食い止めたいところだろう。

ところが安倍首相には中国しか見えていなかった。G20会議で人民元切り下げ阻止の包囲網を築きたかったのだろう。それが自身の手足を縛ったことになるとは思わず。

アメリカはこれ以上のドル高を(円安を)容認することができない。緩やかとはいえ徐々にインフレ圧力が高まる中、追加利上げは避けられない。日本が円安誘導策を取る中での利上げは過度のドル高を招きかねない。この結果、アメリカ製造業に悪影響が出れば景気の腰折れが懸念される。もちろん議会のTPP反対勢力を勢いづかせるだろう。

また大統領選挙にも大きく影響を与える。トランプ候補は安倍首相を「円安でアメリカ経済に打撃を与えた殺人者だ」と叫び、これがウケている。極端な発言だが無視はできない。ここでアメリカが日本の円安誘導策を認めれば選挙戦がトランプ候補有利に働くことは明らかだ。共和党にとっても民主党にとっても、これは好ましいことではない。

4.新興国にとっての「ドル高」

こうしたアメリカ側の事情が日本には見えていなかったのだろうか。すっかりと円安依存が染みついているのだろう(⇒ポイント解説(32)ではその円安前提の経済政策について解説している)。ましてやG20は日米だけではなく多くの新興国が参加している。

今、新興国にとって最大のリスクは資金流出とドル債務だ。米利上げがペースダウンして資金流出は落ち着きを取り戻しているところだ。ここで日本が円安誘導策を取ってドル高にでもなれば新興国からの資金流出を促し、ドル債務を膨張させるだろう。つまり現状円安ドル高を望む新興国はありえない。

また冒頭に紹介したIMF専務理事の発言、「介入が正当化される」これを新聞報道では麻生大臣の援護射撃とあるが本当だろうか。むしろ中国の元買い介入について擁護したのではないだろうか。というのも今回G20を前に市場に出回っていた噂があった。人民元安が世界金融市場リスクとなっている今、ドル高を阻止するために日欧が金融緩和を控えるという密約があるのではないかというものだった。真偽のほどは分からないが、いずれにせよあえて円安ドル高に誘導する日本の政策とは正反対の観測だったのだ。

安倍首相は中国を包囲するつもりだったのかも知れないが、結果的に日本が包囲されることになってしまったのだ。

5.再びなぜ円高なのか

仮定の話となってしまったが、日本が円売り介入をしたところで円安誘導に成功するとは思えない。そもそも介入政策は少なくとも協調介入、つまり日米同時の円売りドル買い介入でなければ効果が期待できないというのが市場の常識となっている。だからこそ今回、日米不協和音が表面化したことは大いなる逆効果をもたらしかねないのだ。

日銀のマイナス金利拡大も効果は期待できない。原油価格動向のほうがはるかに為替レート変動に影響を持つだろう。何度も教科書に戻って考えてきたが、為替レートは金利差や介入規模だけで動くものではない。

アメリカ経済は順調に回復し、物価上昇率は2カ月連続で1.7%に達しているが、日本の消費者物価は同時期横ばいで企業物価は大きく下落しこれは最終財物価に及び、いずれは消費者物価に波及すると見られている(4月14日付日本経済新聞)。つまりデフレ克服は遠のいている。これが円高要因となっている。

経常収支黒字も大幅に増えている。これも円高要因となっている。(経常収支)=(国内貯蓄)-(国内投資)だからこれは国内の投資不振・消費不足の表れだ。先に見たようにルー米財務長官は「日本は(外需ではなく)内需に目を向けるべきだ」とアドバイスじみた発言をしている。外需つまり円安誘導策で輸出を増やそうとするのではなく、内需つまり国内投資を活性化するべきだと。

恩恵的円安トレンドが続く中で、日本経済は輸出も増えず財政も再建できず新しい成長産業も生まれなかった。異次元金融緩和の果てに賃金は伸びず非正規雇用ばかりが増え、結果的に消費は拡大せずしたがって物価も上がっていない。そして円安は終わり円高を迎えている。

ワシントンの会議で明らかになったことは、日本政府がなすべきことは小手先の為替介入による円安誘導ではなくて、そうアベノミクスそのものの見直しだということなのだ。

日誌資料

04/12

・主要7ヵ国(G7)外相会合が「広島宣言」採択(11日、広島) <1>

原爆「非人間的な苦難」 米大統領訪問へ準備

・日銀アンケート 1年後物価「上がる」3年ぶり低水準

生活意識調査で1.9ポイント低下し75.7% 2013年4月量的緩和導入直前の水準に

04/13

・世界の成長率3.2%に減速(IMF今年見通し)<2>

1月時点から0.2ポイント下方修正 先進国1.9% 新興国・途上国4.1%

・TPP法案、参院選後に先送りも 自民国体委員長が言及

・企業物価3.8%下落 3月、6年3カ月ぶり低水準 日銀政策に逆風

・中国輸出9カ月ぶり増 3月11%増

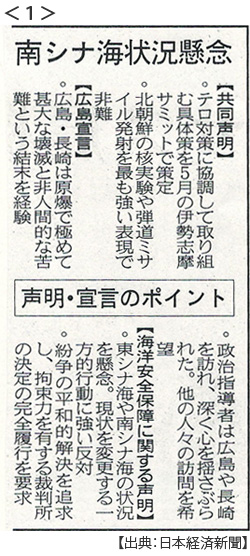

・税逃れ監視「網の目」 国別報告義務づけをEUが加盟国に提案 <3>

04/14

・韓国、16年ぶりに少数与党 総選挙で大敗 慰安婦合意に影響も

若者投票率上昇が野党を押し上げ 朴大統領の求心力低下は必至

・原油価格、NY市場で4ヶ月半ぶり42ドル台 増産凍結の見方広がる <4>

・「パナマ文書」解明へ一歩 流出元法律事務所に捜査の手

パナマ当局が家宅捜索 犯罪関与の有無焦点 国際的調査への協力を表明

04/15

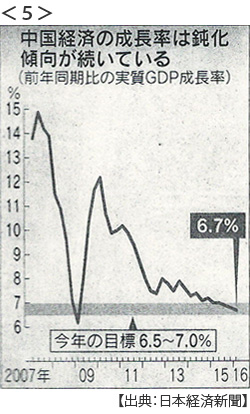

・中国6.7%成長に減速(1-3月)7年ぶり低水準 <5>

工業生産5.8%増 個人消費10.3%増 固定資産投資10.7%増

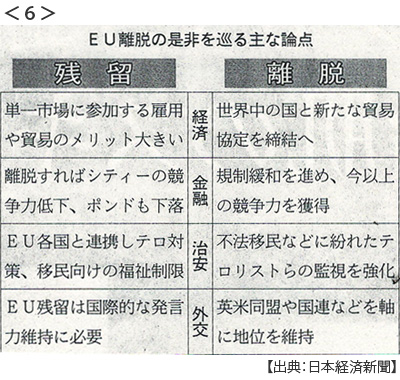

・英のEU離脱、賛否拮抗 国民投票へ論戦開始 <6>

首相「残留こそ国益」 離脱派「主権取り戻す」 世論調査は残留43%、離脱42%

・「パナマ文書」受けて欧州5ヵ国・OECDが課税情報を世界で共有提案

04/17

・通貨政策、日米に不協和音 G20会議、為替介入で応酬 <7>

20ヵ国・地域財務相・中央銀行総裁会議(14-15日、ワシントン)異例の終幕

麻生財務相「円相場は偏っている」 ルー米財務長官「市場の動きは秩序的」

円高再燃、市場が警戒 日銀追加緩和が焦点に

パナマ包囲網は狭まる 税逃れ対策で合意 銀行口座情報交換、非協力国に制裁も

04/18

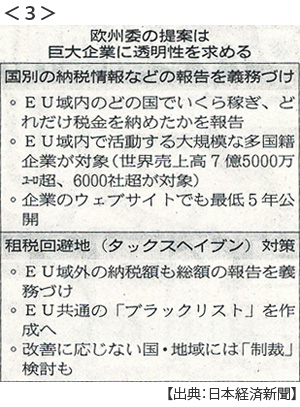

・原油増産凍結合意できず サウジ、イラン欠席で硬化 <8>

主要産油国の石油担当相会合(17日、ドーハ) 過剰供給解消期待に冷水

失望売りからNY原油急落、一時37ドル台

リスク回避ムード強まり円は107円台後半に上昇 日経平均一時590円安