今週のポイント解説(40) 11/09~11/15

ドル高・高金利

1.円安・株高

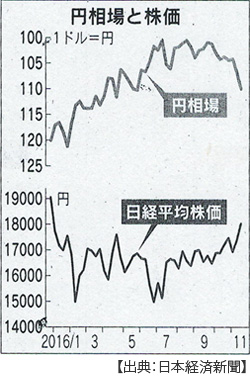

メディア・スポンサーは円安・株高が大好きだ。アメリカ大統領選挙が終わって10日もしないうちに円は1ドル=110円にまで下落し、日経平均は1万8000円台を回復させた。それであたかも景気が良くなったかのようなふりをする。

しかしこの為替レートは5か月前の、株価は10カ月前の水準だ。その当時、景気は上向いていたのだろうか。さらに言えば昨年はもっと円安でもっと株高だった。それでもゼロ成長、2つの四半期ではマイナス成長を記録した。一転円高・株安になった今年は3四半期連続でプラス成長だった。

もういい加減に為替と株価で日本経済の良し悪しを語ることはやめたほうがいいと思う。円安で膨らんだ企業収益は国内投資や賃上げに向かわないし、円高になれば国内を素通りして海外投資を増やしていた。株価が高くなって儲けている大半は外国人投資家だ。

再建の目途が立たない財政赤字、人口減を伴う少子高齢化、雇用・社会保障に対する不安からくる消費低迷。株価や為替でどうなるものではない。それに目を奪われ一喜一憂するなかで構造的課題に対する目線がさまようことになることこそが問題だ。

今起こっている現象の最大の特徴は、そのボラティリティ(変動率)の異常さだ。しかもそれらは思惑的な動きだ。そして過剰期待はいともたやすく過剰不安に転じる。そして今、これら「期待」の材料となっているものは「リスク」なのだから。

2.高金利

まさかのトランプ候補の勝利、その日株価は暴落し円が買われた。その翌日11月10日に円は1日で5円急落し、日経平均はわずか10分で950円上昇した。大統領選挙の結果に続いて同時実施された米議会選挙の結果が出た。大統領は共和党、上院も下院も共和党が過半数を維持した(共和党はトランプ支持、不支持で分裂していたからこれもそこそこ予想外だった)。このニュースが伝わると同時に風向きが一転した。

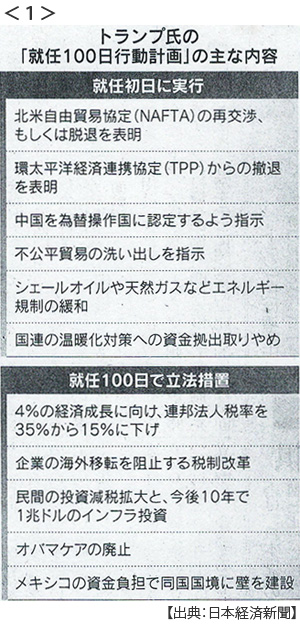

これで大統領と議会のねじれが解消したことになる。トランプ候補の政策は「暴言」扱いだった(たしかにそれは暴言だった)。できもしないことを、と失笑を買っていた。ところが共和党一色になると、市場は「トランプができること」をあさりだす。

注目の的だった移民排斥や極端な貿易保護主義、安全保障体制の見直しなどは相変わらずできもしないこと、あるいはできるとしてもかなり修正して時間のかかることとして「できること」から外された。

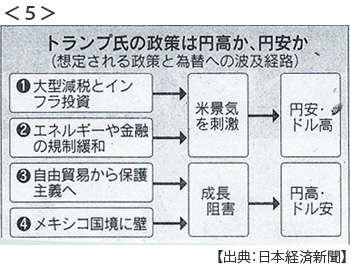

大統領と議会が一致してできることは何か、それは大幅減税と大規模インフラ投資だろう。市場関係者が瞬時に思い浮かべたシナリオは、財政赤字拡大→米国債価格下落→アメリカ長期金利上昇だった。

さらに思惑は膨らむ。アメリカ労働市場は完全雇用水準にあり賃金も物価も緩やかにではあるが上昇している→ここに減税とインフラ投資が投下される→ましてやトランプ政策の目玉である移民制限と関税引き上げが実施されたら、輸入物価と賃金が上昇する→つまりインフレ圧力が高まる→するとFRBの利上げペースが加速される→長期金利が上昇する→ドル高になる。

この連想ゲームは愉快ではないだろう、なぜならば財政赤字拡大による国債価格下落もインフレ圧力の強まりも、そしてドル高も、アメリカ経済にとって中長期的には「リスク」だからだ。

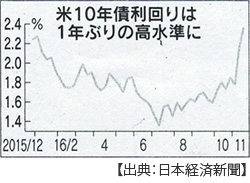

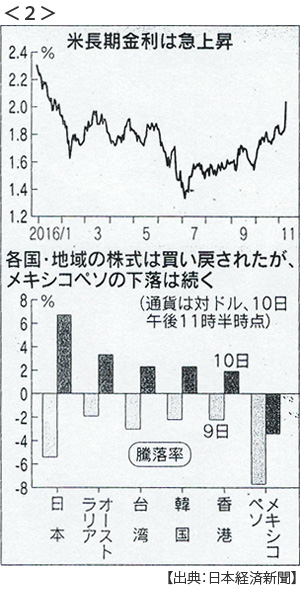

米10年債利回り(長期金利の指標)は大統領選投票が始まった11月8日終値で1.85%だったが10日から急上昇し、18日には2.36%と1年ぶりの高水準に達した。これだけ安定した利回りはなかなか他に見当たらない。ドル買いが殺到した。

3.ドル高

こうして、円が売られた。それまで円は買われていた。米大統領選終盤になってFBIがクリントン候補のメール疑惑を蒸し返した。これで「まさかトランプ」が材料となり、リスク回避のために安全資産とされていた円(金も)買われた。

結果的にトランプだったのだが、マーケットにとってもうトランプだろうがクリントンだろうが過ぎた話だ。そんなことより日米金利差の拡大は誰の目にも明らかな材料だ。

そして11月17日、日米の中央銀行が材料を追加した。日銀は9月に導入した金融緩和の新しい枠組みの柱である「指値オペ」と呼ばれる公開市場操作を実施した。これは日銀が入札して金融機関が価格を競り合う通常のオペレーションではなく、日銀が価格を指定してその価格(利回り)ならば無制限に購入するという、長期金利押さえ込みの「劇薬」だ。そしてその日、黒田総裁は参院委で「米金利が上昇したから日本の金利上昇も容認するわけではない」と発言した。

イエレンFRB議長はやはり議会証言で「比較的近い利上げが適切だ」と早期利上げに意欲を見せた。次回FOMC(連邦公開市場委員会)は12月13日に開かれる。ほぼ利上げは確実だろう。そして来年になればインフレが起きて利上げペースが加速するだろう、市場の思惑はこの方向に大きく傾いた。

18日、米長期金利が急上昇して1年ぶりの高水準になり、東京市場では1ドル=110円台に乗せた。そして21日、ドルの実効為替レート(貿易額などをもとにした複数通貨に対する指数)が1995年1月以来の(現行基準でさかのぼれる)過去最高値を更新した。11月22日付日本経済新聞の関連記事見出しは「ドル1強マネー集中」だった。

急激なドル高円安によってドルを持つ投資家にとって日本株には値ごろ感が出てきた。すでに高金利ドル高が想起された10日の時点で東証一部上場銘柄の97%が値上がりする全面高だった。

大手邦銀5グループの純利益(今年上期)は前年同期比で10%減り、3メガ銀も7年ぶりに軒並み減益だった。マイナス金利導入による事業モデルの行き詰まりが原因だとされていた(11月15日付)。日本車の北米販売も減速している、トヨタなどは5年ぶりにマイナスに転じる見通しだ(11月22日付)。収益が悪化している企業が評価されるはずがない。しかし、ドル高が日本株価を吊り上げた。

4.次週以降の予定

トランプ次期大統領の経済政策はまだ何も始まっていない。不安と期待が錯綜する中、思惑的投機によって高金利ドル高が生まれた。これは、混乱なのだ。

年内の米利上げは織り込まれている。年明け1月の大統領就任式まではこのトレンドは続くと市場は見ている。その先は、わからない。

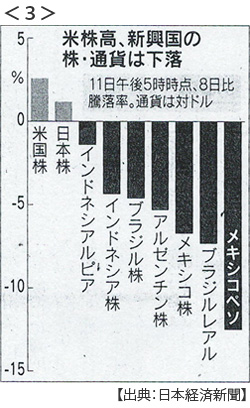

為替は予測できないが、現実問題としてリスクは拡大している。世界経済市場における当面のリスクとして指摘しておかねばならないことは、まずすでに加速している新興国からの資金流出だ。次に貿易摩擦を起こしかねない保護主義の台頭だ。

次週以降、この2点を取り上げる予定にしている。「予定にしている」というのは、そう次週以降に何が起こるかわからないからだ。縁起でもないが、つい先日も為替市場が敏感に反応したのは、原発沖の津波だった。グローバル金融市場では、無秩序、想定外もまた利得機会になりうるからだ。

日誌資料

-

11/09

- ・経常黒字10兆円台 4-9月 貿易収支が黒字転換

- 前年同期比20.5%増、9年ぶりの水準 輸入額19.8%減、輸出額10.9%減 黒字3兆円

- ・中国の輸出不振続く 10月7.3%減(7カ月連続マイナス)内需は堅調

- ・英強行離脱に修正圧力(高等法院判決受け)議会で「単一市場残留」強まる

- ・中比の緊張和らぐ 首脳会談後スカボロー礁で漁業も再開

-

11/10

- ・米大統領トランプ氏 「最強の経済つくる」米国再生、異端に託す

- 8日投票即日開票 米議会はねじれ解消、上下院とも共和党が過半数

- 白人労働者の不満を吸収 向上集積州で大勝 隠れトランプ支持者も

- 日経平均919円安 NY株、売買交錯 一時1ドル=101円台に

-

11/11

- ・トランプ氏経済改革100日で断行「米国に資金取り戻す」 <1> <2>

- 法人税15%に下げ、1兆ドルのインフラ投資 財政悪化など懸念拭えず

- 米金融規制岐路に トランプ氏厳格化には否定的 金融界、緩和に期待感

- 警戒一変市場一転 積極財政観測で米金利上昇 円、1日で5円急落 先行き懸念は消えず

- ・TPP承認案衆院通過 今国会成立へ 政府、米の翻意促す

- ・中国新車販売18%増 10月265万台 SUV人気、減税効果も

-

11/12

- ・NY株連日の最高値 週間上げ幅、最大の959ドル「トランプ銘柄」活況 <3>

- トランプ相場米金利が急上昇 新興国マネー流出 米IT銘柄は逆行安

- ・オバマ政権「TPP断念」米報道 協定発効、絶望的に

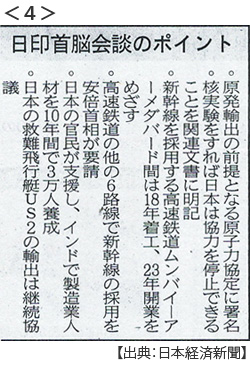

- ・日印首脳会談 原子力協定に署名 非NPT国に原発輸出 <4>

-

11/13

- ・「トランプ円安」いつまで 改革頓挫で逆行も <5>

- ・日銀、国債で含み損10兆円に 会計検査院も懸念示す

- ・朴大統領に退陣迫る ソウルで集会、26万人参加

-

11/14

- ・GDP実質2.2%増(7-9月年率)3期連続プラス 消費・設備投資は停滞 <6>

- 前期比0.54%増 外需が0.45%寄与 輸出2.0%増 訪日外国人消費は9.4%増

-

11/15

- ・中国経済、経済効果に陰り 消費伸び、10月縮小 工業生産も横ばい

- 人民元、下落進む 7年8カ月ぶり水準

- ・3メガ銀軒並み減益 4-9月、マイナス金利が影 収益構造の改革急務

- 預金を集めて融資に回す事業モデルが行き詰まり

- ・米ロ関係改善で一致 トランプ氏、プーチン氏と電話協議

- ・「駆けつけ警護」閣議決定 自衛隊に新任務 南スーダンPKO12月12日から

- ・円下落、一時108円台 5カ月ぶり安値 日経平均は297円高

※コメントはこちらから記入できます。