今週のポイント解説 06/28~07/04

この政府に「年金は安心だ」と言われると、とても不安になる

世界中の関心が今、トランプ氏を襲ったあの神秘的な出来事に集中している。アメリカのみならず、世界の風向きが変わることは間違いない。それに比べて、今回のテーマはなんとも地味だ。しかし、こんな時こそ足元を見つめ直さないといけないのかもしれない。すべての風が、アメリカから吹くわけでもないのだから。

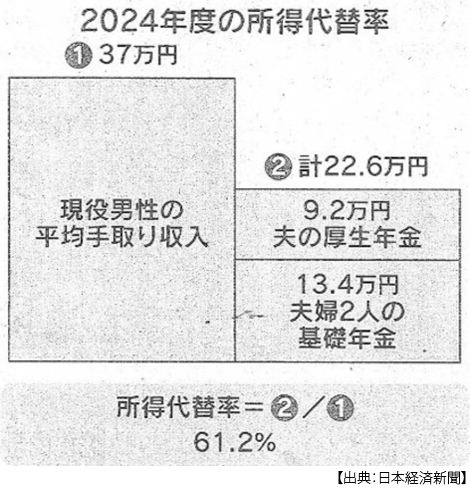

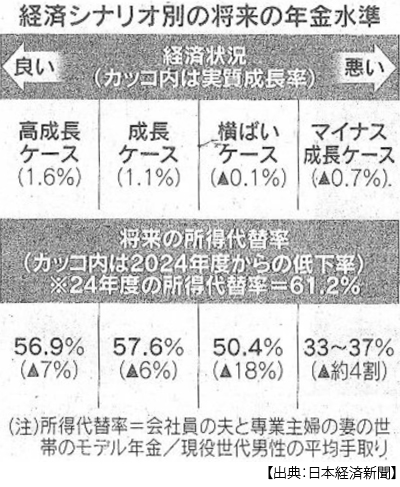

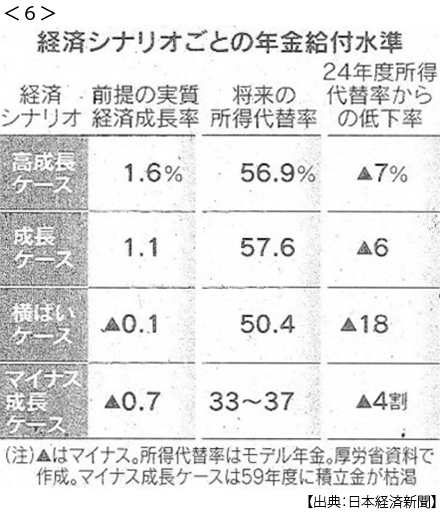

さて厚労省は7月3日、年金に関する5年に1度の「財政検証結果」を公表した。2004年の公的年金改革、いわゆる「100年安心制度」の言わば健康診断だ。例によっていくつかの経済成長シナリオで「所得代替率」(夫婦の年金額が現役世代手取り収入の何%に当たるか)が、どのように変化するのかを見通した。

少子高齢化で納付者は減り給付者は増えるのだから、2024年度に61.4%と見積もられている所得代替率が下がることは避けられない。経済成長率が1.6%とか1.1%とかとてもリアルとはおもえないシナリオでも、それぞれ7%から6%は減る。それが「横ばい」(過去30年投影ケースのいわゆる現状維持、成長率マイナス0.1%)ならば、2060年の所得代替率は18%減って50.4%となるという。

今回の財政検証最大の問題点は、「横ばい」シナリオでも所得代替率が50%を超えたということだ。そもそも何が「100年安心」なのかといえば、もちろん100年先でも老後の生活が安心ということではなく、100年先でも年金制度が安心ということであり、何をもって年金制度が安心なのかといえば、所得代替率が50%を超えているかどうかなのだ。だから今回の財政検証では「安心」という診断となる。

2004年の公的年金改革において最も大切なポイントは、かりに財政検証で所得代替率が50%を下回れば、マクロ経済スライドなどの給付水準調整の終了を検討し、給付と負担のあり方を見直すとしたところにあった。すると今回の検証によって、制度の抜本的な見直しは見送られたということになる。

本当なのか。安心していいのだろうか。まず、この「横ばい」がかなり怪しい。経済成長率が現状維持だとしても、第一に、実質賃金上昇率が1.5%と見込まれている。これはどう見ても横ばいではない。過去20年間で実質賃金上昇率はマイナスなのだから。第二に、合計特殊出生率は2023年の1.20が将来には驚異の回復力を見せて1.36にまで上昇することが前提条件になっているのだ。どんな根拠があって、そんな話をしているのだろう。

そうか、岸田政権は「異次元の少子化対策」とか言って子育て予算を倍増している。それで出生率がたいして上がらない想定など厚労省にはできなということか。それは無理もない、と言って済ますわけにはいかない。

人口が増えるという不思議な想定は他にもある。外国人の入国超過が過去の実績値を基に年16万人超が2040年まで続くという前提条件も付けている。しかし7月4日付日本経済新聞によると国際協力機構(JICA)が、政府がめざす経済成長率を達成するには2040年に外国人労働者が688万人必要だが、それには97万人不足するという推計をまとめている。

このように、この財政検証には怪しい前提条件が盛りだくさんなのだが、その上で、こういう改革をすれば所得代替率はこう増減するという試算も合わせて公表している。まずは厚生年金の適用対象の拡大(企業規模要件の撤廃など)、そして基礎年金加入期間の延長(65歳まで納付)がそれだ。これには自民党内に慎重論(嫌がっている)があって、厚労省も負担増への反発を考慮して見送ることを判断したという。つまり、政治的配慮だ。

あと早急な検討事案として、「働き損」制度の撤廃が求められている。これは負担者を増やすと同時に人手不足解消という課題でもある。「在職老齢年金制度」(65歳以上の賃金と厚生年金額合計が月50万円を超えると年金額が減る)と、いわゆる「106万円年収の壁」(第3号被保険者制度)をどうするのか、先送りできない。

これらの事案は、秋から政府与党で議論を始めて、年明けの通常国会に関連法改正案を提出する運びだ。それはもちろん粛々と進めていただきたいのだが、繰り返し強調しておきたいことは、今回の財政検証は様々な怪しい前提条件付きの「横ばい」シナリオで、所得代替率50%をクリアしている。つまりそれで制度は「安心」、はたしてそこから話を始めて良いのかということだ。

なによりそもそも論としてぼくは、現状の所得代替率計算式を前提としているかぎり、抜本的な見直し議論には入っていけないと思う。もう一度整理しよう。現状の所得代替率、分母は現役男性の平均手取り収入だ。分子は「モデル世帯」だ。それも片働きで、夫婦2人の基礎年金と40年会社勤めをした夫の厚生年金の合計だ。そんな世帯の、いったいどこがモデルだというのだろう。

まず、このポイント解説でも以前「ひとり暮らし高齢化」(⇒ポイント解説№384)でも書いたばかりだが、国立社会保障・人口問題研究所が4月に発表した将来推計によると、1世帯当たりの平均人数は2033年に2.0人を割り、一人暮らし世帯の割合は2020年の38%から2050年には44%になり、65歳以上の一人暮らし世帯が全世帯の21%になり、それは人口にして1083万人になるという話だ。

年金制度の問題は、まずこの一人暮らし高齢化に対応できているのだろうか。その課題を見えなくしているのが、現行の所得代替率計算式ではないか。さらにさらに、そもそも、なぜ今に至ってもなお「世帯」なのだろう。

7月4日付日本経済新聞によると、日本の年金水準は国際的に見ても低い。OECD平均の6割だという。所得代替率を見るとOECD加盟国平均が50.7%で日本は32.4%、「あれ?」と思うのだが、そう、この所得代替率は「単身世帯」で算出しているのだ。

多くの若者は気がついている。年金制度は決して「安心」ではないことを。日本経済新聞も「公的年金頼み限界」と書いている(7月4日付)。だが、やれニーサだイデコだと言う前に、安心のためにはやはり年金制度の抜本的改革が求められているのだ。

国民年金の納付率は昨年度77.6%と12年連続で前年度を上回り、最終納付率も83.1%と過去最高を更新した(ただし免除者を除く)。100年安心どころか40年先でも年金制度は不安だけど、賦課方式には不満だけど、それでも不安だから納付しているのだ。

では、何をもって「抜本的」議論とするのか。ぼくには大きく2つの疑問がある。政治家と専門家の意見を聞きたい。ひとつ、なぜ税ではなくて保険料なのか。ひとつ、なぜ個人ではなく世帯なのか。2004年改革は、いわば保存療法だった。財政検証は経過観察だ。もう、要手術ではないのか。ぼくは、保険料ではなく税、世帯ではなく個人を基本とする制度設計について議論することが抜本的見直しだと思っている。

この政府は、裏金にまみれて汚れきった政治家たちが権力を握っている。その姿が衆目にさらされて彼ら利権集団は危機に陥った。それでもなんとその危機を、彼らはあの程度の政治資金規正法改正でやり過ごそうとしている。そんな危機感が希薄な人たちに、他人の危機、人々の老後の危機に関わる年金について「安心だ」と言われたら、とても不安になるのが当たり前だろう。

日誌資料

-

06/28

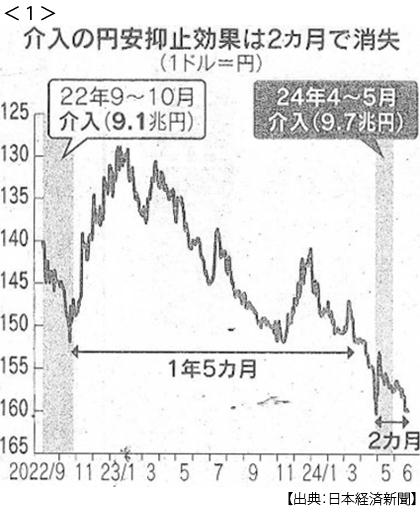

- ・円下落、一時161円台 実需のドル買い優勢 <1>

- 介入効果消失 政府が助長、動けぬ日銀 物価高対策、円安促す

-

06/29

- ・バイデン氏「高齢不安」拍車 米大統領選テレビ討論会 トランプ氏「勝利」67%

- 民主に候補交代案 大統領・陣営は否定 米メディア、バイデン氏を酷評

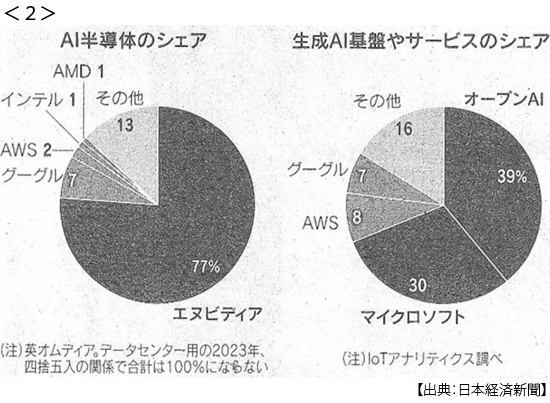

- ・生成AI寡占警戒強まる 米当局 健全競争へ規制探る <2>

- ・マイクロソフトとオープンAI提携 EU、独禁法違反調査へ

- ・米S&P500、3.9%高 4~6月 エヌビディア1社で上昇分の4割

- ・欧州委員長フォンデアライエン氏続投 EU首脳が合意 安保・産業強化を重視

- ・仏下院選「投票行く」7割 民間調査 電撃解散で関心 極右候補追い風

-

07/01

- ・GDPマイナス2.9%に下方修正 1~3月年率改定値 公共投資下振れ

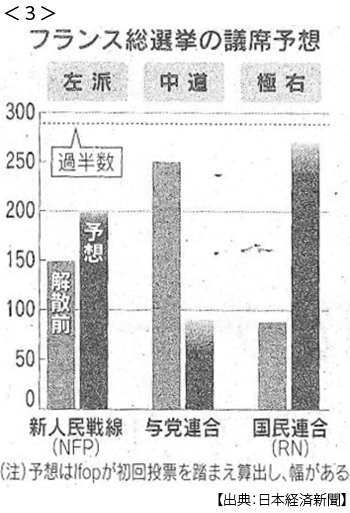

- ・仏極右、得票率首位に 下院選挙初回 与党、左派と協力探る <3>

- ・風力特許、競争力中国1位 再生エネ、技術急成長 米欧、産業保護動く

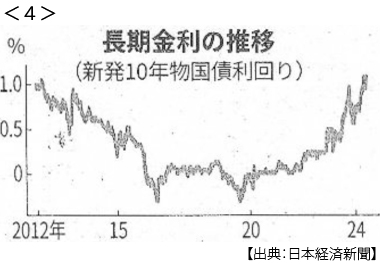

- ・10年債、表面利率1.1% 大規模緩和前水準に上げ <4>

- ・税収72.1兆円 4年連続最高 昨年度 法人・所得税が堅調

-

07/02

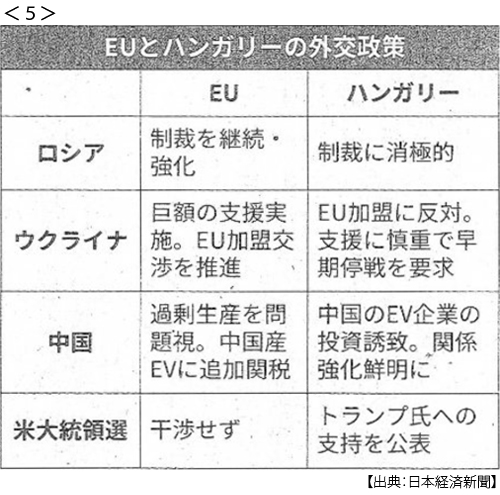

- ・EU議長国にハンガリー 新中ロ姿勢など懸念の声 <5>

- ・年金試算、減少幅6%に 厚労省 年1.1%成長時 横ばいなら2割 <6>

- 年金目減り、就労増で縮小 出生率の想定高く(1.36、23年1.20)

- 「65歳まで納付」案は見送り

-

07/03

- ・紙幣新しい顔に 渋沢1万円 津田5千円 北里1千円 日銀、銀行に供給開始

-

07/04

- ・老後年金底上げ急ぐ 年金、OECD平均の6割 公的年金頼み限界

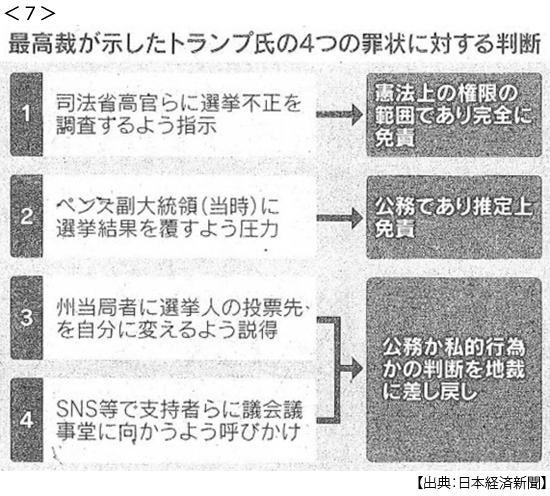

- ・米最高裁、大統領「公務なら免責」審理差し戻し 特権拡大する恐れ <7>

- 9名の判事中6名の保守派 バイデン氏「危険な前例」 リベラル派判事「法を超えた王」

- ・選挙戦継続の可否検討 NYタイムズ報道 バイデン氏、大統領選巡り

- ホワイトハウス報道官「全くの虚偽だ」

- ・外国人材、97万人不足 40年推計、前回(22年、42万人)から倍増

- 韓国や台湾など受け入れ拡大 62.3%が3年以内に帰国

- ・中ロ「外部の干渉反対」首脳会談 台湾・南シナ海 米欧念頭に

- 上海協力機構(カザフスタン)出席に合わせて グローバル・サウス結束を促す方針確認

- ・日経平均一時4万1100円台