今週のポイント解説 04/19~05/01

円安容認、ドル高容認

円安容認

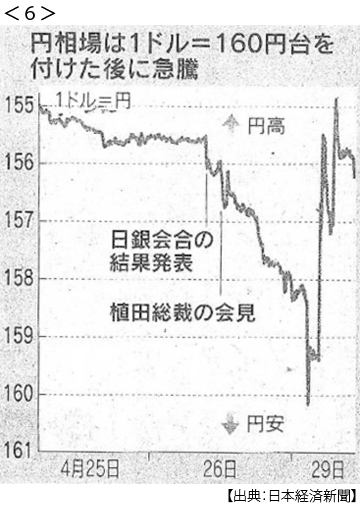

4月26日の日銀の金融政策決定会合を前後して、円相場は激しく乱高下した。25日には円がドルに対して一時155円台半ばにまで下落し、植田日銀総裁の会見後157円台後半に、続く同日ニューヨーク市場では158円台に、そしてついに29日午前に160円台を付けた後、一転して154円台にまで上昇した。そのまま151円まで円は急騰し、155円に反落してその前後で市場はにらみ合いの様相となった。

この4月29日のゴールデンウィーク入り後の動きは、日本の通貨当局(財務相・日銀)と投機筋との激しい攻防があったとされている。投機筋の円売りに対して日本通貨当局が円買いドル売りで対抗した、いわゆる「政策介入」だ。介入の経緯についてはまた次回あらためて観察するのだが、その介入の効果を考えるためにも、今回はまず、その介入に至る円売りの材料を整理することにしよう。

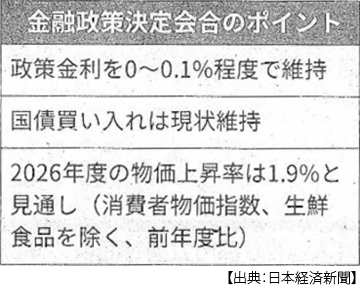

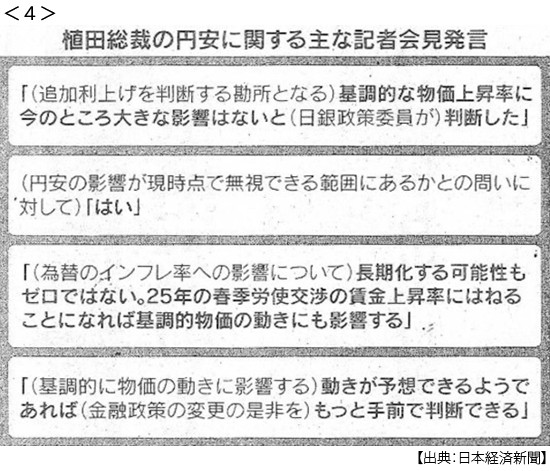

まずぼくは、4月26日の日銀の政策決定について、それ自体が今回の円売りの決定的な材料になったとは考えていない。追加利上げがなかったことについて、日本経済新聞は「円安進行、歯止め役なく」、「日銀現状維持、市場肩すかし」(4月27日付)と落胆を示しているが、本音はどうだろう。たしかに4月18日に植田総裁はワシントンで、円安進行に伴う物価高について「政策変更もありえる」と述べていたし、25日あたりから国債買い入れの減額が検討されているという情報が出回ったりしてはいた。しかし今回の日銀の政策決定を市場は織り込み済みであったことに異論は少ないのではないだろうか。言い換えれば、投機筋の関心は日銀の「利上げ」ではなく、より直接的な外為市場への政策的「介入」に向けられていた。

そもそも今回日銀が0.25%利上げしたところで、円高反転の材料になったとは思えない。日米の金利差は5%前後あるのだし、日銀は月6兆円規模の長期国債の買い入れは継続している。つまり緩和政策は維持しているということだ。だから、3月19日の金融政策決定会合でマイナス金利解除(利上げ)という大きな政策変更があった直後でも、直後の1日で2円以上も円安になっていたわけだ。

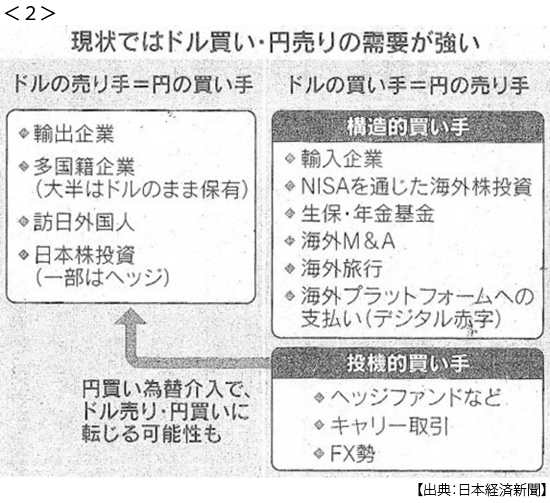

さらに円安材料は、金利だけではない。資源価格高騰による貿易赤字、海外IT依存のデジタル赤字もそうだ。また生保・年金さらには個人も円を売ってドル建てに投資している。円安で輸出企業が収益を増やしても、その儲けを海外に再投資するから円に戻さない。ましてや輸入企業はさらなる円安に備えて、今のうちにとドル調達を急ぐ。円を買う主体が、なかなか見当たらないのだ。

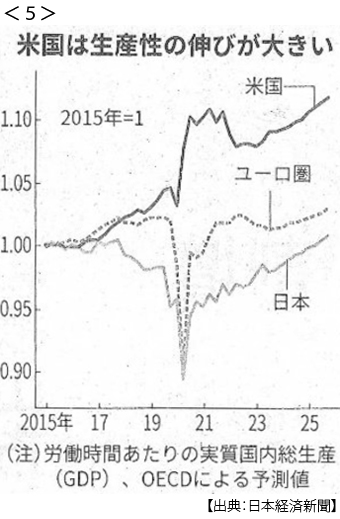

すると0.25%利上げしても円高にならず、すなわち輸入インフレは抑えられない一方で、しかし0.25%利上げは日本経済にとって重い負担となる。円安は「円弱」であり、日本経済が弱いからこその円安であり、ドル高はアメリカ経済が強いゆえのドル1強だ。

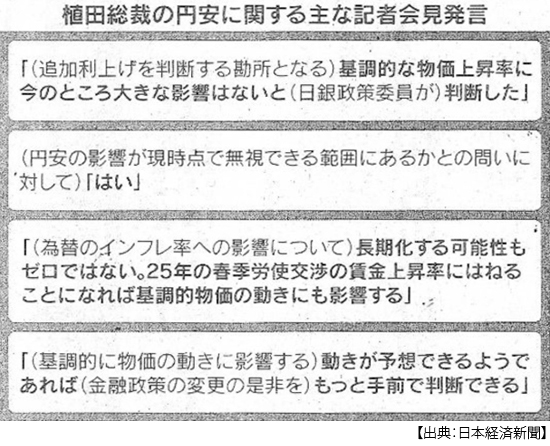

だから植田総裁は言っている、「基調的な物価の上昇率が見通しに沿って上昇すれば政策金利を引上げる」と。ここでキーワードは「基調的な」物価上昇率だ。ようやく賃上げの機運が高まってきたが、これが活発な消費に結びつき、実質賃金がプラスになり、そうして「好循環」になる、それが「基調的な」物価上昇率だということだ。それが「見通しに沿って上昇」という日銀の見通しは、少なくとも7月以降になる。そうなれば利上げをする、逆から言えば、そうならないのに利上げはしない、あるいは景気の腰を折るからそれまでは利上げができない、ということなのだろう。

中央銀行は、為替レートをコントロールするために政策を決定するわけではないのだから、ぼくはこれを真っ当な見解だと思うのだがしかし、これが「円安容認」発言と受け止められて円売りの材料となることは、当然ありうることなのだ。

イエレン発言とドル高材料

いずれにせよ、植田総裁会見があった4月26日には東京市場で円は157円台後半に下落し、続くニューヨーク市場で158円台に円安は加速したことは、事実だ。その材料としてぼくが最も注目したのは、植田発言ではなく4月25日のイエレン米財務長官の発言だった。イエレン氏は、ロイター通信のインタビューで為替介入について「極めてまれで例外的な場合に限る」と語っていたのだ。これは従来からのアメリカ財務省の見解だし、「日本や他の通貨についてコメントするつもりはない」と、もちろん日本通貨当局による円買い介入については明言を避けている。

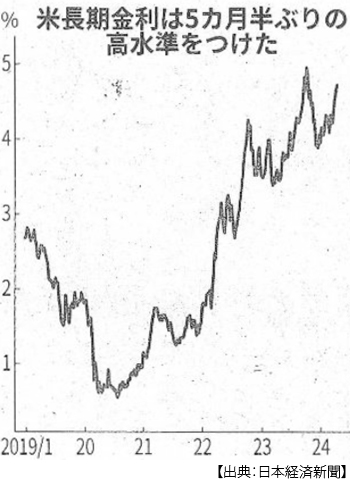

そのうえであらためて足元のドル高について「アメリカ経済の強さ」を反映したものだと説明したのだが、これこそアメリカ通貨当局の「ドル高容認」姿勢を示したものと市場に受け止められたと見た。言うまでもなくアメリカ財務省にとってもFRBにとってもインフレ抑制が最大課題であり、ドル高はその不可欠な前提条件のひとつなのだから。

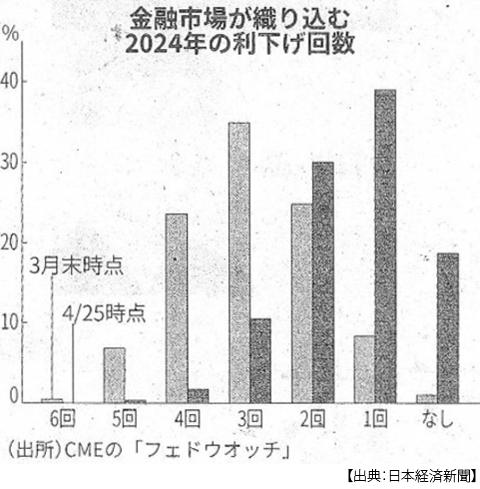

実際その25日のアメリカ債券市場では、10年債利回りが一時、約5ヶ月ぶりの高水準をつけた。同日公表された1~3月期の堅調なGDP成長率に反応したものだった。やはりアメリカ経済は強い、だからインフレ圧力も強い。そこで米金利先物市場が織り込む利下げ確率見通し(フェドウォッチ)は、年内「1回」が4割と最多になっていった。

そして26日にはアメリカ商務省が3月の個人消費支出を発表し、物価指数が前年同月比の上昇率が2.7%と、2月から加速したことがわかったことで、フェドウォッチの年内利下げ見通しは「年1回以下」が6割に達した。

こうしてみるとき、4月25日から26日にかけて1日で3円の円安という相場は、日銀の政策および総裁発言などが、つまり「円安容認」が円売り材料となったというよりも、アメリカ通貨当局の「ドル高容認」姿勢およびアメリカ経済のインフレ懸念の高まり(利下げ観測の後退)が、ドル買い(円売り)材料となったと考えるのが自然ではないだろうか。

こうした認識を前提にした場合、ゴールデンウィーク中の日本通貨当局による介入劇はどのように評価されるのか、次回その経緯を整理し、今後の問題点を考えることにしよう。

日誌資料

-

04/19

- ・バイデン氏「中国鋼材、関税3倍」 自国産業保護競う 中国「断固反対」

- ・日米韓「同盟」市場けん制 「円・ウォン安の懸念認識」声明 財務相会合

- ・G20財務相会議閉幕 ドル高進行に懸念 是正機運は乏しく

-

04/20

- ・イスラエル、イランに攻撃 核施設狙わず 限定的規模か G7、双方に自制要求

- ・植田総裁、物価高招けば「政策変更」(G20会議後会見)日銀、円安進行を注視

- ・消費者物価3月2.6%上昇 コストプッシュ圧力再び 輸入品が値上がり基調

-

04/22

- ・米、ウクライナ支援再開へ 9.4兆円の予算案可決 イスラエルに防空資金

-

04/23

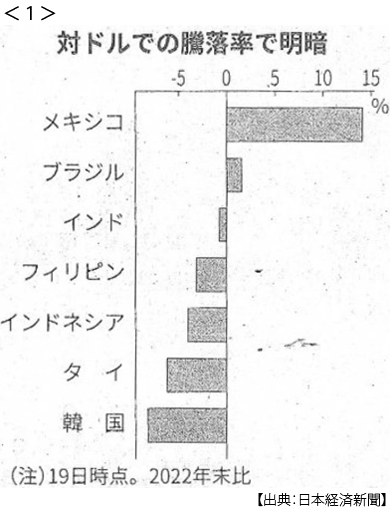

- ・新興国通貨にドル高圧力 インド最安値更新 インドネシア4%下落 <1>

- インフレ、債務増懸念 メキシコ独歩高は米景気追い風

-

04/25

- ・米TikTok規制法案可決 売却か禁止、中国側に迫る バイデン氏が署名成立

- ・TikTok、一部機能停止 「簡易版」視聴でポイント EU警告受け

- ・円下落、155円台半ば 介入警戒感高まる 日経平均。一時700円超安 <2>

-

04/26

- ・米GDP1.6%増に減速 1~3月、市場予測下回る

- ・北京自動車ショー 中国勢、車IT化でも先行 トヨタ、テンセントと提携 <3>

- AIなど次世代技術 日本単独対抗厳しく 中国はトヨタの世界販売の2割占める

- ・アルファベット最高益 1~3月最終、57%増 初の配当 時価総額2兆ドル突破

- ・イエレン米財務長官 介入「例外的場合に限る」 円への明言は避ける

-

04/27

- ・日銀金融政策決定会合(26日)追加利上げ見送り 円下落、157円台後半 <4>

- 植田総裁、円安「政策の判断材料に」 円安進行、歯止め役なく 市場肩すかし

- ・米経済、生産性が支え 昨年7~9月、14年ぶり水準 コロナが労働移動促す<5>

- ・米利下げ観測 年1回に減 インフレ圧力強く 長引く高金利、消費に影

- 円安急加速、158円台 1週間で3円下落 米インフレ長期化警戒

-

04/28

- ・円安加速させる米「3高」 経済成長率、インフレ、金利 日本側、打つ手乏しく

-

04/29

- ・衆院3補選 自民全敗 「保守王国」島根落とす 立民が全勝 岸田政権に打撃

- ・イスラエル抗議デモ全米の大学に波及 バイデン政権に矛先

-

04/30

- ・円急騰、160円台から一転 一時154円台 市場に介入観測 <6>

- 財務官、介入は「ノーコメント」 大口の買い祝日に急騰劇 円相場、日中値幅6円弱

- ドル高観 根強く FRB 強まる利下げ慎重姿勢

- ・欧州中銀利下げ「6月が現実的」 オランダ中銀総裁(EC理事会メンバー)

-

05/01

- ・テスラ、AI開発に1.5兆円 自動運転見据え投資増 EV失速で新たな柱模索

- ・5兆円規模介入か 29日の円急騰 日銀の当座預金残高減

- ・ユーロ圏プラス成長 1~3月年率 3期ぶり、GDP1.3%増

- ・米、大麻の規制緩和検討 バイデン氏、若者支持狙う

- ・米の未来Z世代左右 有権者17%、4000万人を争奪